Любой налогоплательщик, работающий по налоговому спецрежиму на базе упрощенной декларации, должен отчитаться по своей деятельности путем предоставления в уполномоченные структуры ФНО 910.00 «Упрощенная декларация для субъектов малого бизнеса».

Срок предоставления формы до 15 числа 2-ого месяца после отчетного периода. Отчетный период составляет полгода.

То есть, формы должны быть представлены:

- за 1 полугодие 2021г. - до 15. 08. 2021г.;

- за 2 полугодие - до 15. 02. 2022г.

Уплата налогов, исчисленных по итогам предпринимательской деятельности (3% от общего дохода), осуществляется до 25 числа 2-ого месяца после отчетного полугодия.

То есть, формы должны быть представлены:

- за 1 полугодие 2021г. - до 25. 08. 2021г.;

- за 2 полугодие - до 25. 02. 2022г.

Сдавайте «железные» ККМ или переходите с аппаратных касс на Webkassa и получайте 50% скидку!

Спрашивайте подробнее у менеджеров Первого Бита.

Форма 910.00 в 2021г.

Перед заполнением формы следует обратить внимание на основные изменения, а именно:

- новые разделы и строки в главной форме 910.00;

- нововведенное приложение 910.02 «Исчисление налога и соцплатежей по доходам физлиц» (лица без гражданства и иностранцы).

Заполнять форму следует с учетом утвержденных правил и официальных разъяснений госорганов.

Для более четкого понимания темы возьмем такие исходные данные:

ИП заявил общий доход за первое полугодие 2021 года 15 000 000 тенге (включая 10 000 000 тенге безналичным путем и 5 000 000 тенге - наличным). В штате имеется 5 сотрудников. Зарплата трех человек равна 100 000 тенге, двух работников – 80 000 тенге. За первое полугодие все выплаты были произведены полностью. Два работника с начала отчетного периода получили статус пенсионера.

Для того, чтобы оперативно вносить изменения в документы и вести бухгалтерский регламентированный учет в соответствии с законодательством, установите 1С:Бухгалтерия 8 для Казахстана. Автоматическое формирование унифицированных форм отчетности в программе существенно сократит Вам время заполнения бухгалтерской и налоговой отчетности.

Что изменилось в ФНО 910.00 за 2021 год?

Форма 910.00 «Упрощенная декларация для субъектов малого бизнеса», представляемая по обязательствам 2021 года, претерпела значительные изменения:

- В форме добавлено приложение 910.02 для отражения сведений о доходах физических лиц – иностранцев и лиц без гражданства;

- В приложения формы добавлены «открытые» графы для заполнения сведений по примененным корректировкам и предоставленным налоговым вычетам (по аналогии с графами формы 200.00);

- В форму добавлены новые разделы и строки для заполнения.

В правилах заполнения формы добавлено уточнение, касающееся освобождения от уплаты налогов сроком на 3 года согласно статье 57-4 Закона о введении. В период с 01.01.2020 по 01.01.2023 года субъекты микро и малого предпринимательства, применяющие СНР и не осуществляющие отдельные виды деятельности, освобождаются от уплаты налога на доходы на 3 года.

В форму 910.00 добавлено новое приложение 910.02 для отражения сведений по иностранцам и лицам без гражданства. Приложения содержит данные, схожие с приложением ФНО 200.02 и состоит из 8-и страниц.

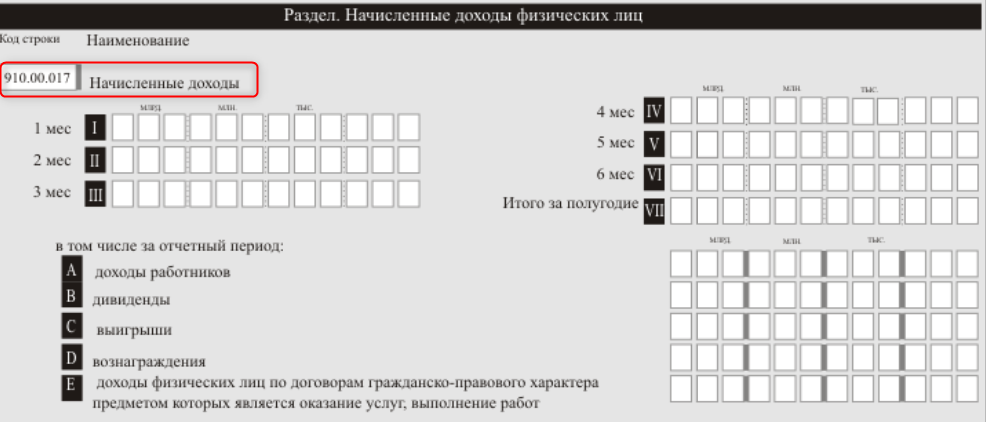

В основную форму добавлен новый раздел для отражения сведений о доходах физических лиц – «Начисленные доходы физических лиц». В строке отражаются сведения о суммах начисленных доходов, выплаченных за налоговый период, в разрезе видов доходов.

В приложение 910.01 добавлены «открытые» графы для заполнения сведений о предоставленных налоговых вычетах (стандартных, прочих) и корректировках по 341 статье НК РК не только в качестве «суммовых» значений, но и в разрезе их видов.

В приложении 910.01 расширено количество возможных статусов и категорий физических лиц. Добавлены пояснения по заполнению данных по статусам и категориям физических лиц. Так, если лицо получает несколько видов доходов, то каждый вид отражается в приложении отдельной строкой с указанием соответствующего статуса. При этом если одно и то же лицо относится к нескольким категориям, данные об этом отражаются в графе через запятую.

Также в форму 910.00 внесены и прочие изменения:

- В приложение 910.01 исключена графа для отражения сведений по облагаемому доходу, а также неиспользуемая графа для отражения обязательных пенсионных взносов работодателей (ОПВР);

- В приложение 910.01 добавлена графа для отражения сведений о сумме задолженности за отчетный период;

- В приложение 910.01 добавлены графы для отражения сведений по ОПВ и ВОСВС, подлежащие перечислению;

- Другие изменения.

Раздел «Исчисление налогов»

910.00.001 Доход

В данной строке обозначается общая сумма дохода за налоговый период, включая их корректировки.

Строка располагает информационными подстроками, где отражается информация о методе получения и отражения в учете доходов. То есть в подстроках следует расшифровать, сколько доходов получено наличным и безналичным способом и отдельно указать, сколько переведено при помощи трехкомпонентной интегрированной системы (ТИС).

Получается, что в 910.00.001 указываются:

- строка 910.00.001 А: доходы путем безналичных расчетов;

- строка 910.00.001 А1: доходы с применением ТИС;

- строка 910.00.001 В: доходы путем наличных расчетов;

- строка 910.00.001 В1: доходы наличным получением с использованием ТИС,

Пример:

Общий доход 15 000 000 тенге:

- строка А: 10 000 000 тенге;

- строка В: 5 000 000 тенге.

910.00.002 Корректировка с учетом Закона о трансфертном ценообразовании

Данная строка заполняется в том случае, если налогоплательщик получил доходы, которые определены Законом о трансфертном ценообразовании.

Пример:

С учетом описанных условий строка 910.00.002 остается пустой, поскольку такие виды дохода не получались.

910.00.003 Среднесписочное количество работников

Данная строка заполняется только в том случае, если в штате налогоплательщика есть наемные работники. В строке прописывается среднесписочная численность работников за отчетный период. Непосредственно сам индивидуальный предприниматель в расчете не учитывается.

Среднесписочная численность рассчитывается по формуле:

(A+B+C+D+E+F)/6 месяцев,

где буквенные обозначения - количество сотрудников за каждый месяц налогового периода.

Строка имеет подстроки, где необходимо указать дополнительные сведения о содержании в штате налогоплательщика определенных категорий физлиц, а именно:

- строка 910.00.003 А: среднесписочная численность пенсионеров;

- строка 910.00.003 В: среднесписочная численность инвалидов.

Пример:

В исходных параметрах за весь период штат включал 6 человек, изменений не было. С учетом этого среднесписочная численность высчитывается по формуле (5+5+5+5+5+50/5=5.

В подстроке А прописывается значение 2 (два сотрудника имеют статус пенсионера).

910.00.004 Среднемесячная заработная плата за месяц на одного сотрудника

Данная строка заполняется информацией о среднемесячной зарплате на одного сотрудника за расчетный период.

Пример:

Среднемесячная зарплата всех сотрудников за каждый месяц равна 460 000 тенге, среднесписочное количество - 5 человек, Среднемесячная плата получается 92 000 тенге.

910.00.005 Общая сумма начисленных налогов

Данная строка является «расчетной» и заполняется автоматически. Расчет происходит по формуле:

910.00.001 (раздел доход) *3%

Пример:

Насчитывается предварительные налоговые выплаты: 15 000 000*3%=450 000. Поскольку среднемесячная зарплата выше 23 МПР (67 091 тенге).

910.00.06 Корректировка

Здесь обозначается сумма 1,5% коррекции, которая была установлена пунктом 2 статьи 687 НК РК. Корректировка используется, если за одного сотрудника среднемесячная зарплата (строчка 910.00.004):

- для ТОО не меньше 29 МРП на первое число отчетного периода (на 01.01.2021 1 МРП=2917 тенге, 29 МРП=84 592 тенге);

- для ИП не меньше 23 МПР на первое число отчетного периода (на 01.01.2021 1 МРП=2917 тенге, 23 МРП=67 091 тенге).

Если данные условия выполнены, корректировка осуществляется по формуле:

910.00.005 (сумма исчисленных налогов) х 910.00.003 (среднесписочную численность сотрудников) х 1,5% (процент корректировки).

Пример:

Расчет корректировки из заданных данных: 450000*5*1,5%=33 750 тенге.

910.00.007 Сумма налогов после корректировки

Прописывается сумма дохода вместе с примененной корректировкой. Значение вычисляется по формуле:

910.00.005 (сумма исчисленных налогов) - 910.00.010 (сумма корректировки налогов). Таким образом в строчке определяется общая налоговая сумма от деятельности предпринимателя.

Пример:

В строке 910.00.007 отражается исчисленная сумма налогов с учетом примененной корректировки 450 000 (910.00.005) - 33 750 = 416 250 тенге.

910.00.008 Сумма ИПН, предназначенного уплате в бюджет

910.00.008 вычисляется сумма индивидуального подоходного налога ИП и корпоративного налога для ТОО.

Сумма определяется от ½ итоговой налоговой суммы, прописанной в строке 910.00.007.

910.00.007 (сумма налогов после корректировки) х 0,5

Пример:

В строке 910.00.009 должно быть прописано 0, поскольку налогоплательщик использует освобождение от уплаты налогов по предпринимательской деятельности.

910.00.009 Сумма СН предназначенного уплате в бюджет

Прописывается сумма социального налога (СН) для уплаты в бюджет. СН рассчитывается как ½ от итоговой налоговой суммы из строки 910.00.007 с вычетом социальных отчислений (ИП и работников).

Расчет производится по формуле:

(910.00.007 х 0,5) – 910.00.013 VII (СО за ИП) – 910.00.020 VII (СО за работников)

Значение не может быть минусовым, поэтому в ситуации превышения суммы социальных отчислений над суммой социального налога прописывается 0.

Пример:

В строке 910.00.009 должно быть прописано 0, поскольку налогоплательщик использует освобождение от уплаты налогов по предпринимательской деятельности.

910.00.010 Уменьшение суммы ИПН

Строка заполняется ИП только за 2-е полугодие календарного года и только в том случае, если за год приобретена и установлена ТИС.

Пример:

Строчка не заполняется, поскольку отсутствует право на использование льготы по ТИС.

910.00.011 Непосредственно сумма ИПН

Строка является итоговой и отображает размер ИПН (КПН) для уплаты в бюджет с учетом корректировки по ТИС.

Расчет происходит по формуле:

910.00.008 (сумма ИПН/КПН, подлежащая уплате в бюджет) - 910.00.010 (корректировка по ТИС).

Пример:

Строчка расчетная и равна нулю.

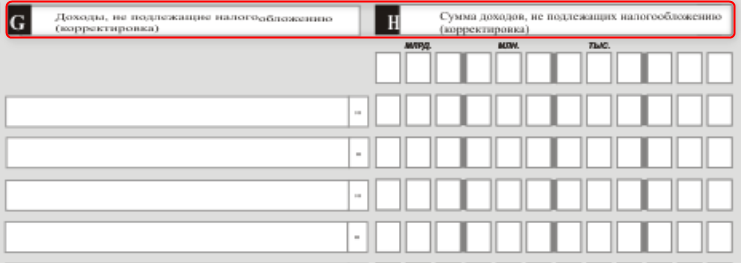

Раздел «Исчисление социальных платежей за ИП»

910.00.012 Доход для исчисления СО

Заполняется только ИП. Юридические лица (ТОО) не оформляют этот раздел.

В строках 910.00.012 I по 910.00.012 VI прописывается ежемесячный заявленный доход, откуда ИП высчитывает соцотчисления в свою пользу.

Строка 910.00.012 VII заполняется итоговым значением за полугодие.

Пример:

ИП берет такие значения доходов для исчисления: СО по минимуму (42500 тенге), ВОСМС 1,4 МЗП (59 500 тенге, определен законодательно), ОПВ по минимуму (42500 тенге).

В итоге в строке 910.00.012 будет отражена ежемесячная сумма дохода 42500 тенге, принимая

Сумма для исчисления СО за ИП определяется самостоятельно, но в рамках 1-7 МЗП.

910.00.013 Сумма СО к оплате

В строках с 910.00.013 I по 910.00.013 VI указываются исчисленная сумма социальных отчислений за ИП в ежемесячном значении.

Рассчитывается она по формуле:

910.00.012 (ежемесячный доход для расчета СО) х 3,5%

В итоговой строке 910.00.013 VII прописывается сумма социальных отчислений за полгода.

Пример:

В строке 910.00.013 будет отображаться сумма 1488 тенге (42500*3,5%).

910.00.014 Доход для исчисления ОПВ

В строках с 910.00.014 I по 910.00.014 VI прописывается заявленная ежемесячная сумма дохода для расчета обязательных пенсионных взносов непосредственно за ИП.

В строке 910.00.014 VII прописывается итоговая сумма за отчетный период.

Пример:

В строке 910.00.014 обозначается величина дохода исчисления ОПВ, это будет 42500 за каждый месяц.

Сумма для исчисления ОПВ за самого ИП определяется в самостоятельном режиме, но в рамках 1-50 МЗП. Если доходы отсутствуют, то ИП может оплатить ОПВ из расчета 10% от 1 МЗП.

910.00.015 Сумма ОПВ к уплате

В строках 910.00.015 I по 910.00.015 VI прописывается ежемесячная сумма пенсионных взносов для уплаты ИП в свою пользу.

Рассчитывается она по формуле:

910.00.014 (ежемесячный доход для вычисления ОПВ) х на 10%.

В строке 910.00.015 VII рассчитывается сумма ОПВ за ИП за общий отчетный период.

Пример:

В строке указывается исчисленное значение ОПВ в пользу ИП, в данном случае это будет 4 250 тенге (42500*10%).

910.00.016 Общая сумма доходов на обязательное Социальное страхование

Строчки 910.00.016 I и 910.00.016 VI предназначены для прописывания сумм взносов по ОСМС за ИП в свою пользу. В итоговой строчке 910.00.016 VII прописывается сумма взносов на ОСМС на отчетный квартал.

Пример:

В строке 910.00.016 указывается исчисленная сумма взносов на ОСМС идет 2975 тенге (59500*5%).

Объектом обложения ВОСМС за предпринимателя определена ежемесячная сумма 1,4 МЗП – 59 500 тенге (1,4*42500).

В строке 910.00.016 указывается исчисленная сумма взносов на ОСМС идет 2975 тенге (59500*5%).

Для того, чтобы работать в актуальной базе предприятии в соответствии с законодательством РК заключайте договор 1С:ИТС в компании Первый Бит и получайте бесплатные консультации по ведению учета и отчетности в 1С, спрашивайте у менеджеров Первого Бита.

Рассмотрим пример заполнения раздела «Исчиление налогов» 2021 году.

ИП заявил доход за 1 полугодие 2021 года = 15 000 000 тенге (в том числе 10 000 000 тенге - безналичным путем и 5 000 000 тенге - наличным).

В штате находится 5 сотрудников. Заработная плата 3-х человек = 100 000 тенге, 2 - человек 80 000 тенге. За 1 полугодие выплаты производились в полном размере, без каких-либо отклонений. Два сотрудника с начала отчетного периода являются пенсионерами.

Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности. ТИС не используется.

В строке 910.00.001 отражаются сведения согласно заявленному доходу - 15 000 000 тенге. Весь доход получен путем безналичной оплаты, сведения дублируются в

- В строке 910.00.001 А – 10 000 000 тенге

- В строке 910.00.001 B – 5 000 000 тенге

Строка 910.00.002 не заполняется.

Строка 910.00.003 рассчитывается среднесписочная численность по формуле (5+5+5+5+5+5)/6 = 5 сотрудников. В подстроке А указывается значение 2 (2 сотрудника являются пенсионерами).

В строке 910.00.004 рассчитывается среднемесячная заработная плата на работника. Размер заработной платы всех работников за каждый месяц 460 000 тенге, среднесписочная численность 5 человек. Среднемесячная заработная плата = 92 000 тенге.

В строке 910.00.005 рассчитывается предварительная сумма налогов 15 000 000 * 3% = 450 000 тенге. Так как среднемесячная заработная плата превышает 23 МРП (67 091 тенге), в строке 910.00.006 рассчитывается размер корректировки 450 000 * 5 человек * 1,5% = 33 750 тенге.

В строке 910.00.007 отражается исчисленная сумма налогов с учетом примененной корректировки 450 000 - 33 750 = 416 250 тенге.

В строках 910.00.008 и 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

Строка 910.00.010 не заполняется в связи с отсутствием права на применение льготы по ТИС. Строка 910.00.011 является расчетной и также равна 0.

У налогоплательщика отсутствует исчисленная сумма налогов (СН и ИПН) по предпринимательской деятельности к уплате.

Пример заполнения раздела «Исчисление социальных платежей за индивидуального предпринимателя»

ИП принимает следующие значения доходов для исчисления:

- СО - по минимальному пределу (42 500 тенге);

- ОПВ - по минимальному пределу (42 500 тенге);

- ВОСМС - 1,4 МЗП (59 500 тенге, определен законодательно).

В строке 910.00.012 отражается ежемесячная сумма дохода, принимаемая для исчисления социальных отчислений - 42 500 тенге.

В строке 910.00.013 отражается сумма исчисленных социальных отчислений за каждый месяц 42 500 * 3,5% = 1 488 тенге.

В строке 910.00.014 отражается величина дохода, принимаемая для исчисления ОПВ - 42 500 тенге за каждый месяц.

В строке 910.00.015 отражается исчисленное значение ОПВ в свою пользу 42 500 * 10% = 4 250 тенге.

В строке 910.00.016 отражается исчисленная сума взносов на ОСМС = 2 975 тенге (59 500 * 5%, сумма стандартная).

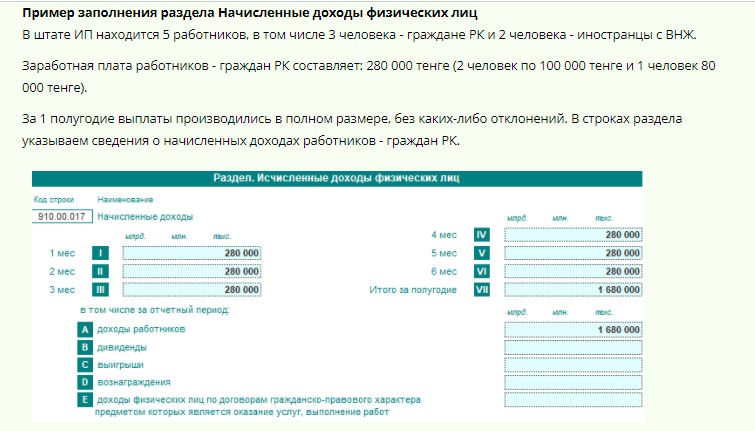

Раздел «Начисленные доходы физлиц»

910.00.017 Начисленные доходы

Строки 910.00.017 I и 910.00.017 VII заполняются данными о начисленных доходах физических лиц – гражданам РК за налоговый период (работники и ГПХ):

- в строке 910.00.017 А: данные о суммах доходах работников за отчетный срок;

- в строке 910.00.017 В: данные о суммах доходов в качестве дивидендов за отчетный срок;

- в строке 910.00.017 С: данные о суммах доходов к качеству выигрышей за отчетный срок;

- в строке 910.00.017 D: данные о суммах доходах в качестве вознаграждений за отчетный срок;

- в строке 910.00.017 Е: данные о суммах доходов по договорам ГПХ.

Рассмотрим пример заполнения раздела «Начисленные доходы физических лиц»

Пример:

В штате состоят 5 сотрудников, включая 3 отечественных работников и 2 иностранцев с ВНЖ.

Зарплата отечественных работников равна 280000 тенге (двое людей по 100000 и один - 80000).

За первое полугодие все выплаты были осуществлены в полном размере. В строчках раздела прописываем информацию о начисленных доходов отечественных работников.

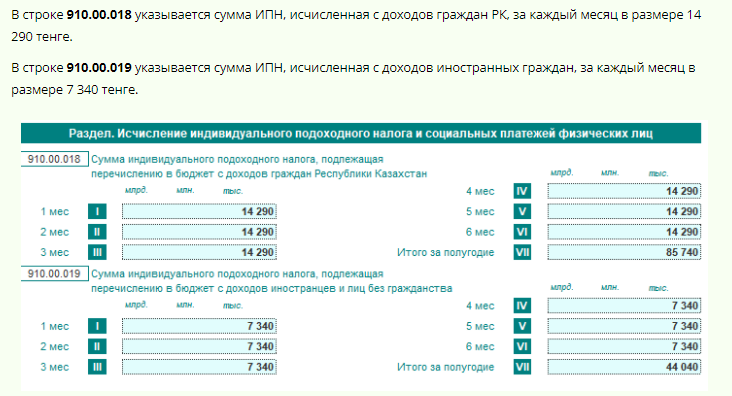

Раздел «Исчисление ИПН и социальных платежей физлиц»

Здесь прописывается информация по начисленным доходам, налогам, отчислениям и взносам как работников, так и других физлиц, включая по договорам ГПХ. Данные о ежемесячных суммах необходимо указывать в строчках, соответствующих конкретному месяцу начисления (исчисления и удержания).

Рассмотрим краткие требования к заполнению строк раздела:

- строки с 910.00.018 I по 910.00.018 VI заполняются сведениями об исчисленной сумме ИПН по доходам физических лиц - граждан РК (работники + ГПХ);

- строки с 910.00.019 I по 910.00.019 VI заполняются сведениями об исчисленной сумме ИПН по доходам физических лиц - иностранцев и лиц без гражданства (работники + ГПХ);

- строки с 910.00.020 I по 910.00.020 VI заполняются сведениями о доходах работников, предназначенных для исчисления социальных отчислений (СО);

- строки с 910.00.021 I по 910.00.021 VI отражают сведения об исчисленных суммах СО по работникам;

- строки с 910.00.022 I по 910.00.022 VI указываются суммы доходов, начисленные физическим лицам (работники + ГПХ), и предназначенные для исчисления обязательных пенсионных взносов (ОПВ);

- строки с 910.00.023 I по 910.00.023 VI отражают сведения об исчисленных суммах ОПВ по физическим лицам (работники + ГПХ);

- строки с 910.00.024 I по 910.00.024 VI заполняются сведениями о доходах, предназначенных для исчисления обязательных профессиональных пенсионных взносов (ОППВ) за работников;

- строки с 910.00.025 I по 910.00.025 VI предназначены для отражения исчисленной суммы ОППВ за работников;

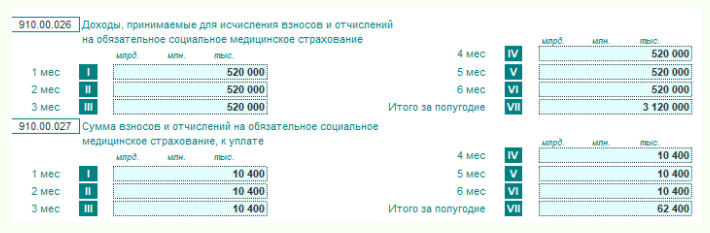

- строки с 910.00.026 I по 910.00.026 VI отражают сведения о доходах, принимаемые для исчислений взносов и отчислений на обязательное социальное медицинское страхование (ОСМС). В строке учитываются как доходы работников, так и доходы физических лиц по договорам ГПХ (в части взносов на ОСМС);

- строки с 910.00.027 I по 910.00.027 VI заполняются сведения об исчисленных суммах взносов и отчислений по ОСМС. В строке отражается суммарное значение взносов и отчислений по работникам, а также взносы по договорам ГПХ.

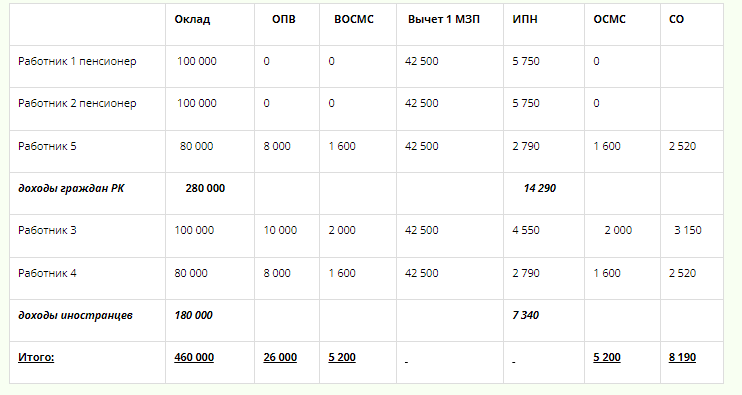

Рассмотрим пример заполнения раздела «Исчисление индивидуального подоходного налога и социальных платежей»

В штате у ИП 5 сотрудников, в том числе 3 человека - гражданство РК и 2 человека - иностранцы с ВНЖ. Все сотрудники имеют право на налоговый вычет в размере 1 МЗП, вычет по ОПВ (кроме пенсионеров). 2 сотрудника (гражданство РК) с окладом в 100 000 тенге являются пенсионерами (не уплачивают ОПВ, СО, ВОСМС, ООСМС).

- В строке 910.00.018 указывается сумма ИПН, исчисленная с доходов граждан РК, за каждый месяц в размере 14 290 тенге.

- В строке 910.00.019 указывается сумма ИПН, исчисленная с доходов иностранных граждан, за каждый месяц в размере 7 340 тенге.

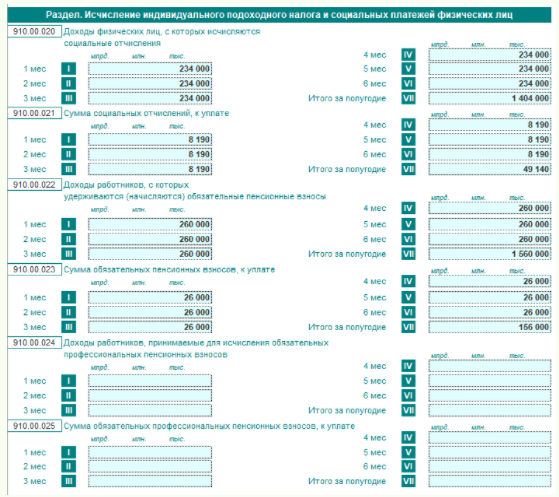

- В строке 910.00.020 отражаются сведения о доходах, с которых исчисляются СО.

- 260 000 (доход работников, кроме пенсионеров) - 26 000 (вычет по ОПВ) = 234 000 тенге.

- В строке 910.00.021 отражается исчисленная сумма СО 234 000 * 3,5% = 8 190 тенге.

- В строке 910.00.022 отражаются доходы работников для исчисления ОПВ - 260 000 тенге (доходы работников, кроме пенсионеров).

- В строке 910.00.023 заполняются данные об исчисленной сумме ОПВ - 260 000 * 10% = 26 000 тенге.

- В строке 910.00.024 отражаются доходы, принимаемые для исчисления ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

- В строке 910.00.025 отражаются сведения об исчисленной сумме ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

- В строке 910.00.026 отражаются сведения о доходах, принимаемых для исчисления взносов и отчислений на ОСМС 520 000 (2 * 260 000 тенге доходы работников, кроме пенсионеров).

Важно! В данный момент есть неопределенность касательно заполнения данной строки. Нужно ли указывать в ней доход один раз, либо показывать как доход по взносам, так и доход по отчислениям (суммировать величины).

- В строке 910.00.027 отражаются суммы исчисленных взносов и исчисленных отчислений на ОСМС. За месяц размер исчисленных взносов 5 200 тенге, отчислений 5 200 тенге. В строке отражается сумма двух значений - 10 400 тенге

Раздел «Сведения о запасах»

Этот раздел заполняется только тогда, когда налогоплательщик использует ТИС.

В строчке 910.00.028 прописывается цена запасов, при этом:

- строчка А: цена запасов на начало отчетного периода;

- строчка В: цена запасов на конец отчетного периода;

- строчка С: цена купленных в отчетном периоде запасов, услуг и пр.

Раздел «БИН аппарата акимов районных городов, сельских округов, селений, поселков»

Здесь сведения вносит только ИП, если его местонахождение районный город, сельский округ, село или поселок.

В строке 910.00.029 прописывается БИН аппарата акимов конкретного населенного пункта.

Приложение 910.01 «Исчислении налога социальных платежей по доходам физлиц»

Заполняется всеми налогоплательщиками (ИП и другие юр лица) при выплате в отчетном сроке доходов физлицам.

Прописываются данные по всем физическим лицам, которым были начислены доходы, предполагающие обложения у источника выплаты (исключая иностранцев и лиц, не имеющих гражданства).

Приложение строчное, информация прописывается отдельно по каждому человеку в целом за весь отчетный период (полугодие).

Заполнение граф формы производится по следующим правилам (заполнение приложения 910.01 аналогично приложению 200.05):

В графе А указывается порядковый номер лица;

В графе B указывается ФИО лица, которым начислены доходы в отчетном налоговом периоде (полугодие);

В графе C указывается ИИН лица;

В графе D отражаются сведения о статусе физического лица (1- работник, 2 - лицо, получившее доход по договору ГПХ, 3 - лицо, получившее доход в виде выигрыша; 4 – лицо, получившее доходы в виде вознаграждения; 5 – лицо, получившее доходы в виде дивидендов). В случае, если одним и тем же лицом доходы были получены по разным статусам, данные в форме отражаются отдельными строками;

Если лицо относится к одной из установленных категорий, заполняется графа E: 7- пенсионер или участник ВОВ, 12 - инвалид;

В графе F указывается сумма начисленных доходов за отчетный период;

В графе G отражается информация о примененной к доходам корректировке, согласно статье 341 НК РК;

В графе H отражается сумма примененной корректировки, согласно статьи 341 НК РК;

В графе I отражается исчисленная с доходов сумма ОПВ;

В графе J указывается сумма исчисленных взносов на ОСМС;

В графе K указывается информация о предоставленных стандартных налоговых вычетов по ИПН (1 - вычет в размере 1 МЗП, 2 - вычеты в размере 882 МРП для участников ВОВ, 3 - вычет в размере 882 МРП для родителей (опекунов) детей-инвалидов);

В графе L отражаются суммы представленных стандартных налоговых вычетов;

В графе M информация о размере предоставленных прочих вычетов по ИПН (1 – налоговый вычет по добровольным пенсионным взносам; 2 – налоговый вычет на медицину; 3 – налоговый вычет по вознаграждениям);

В графе N указывается суммы представленных прочих вычетов;

В графе O указывается рассчитанная сумма ИПН;

В графе P указывается сумма задолженности по начисленным, но невыплаченным доходам за отчетный период;

В графе Q указывается информация о сумме выплаченного дохода;

В графе R указывается сумма ИПН, подлежащего уплате в бюджет;

В графе S отражается сумма ОПВ, подлежащих перечислению;

В графе T отражается сумма взносов на ОСМС, подлежащих перечислению;

В графе U отражается сумма СО;

В графе V отражается сумма ОППВ, подлежащих уплате;

В графе W отражается сумма отчислений на ОСМС, подлежащих уплате.

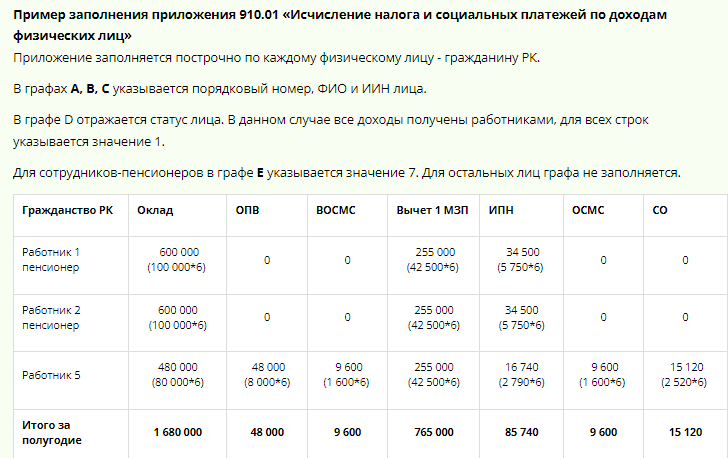

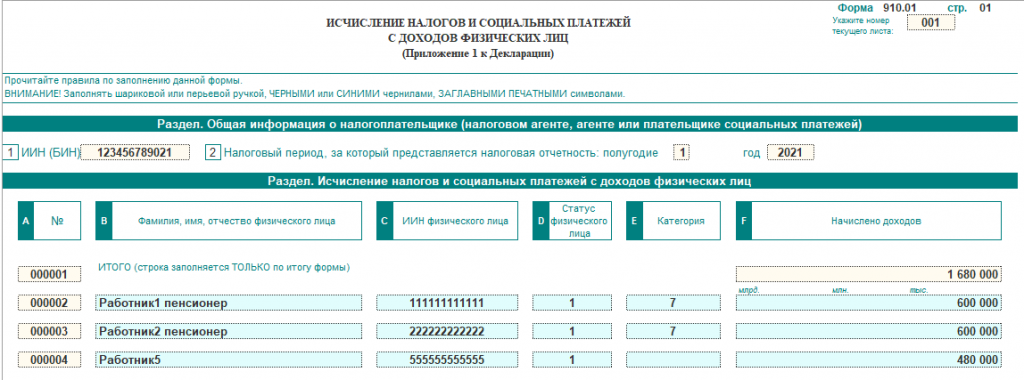

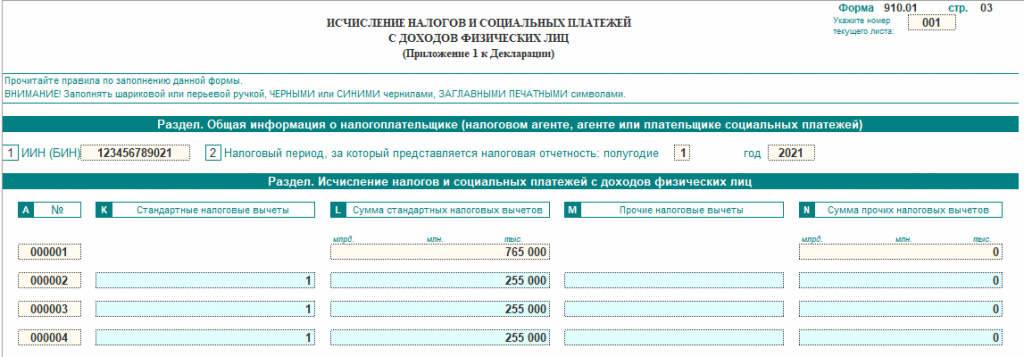

Пример заполнения приложения 910.01 «Исчисление налога и социальных платежей по доходам физических лиц»

Приложение заполняется построчно по каждому физическому лицу - гражданину РК.

В графах А, B, C указывается порядковый номер, ФИО и ИИН лица.

В графе D отражается статус лица. В данном случае все доходы получены работниками, для всех строк указывается значение 1.

Для сотрудников-пенсионеров в графе E указывается значение 7. Для остальных лиц графа не заполняется.

В графе F сведения о начисленных доходах. Общая величина за полугодие 1 680 000 тенге.

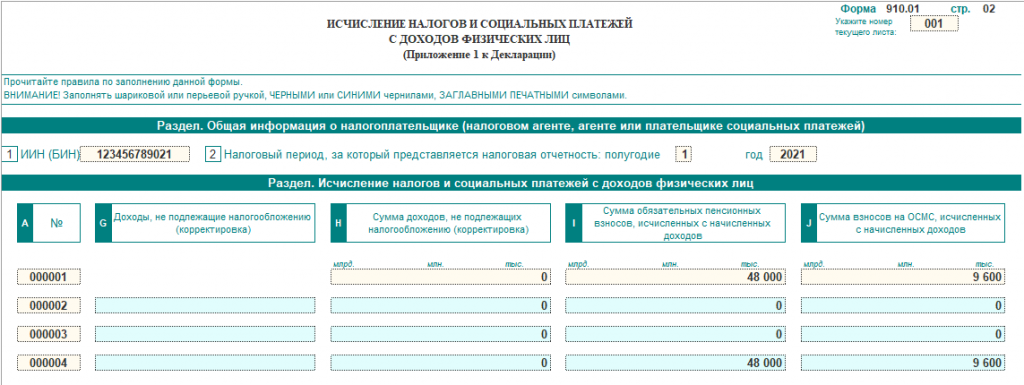

В графе I отражаются сведения по исчисленным ОПВ. Общее значение за полгода 48 000 тенге. В графе J отражается сумма взносов на ОСМС 9 600 тенге.

В графе К отражаются сведения о предоставленных стандартных вычетах по ИПН - 1 - вычет в размере 1 МЗП.

В графе L отражается сумма представленных стандартных налоговых вычетов - 765 000 тенге.

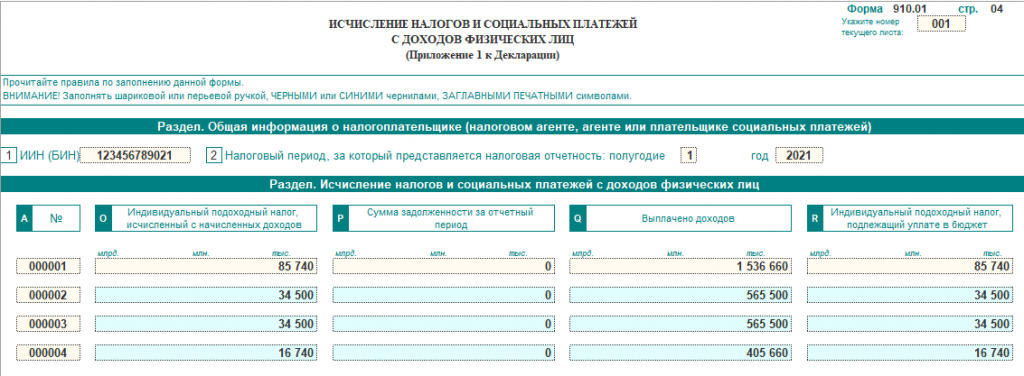

В графе О отражается сумма исчисленного ИПН 85 740 тенге (34 500 (5 750 * 6) + 34 500 (5 750 * 6) + 16 740 (2 790 * 6)).

В графе Q отражается сумма выплаченных доходов. Доходы выплачивались последним днем каждого месяца. Итого за пол года выплачено 1 530 660 тенге (656 500 +656 500 + 405 660).

В графе R отражается сумма ИПН, подлежащая перечислению в бюджет. Сумма соответствует указанной в графе О - 85 740 тенге.

В графе S отражается сумма ОПВ, подлежащая перечислению в бюджет. Сумма соответствует указанной в графе I - 48 000 тенге.

В графе T отражается сумма ОСМС, подлежащая уплате. Сумма соответствует указанной в графе J - 9 600 тенге. В графе U отражается исчисленная сумма СО, за пол года размер составил 15 120 тенге.

В графе W отражается исчисленная сумма ВОСМС, за пол года размер составил 9 600 тенге.

Приложение 910.02 «Исчислении налога и социальных платежей по доходам физлиц»

Заполняется любыми налогоплательщиками при выплате в отчетном сроке доходов физлицам с иностранным гражданством.

Прописываются данные по всем физлицам-иностранцам, которым были начислены доходы, предполагающие обложения у источника выплаты (исключая иностранцев и лиц, не имеющих гражданства).

Приложение строчное, информация прописывается отдельно по каждому человеку в целом за все полугодие.

Заполнение граф формы производится по следующим правилам (заполнение приложения 910.02 аналогично приложению 200.02)

В графе B заполняется ФИО;

В графе C заполняется ИИН иностранца и лица без гражданства;

В графе D заполняется код страны гражданства иностранца;

В графе E указывается признак резидентства «1» – резидент, «2» – нерезидент; В графе F заполняется код страны резидентства иностранца;

В графе G заполняется номер налоговой регистрации иностранца в стране резидентства - графа заполняется при ее наличии;

В графе H заполняется код вида документа, удостоверяющего личность (01 – паспорт иностранного гражданина; 02 – удостоверение личности иностранного гражданина; 03 – паспорт моряка; 04 – вид на жительство; 05 – другие документы;

В графе M указывается ставка ИПН;

В графе N заполняется сумма начисленного дохода; В графе O заполняется сумма доходов, не подлежащие налогообложению в соответствии пунктом 1 статьи 341 и 654 НК В графе P отражается сумма доходов, не подлежащих налогообложению, в соответствии с пунктом 1 статьи 341 НК;

В графе Q отражается сумма доходов, не подлежащих налогообложения, в соответствии со статьи 654 НК;

В графе R заполняется сумма исчисленных ОПВ; В графе S отражается сумма исчисленных ВОСМС;

В графе T указываются виды стандартных налоговых вычетов (1 – в размере 1 МЗП, 2 – 882 МРП для инвалидов и участников ВОВ, 3 – 882 МРП для родителей и опекунов детей-инвалидов);

В графе U отражается сумма стандартных налоговых вычетов;

В графе V указываются виды прочих налоговых вычетов (1 – вычет по добровольным пенсионным взносам; 2 – вычет на медицину; 3 – вычет по вознаграждениям);

В графе W отражается сумма прочих налоговых вычетов;

В графе Х отражается исчисленная сумма ИПН; В

графе Y отражается сумма задолженности по начисленным, но невыплаченным доходам;

В графе Z отражаются выплаченные в налоговом периоде доходы;

В графе AA указываются суммы ИПН, подлежащего уплате в бюджет;

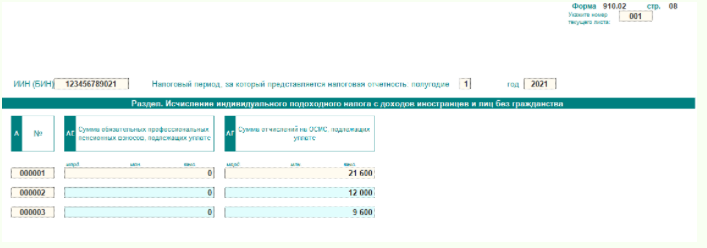

В графе AB отражаются суммы ОПВ, подлежащих перечислению;

В графе AC отражаются суммы взносов на ОСМС, подлежащих перечислению;

В графе AD отражаются исчисленные суммы СО;

В графе AE отражаются суммы ОППВ; В графе AF отражаются суммы исчисленных ВОСМС.

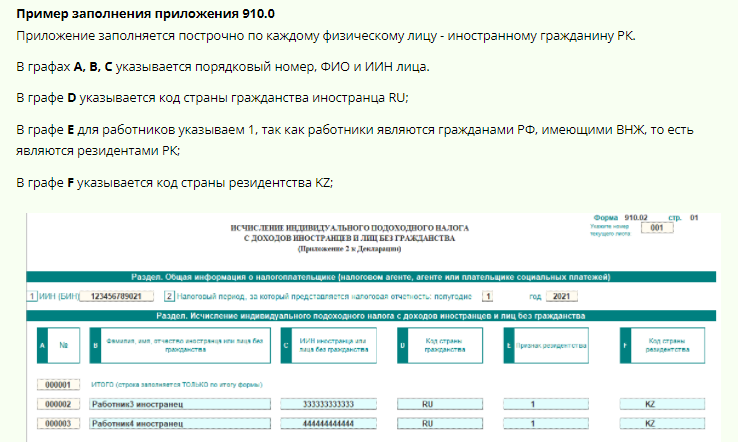

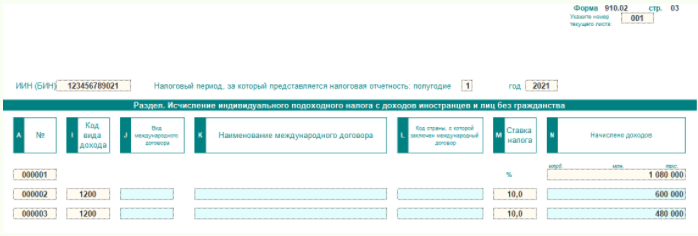

Пример заполнения приложения 910.0

Приложение заполняется построчно по каждому физическому лицу - иностранному гражданину РК.

В графах А, B, C указывается порядковый номер, ФИО и ИИН лица.

В графе D указывается код страны гражданства иностранца RU;

В графе E для работников указываем 1, так как работники являются гражданами РФ, имеющими ВНЖ, то есть являются резидентами РК;

В графе F указывается код страны резидентства KZ;

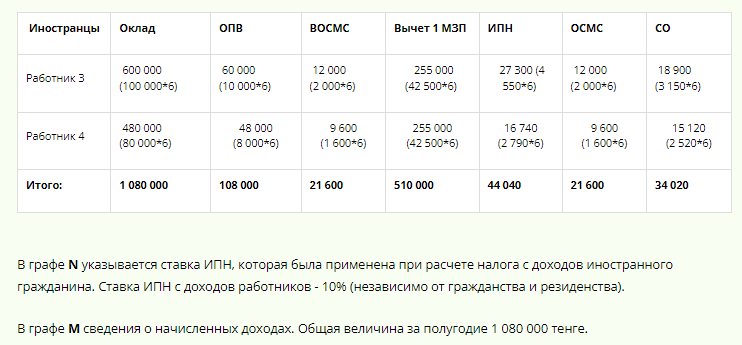

В графе N указывается ставка ИПН, которая была применена при расчете налога с доходов иностранного гражданина. Ставка ИПН с доходов работников - 10% (независимо от гражданства и резиденства).

В графе M сведения о начисленных доходах. Общая величина за полугодие 1 080 000 тенге.

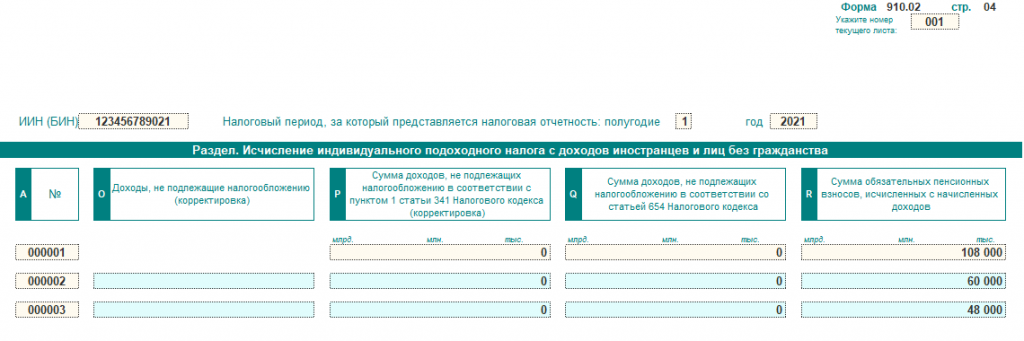

В графе R отражаются сведения по исчисленным ОПВ. Общее значение за пол года 108 000 тенге.

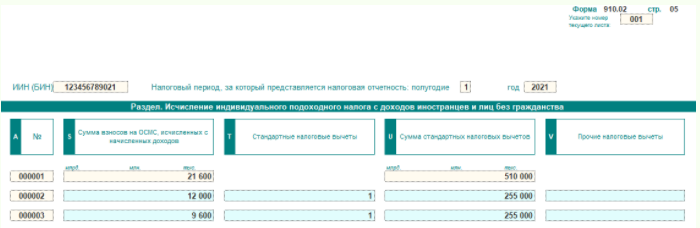

В графе S отражается сумма взносов на ОСМС 21 600 тенге.

В графе T отражаются сведения о предоставленных стандартных вычетах по ИПН - 1 - вычет в размере 1 МЗП.

В графе U отражается сумма представленных стандартных налоговых вычетов - 510 000 тенге.

В графе X отражается сумма исчисленного ИПН 44 040 тенге.

В графе Y отражается сумма выплаченных доходов. Доходы выплачивались последним днем каждого месяца. Итого за пол года выплачено 906 360 тенге (500 700 + 405 660).

В графе AA отражается сумма ИПН, подлежащая перечислению в бюджет. Сумма соответствует указанной в графе X - 44 040 тенге.

В графе AB отражается сумма ОПВ, подлежащая перечислению в бюджет. Сумма соответствует указанной в графе R - 108 000 тенге.

В графе AC отражается сумма ОСМС, подлежащая уплате. Сумма соответствует указанной в графе S - 21 600 тенге.

В графе AD отражается исчисленная сумма СО, за пол года размер составил 34 020 тенге.

В графе AF отражается исчисленная сумма ВОСМС, за пол года размер составил 21 600 тенге.

Форма 910.00 в 1С:Бухгалтерия 8 для Казахстана

Что следует проверить, прежде чем заполнить?

В данной конфигурации реализован расчет в автоматическом режиме и заполнение формы не только ИП, но и юрлицами.

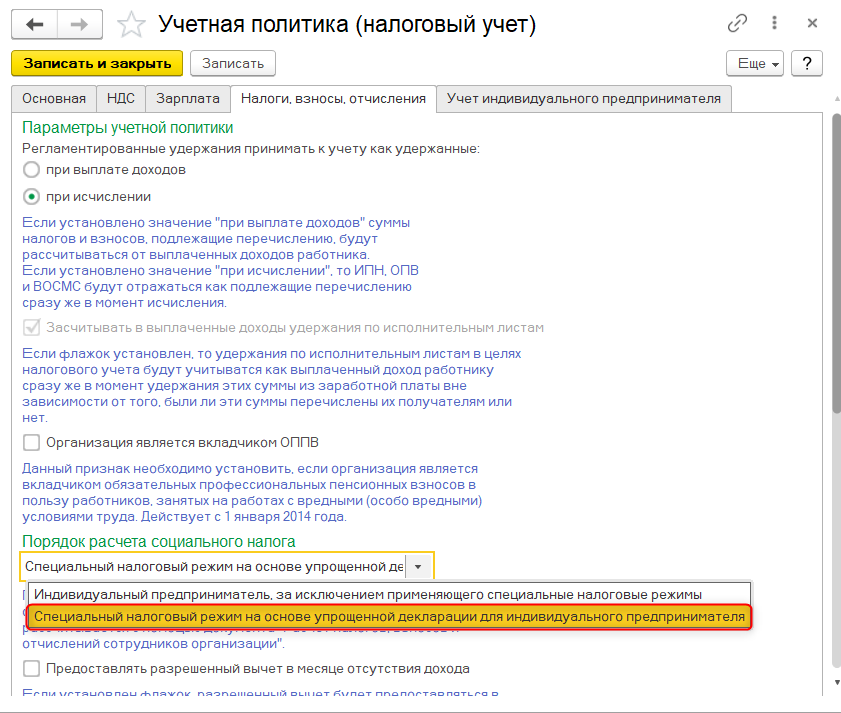

Настройки Учетной политики

Для корректного расчета налогов и провисания их в форме 910.00, необходимо установить в настройке учетной политике один из вариантов расчета социального налога (с учетом типа налогоплательщика):

- Специальный налоговый режим на базе упрощенной декларации для юридического лица;

- Специальный налоговый режим на базе упрощенной декларации для ИП.

При определении такого признака, социальный налог рассчитывается с учетом величины дохода, прописанного в форме 910.00.

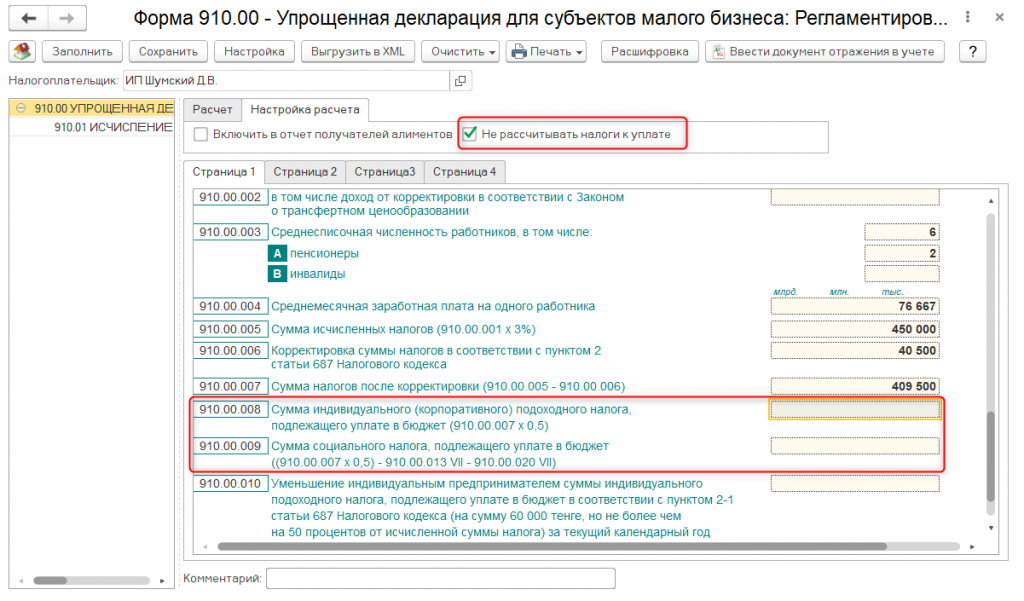

Важно! Тот налогоплательщик, который использует норму по снижению на 100% суммы исчисленных налогов от деятельности, должен в настройках расчета установить «не рассчитывать налоги к уплате», тогда строчки 008 и 009 не заполняются.

Расчеты взносов и отчислений ИП

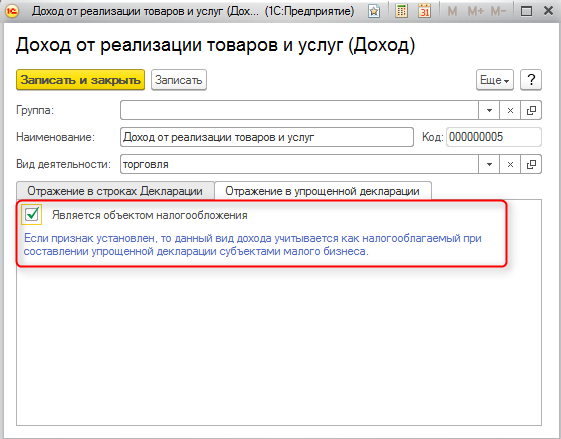

Настройка типов доходов

Для адекватного формирования информации о доходах за период, следует проверить настройку видов доходов. На вкладке «Отражение в упрощенной декларации» следует установить «является объектом налогообложения».

Если признак установлен, то при составлении декларации будут учитываться доходы данного вида.

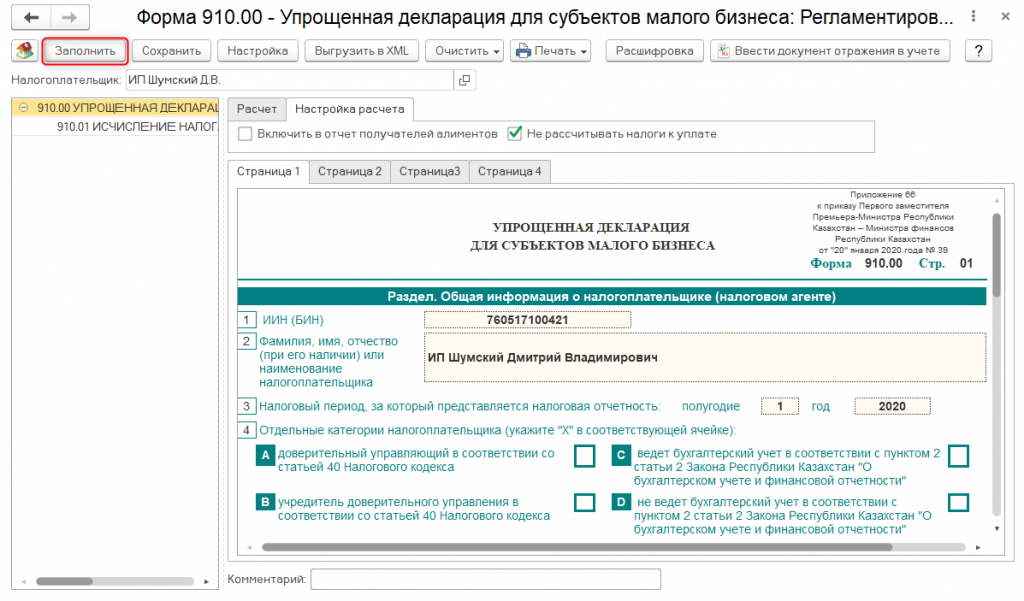

Заполнение формы 910.00 в 1С:Бухгалтерия 8 для Казахстана

Данная форма доступна в разделе Отчеты – Регламентированные отчеты - Форма 910.00 и заполняется в автоматическом режиме при активации кнопки «заполнить». Заполнение происходит по сведениям, содержащимся в базе за отчетный период.

К такой информации относятся различные документы по реализации товаров, его возврата, документы по начислению зарплаты и исчислению налогов с нее, взносов, кадровые документы о взятии и увольнении работников и др.

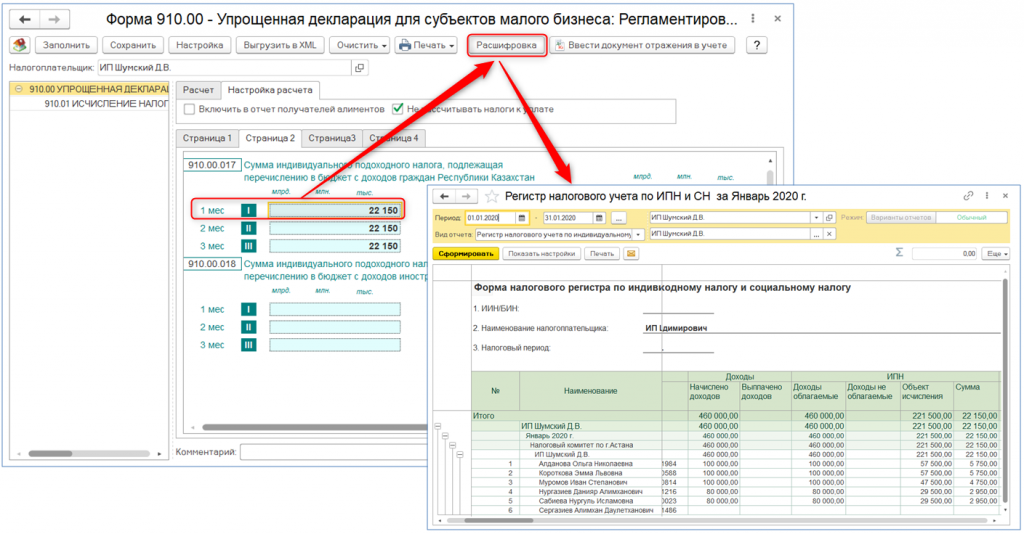

Если есть необходимость, все сведения можно отредактировать вручную. Информация, выделенная голубым цветом, может быть расшифровано (для этого следует кликнут по кнопке «расшифровать»).

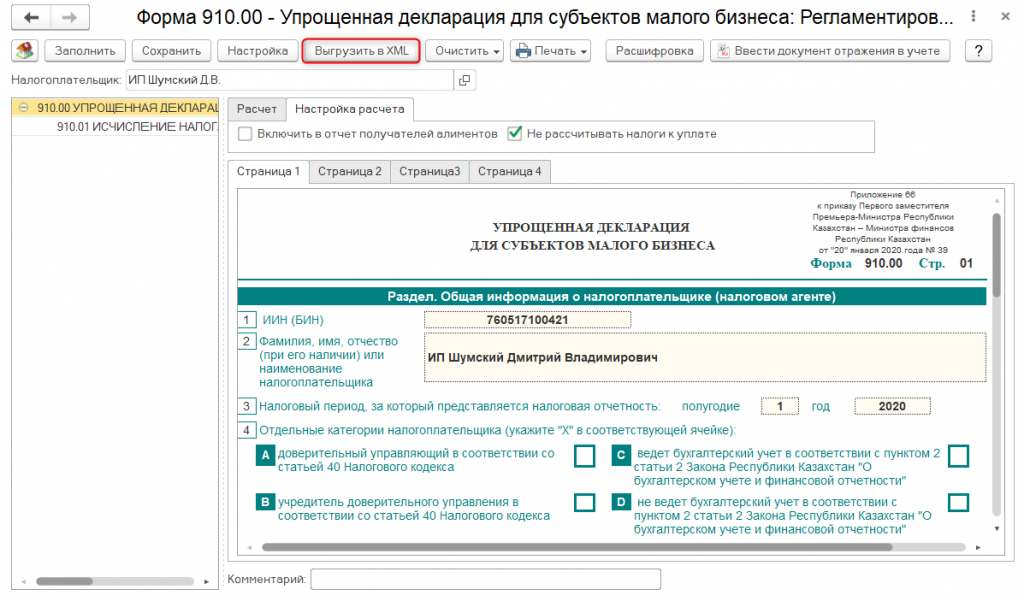

В конфигурации добавлена функция выгрузки формы 910.00 в формате XML в ИС СОНО, для этого достаточно нажать по кнопке Выгрузить в XML.

Эксперты Первого Бита помогут сформировать, настроить и отправить налоговые формы в 1С. Также наличие договора ИТС даст возможность использовать полезные услуги, среди которых:

- Обновление Платформы и типовых конфигураций 1С:Предприятие;

- Линия консультаций 1С;

- Демонстрация и обучение пользованию сервисами информационной системы ИТС;

- Ежемесячные выезды сервис-инженера;

- Доступ на сайт поддержки пользователей 1С;

- Круглосуточный доступ к информационной системе ИТС и другие.

Остались вопросы? Звоните менеджерам Первого Бита.