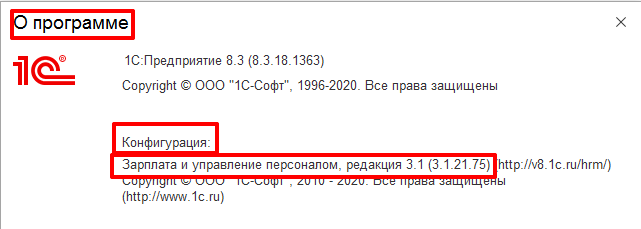

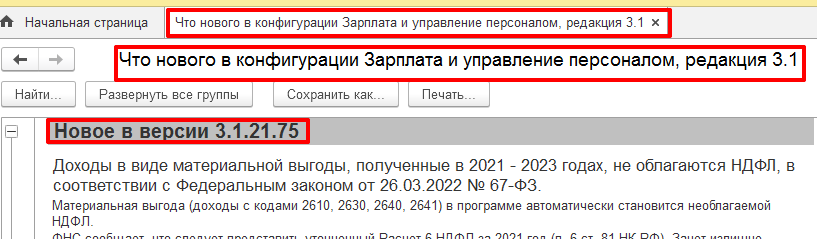

Да, такая возможность разработчиком реализована в версии 3.1.21.75.

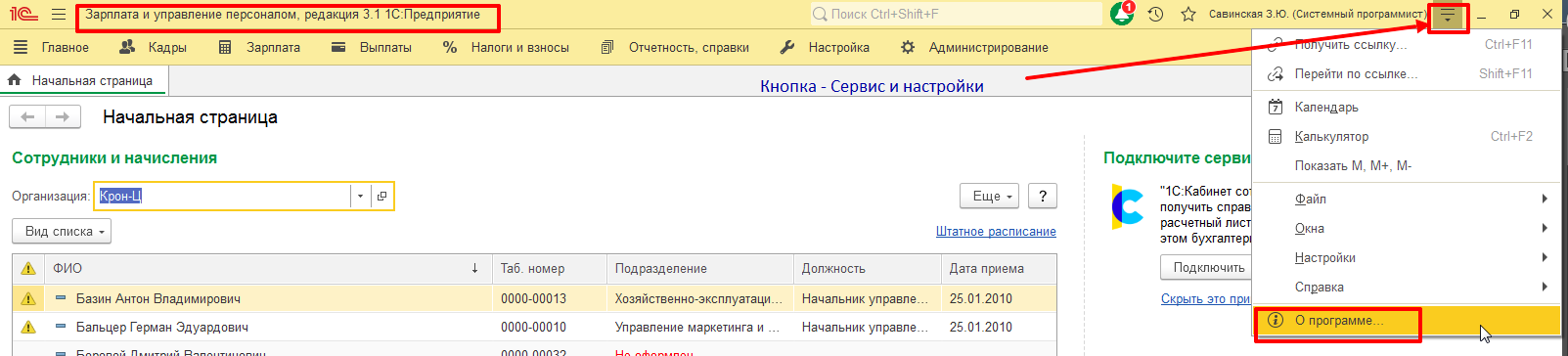

Посмотреть информацию о версии:

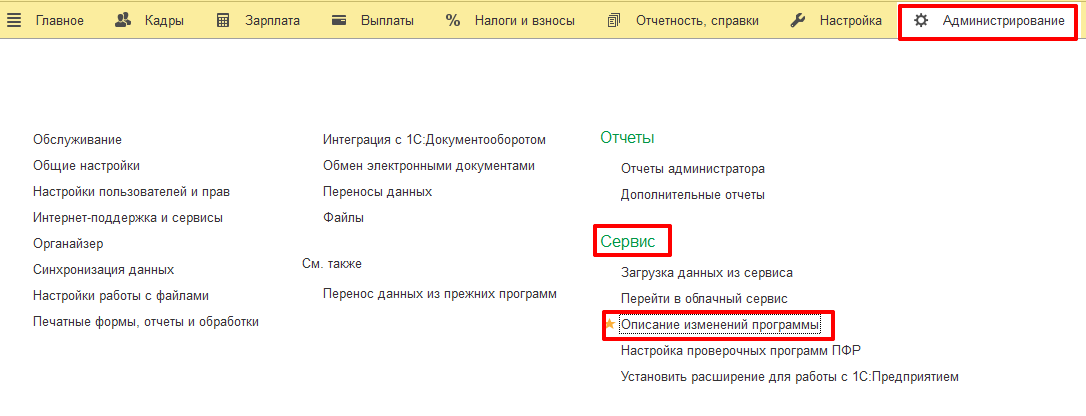

Посмотреть Описание изменений программы:

Раздел – Администрирование – Сервис – Описание изменений программы.

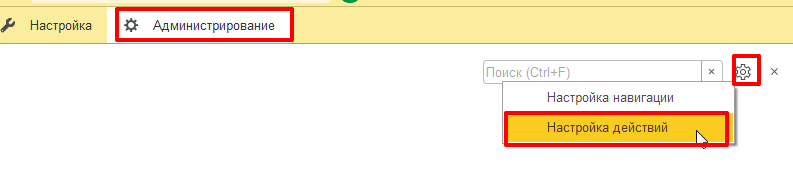

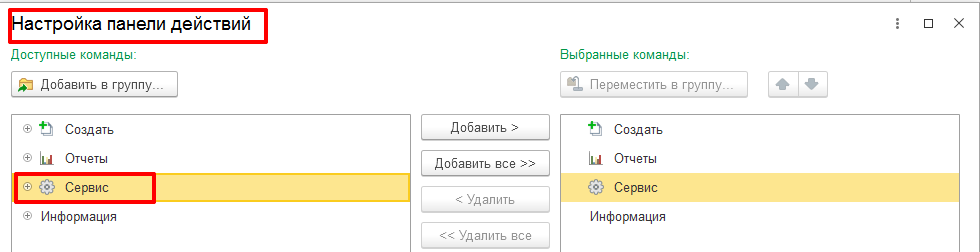

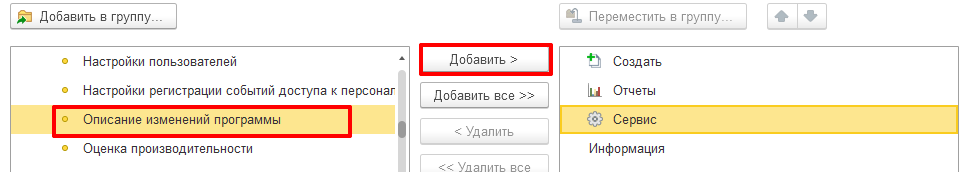

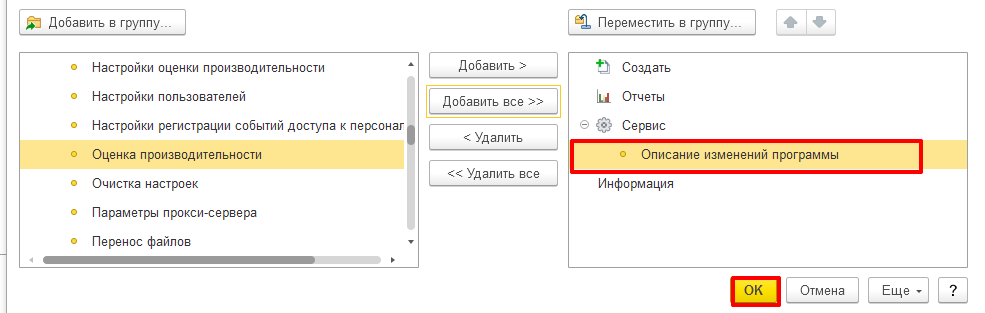

Добавить ссылку – Описание изменений программы:

Раздел – Администрирование – кнопка «Настройки» – Настройка действий – Сервис – Описание изменений программы – Добавить – Ок.

В соответствии с п. 90 ст. 217 НК РФ - доходы в виде материальной выгоды, полученные физическими лицами в 2021 - 2023 годах, не подлежат налогообложению (освобождаются от налогообложения).

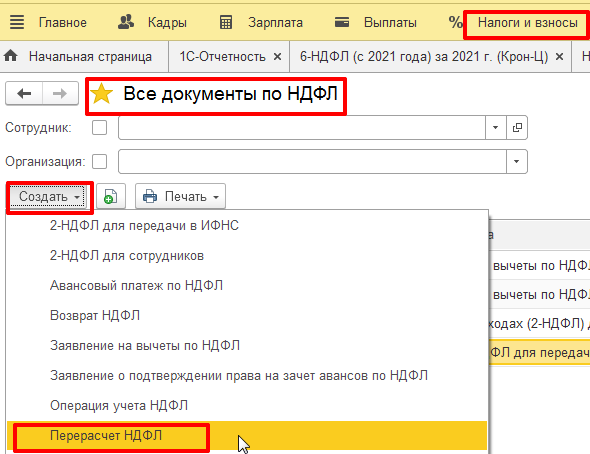

В программе ЗУП 3.1.21.75 перерасчет НДФЛ с материальной выгоды за прошлые периоды выполняем с помощью документа «Перерасчет НДФЛ» (Раздел – Налоги и взносы – Все документы по НДФЛ – кнопка «Создать» – Перерасчет НДФЛ).

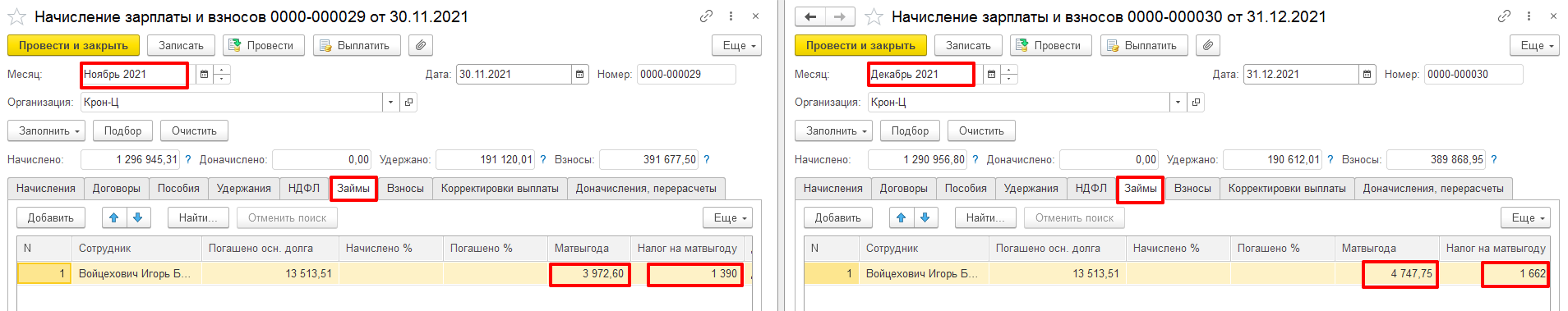

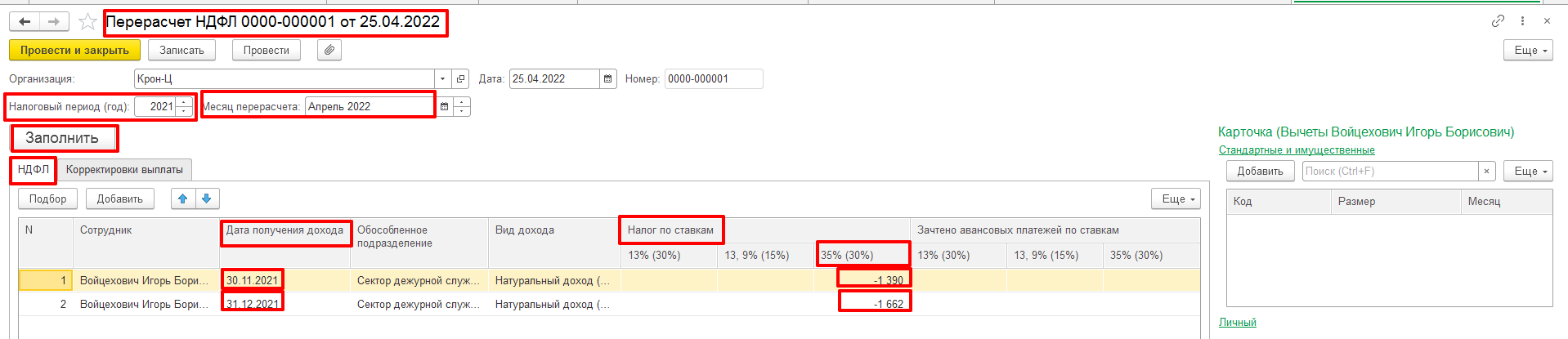

Перерасчет НДФЛ за 2021 год рассмотрим на примере:

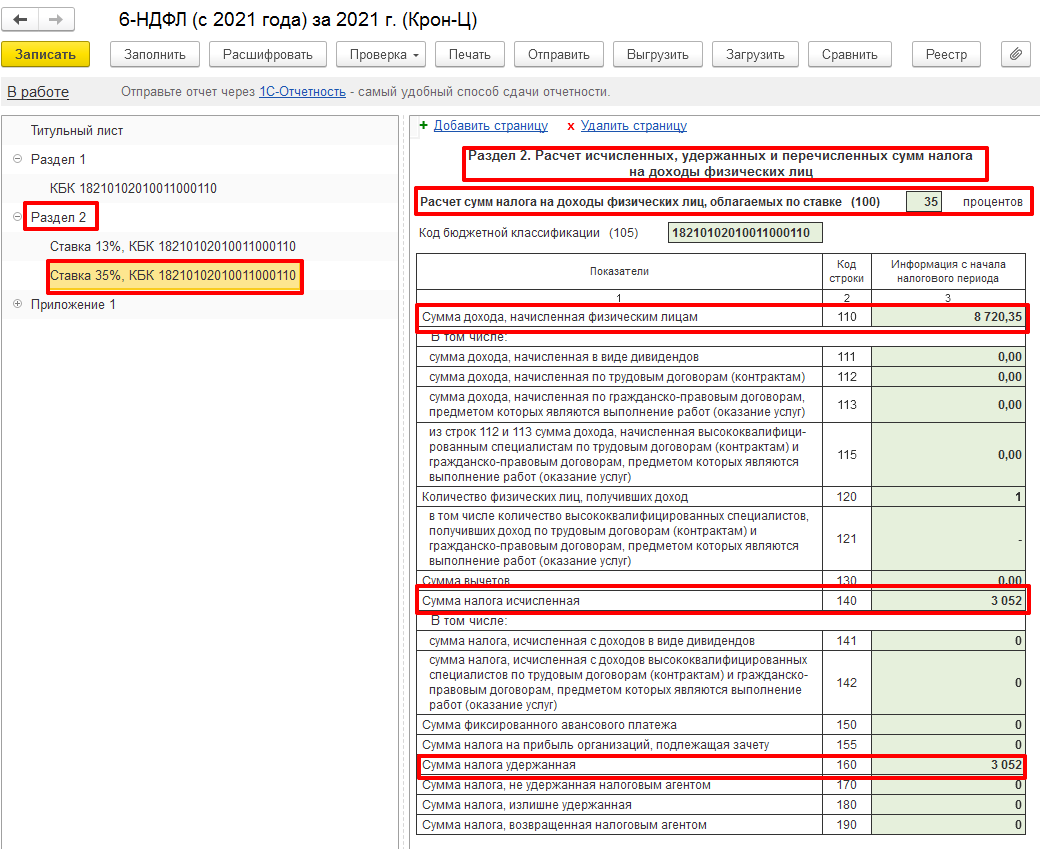

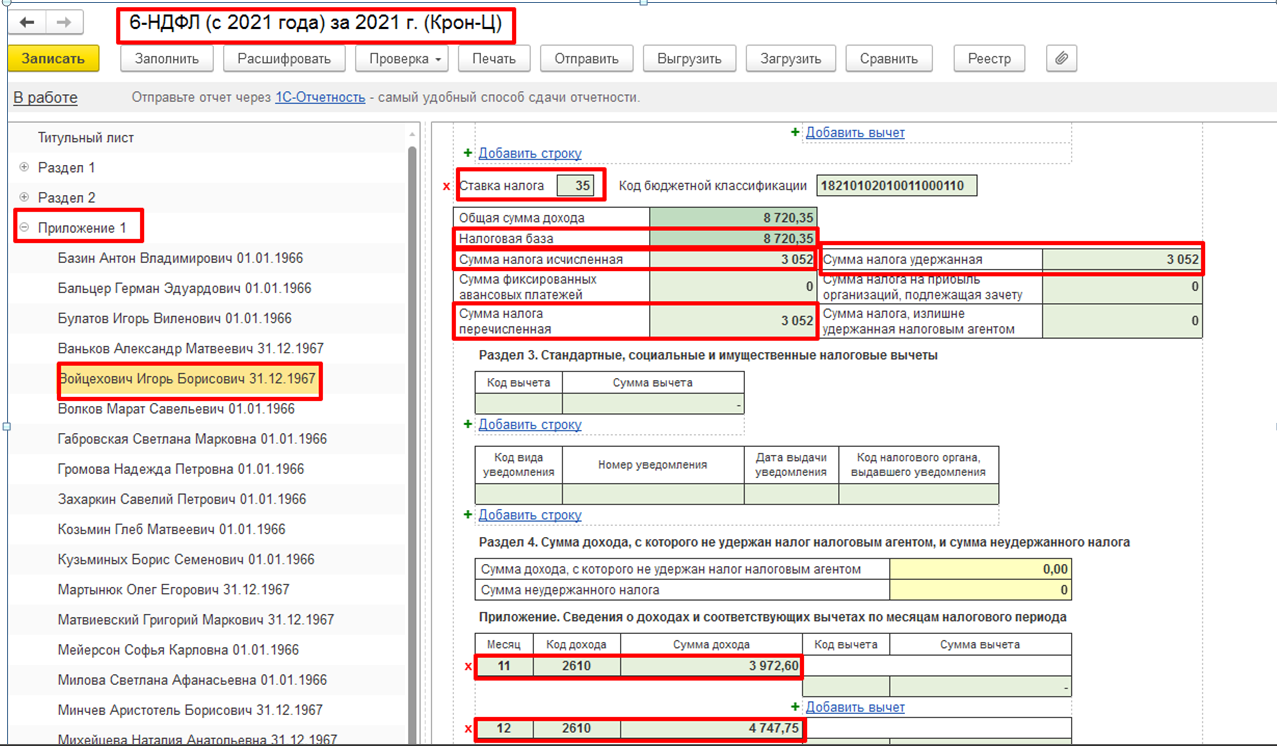

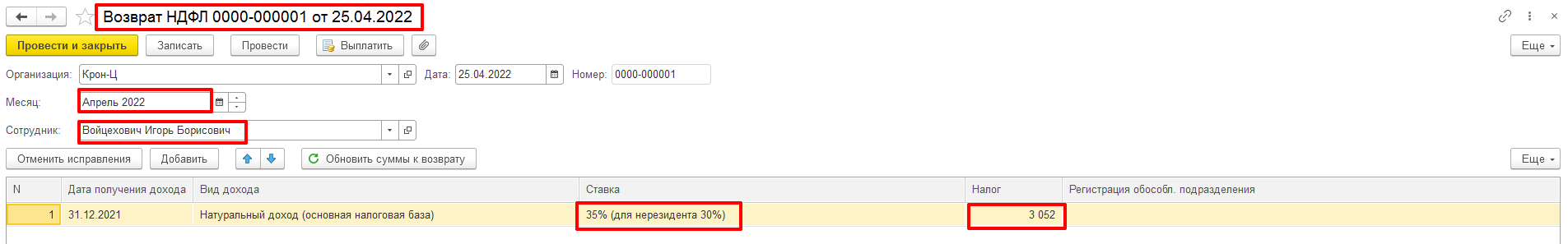

Сотруднику Войцехович И.Б. 01.11.21 г. выдан заём. За период с 01.11.21г. по 31.12.21г. сотруднику начислен доход в виде материальной выгоды в сумме – 8720 руб. 35 коп., и исчислен налог НДФЛ на материальную выгоду в сумме – 3052 руб. 00 коп.

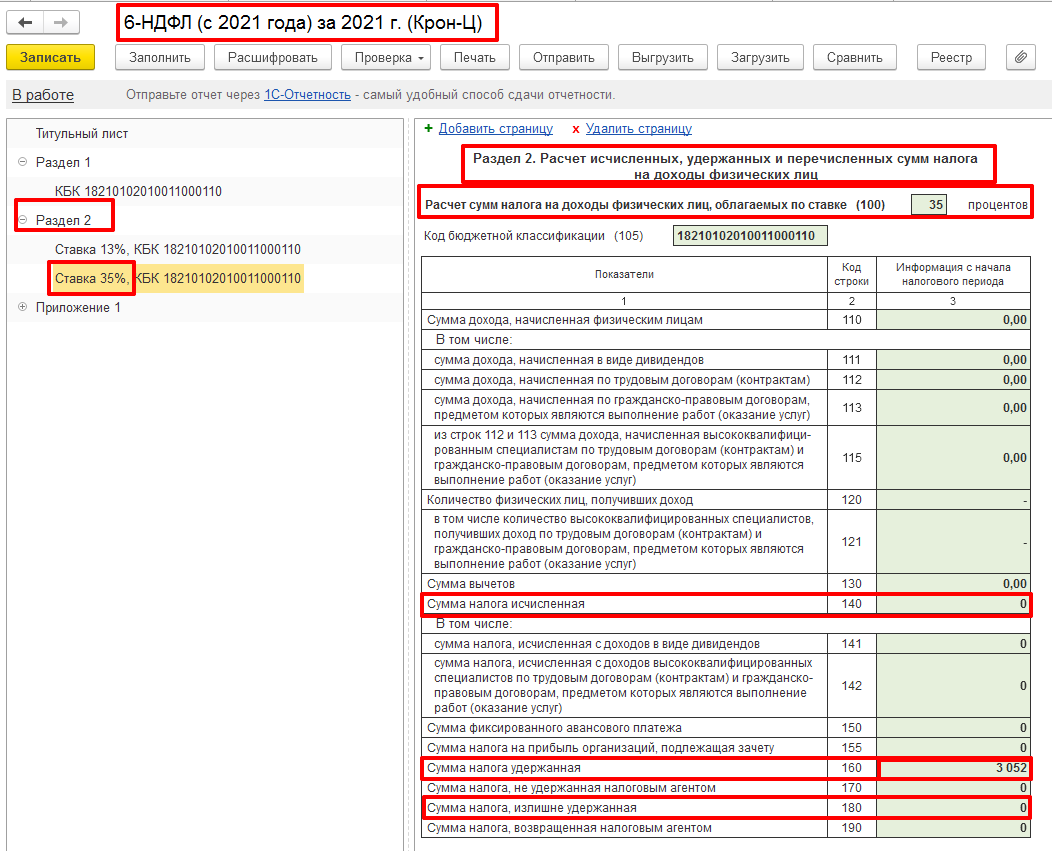

В первичном Расчете по форме 6-НДФЛ за 2021 год, который представлен в ИФНС:

- Заполнен Раздел 2 по Ставке 35 %

- Справка о доходах и суммах налога физического лица (Приложение 1 к Расчету по Форме 6-НДФЛ) по Ставке налога 35%

В соответствии с нормой законодательства принято решение пересчитать НДФЛ с материальной выгоды за 2021 год в Апреле 2022 года.

Необходимо зарегистрировать документ «Перерасчет НДФЛ».

(Раздел – Налоги и взносы – Все документы по НДФЛ – кнопка «Создать» – Перерасчет НДФЛ).

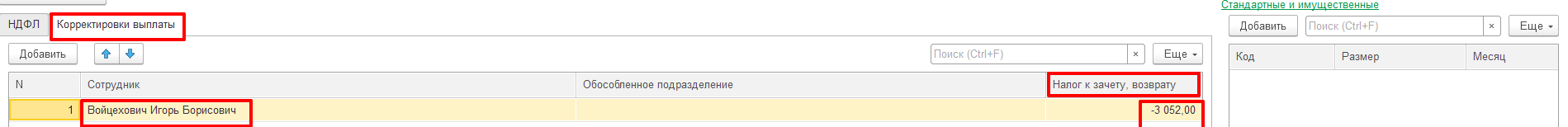

В поле «Налоговый период (год)» указываем период, за который делаем перерасчет – 2021 год. Месяц перерасчета - Апрель 2022 года. Кнопка «Заполнить». Налог НДФЛ за прошлые периоды сторнируется автоматически.

Возврат излишне удержанной суммы НДФЛ с дохода в виде материальной выгоды за 2021-2022 годы, производится налоговым агентом (организацией) в порядке, предусмотренном п. 1 ст. 231 НК РФ (письмо ФНС от 28.03.2022 г. № БС-4-11/3695@).

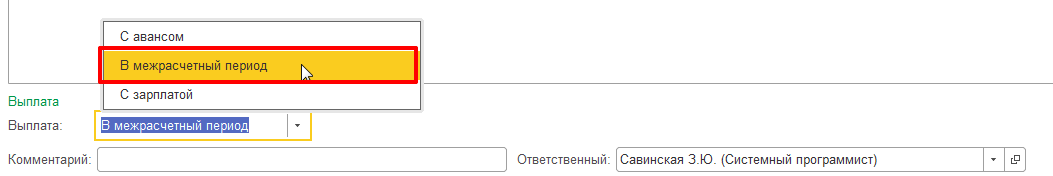

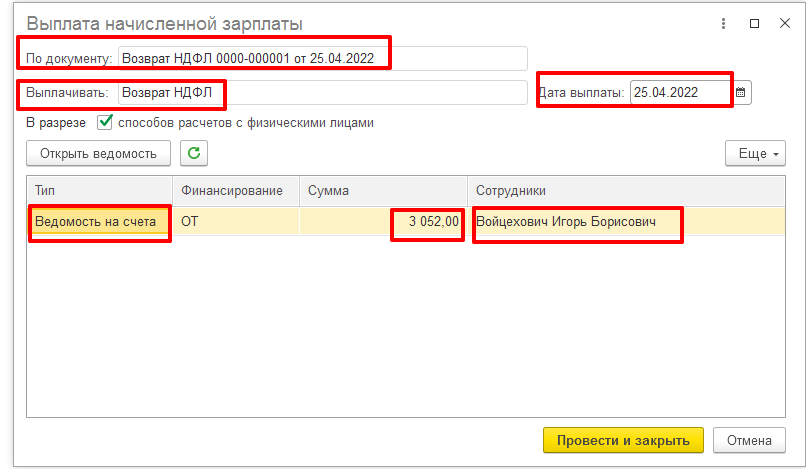

После получения от сотрудника письменного заявления, на возврат излишне удержанного НДФЛ, регистрируем документ «Возврат НДФЛ» (Раздел – Налоги и взносы – Возврат НДФЛ). Если в документе указано, что выплата будет произведена в межрасчетный период, то перечислить сумму возврата можно сразу, не дожидаясь ближайшей выплаты аванса или заработной платы.

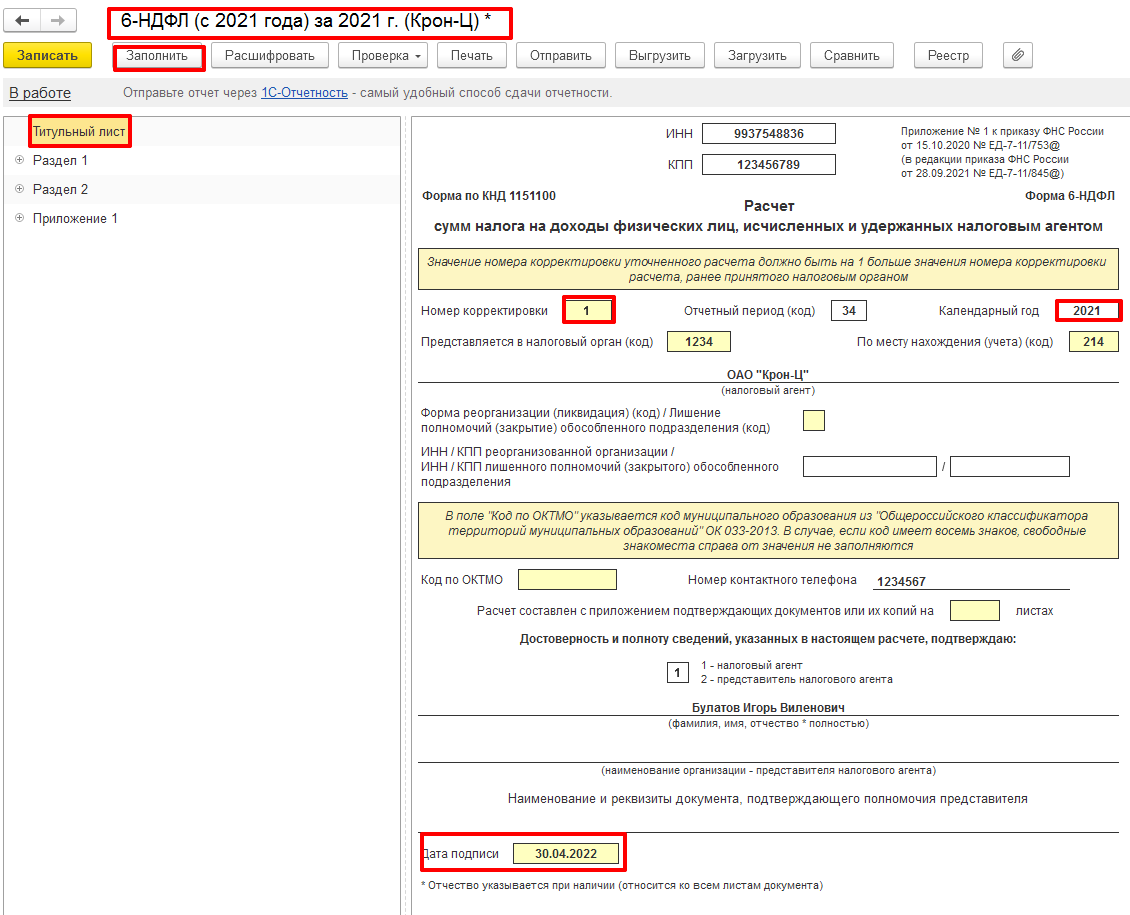

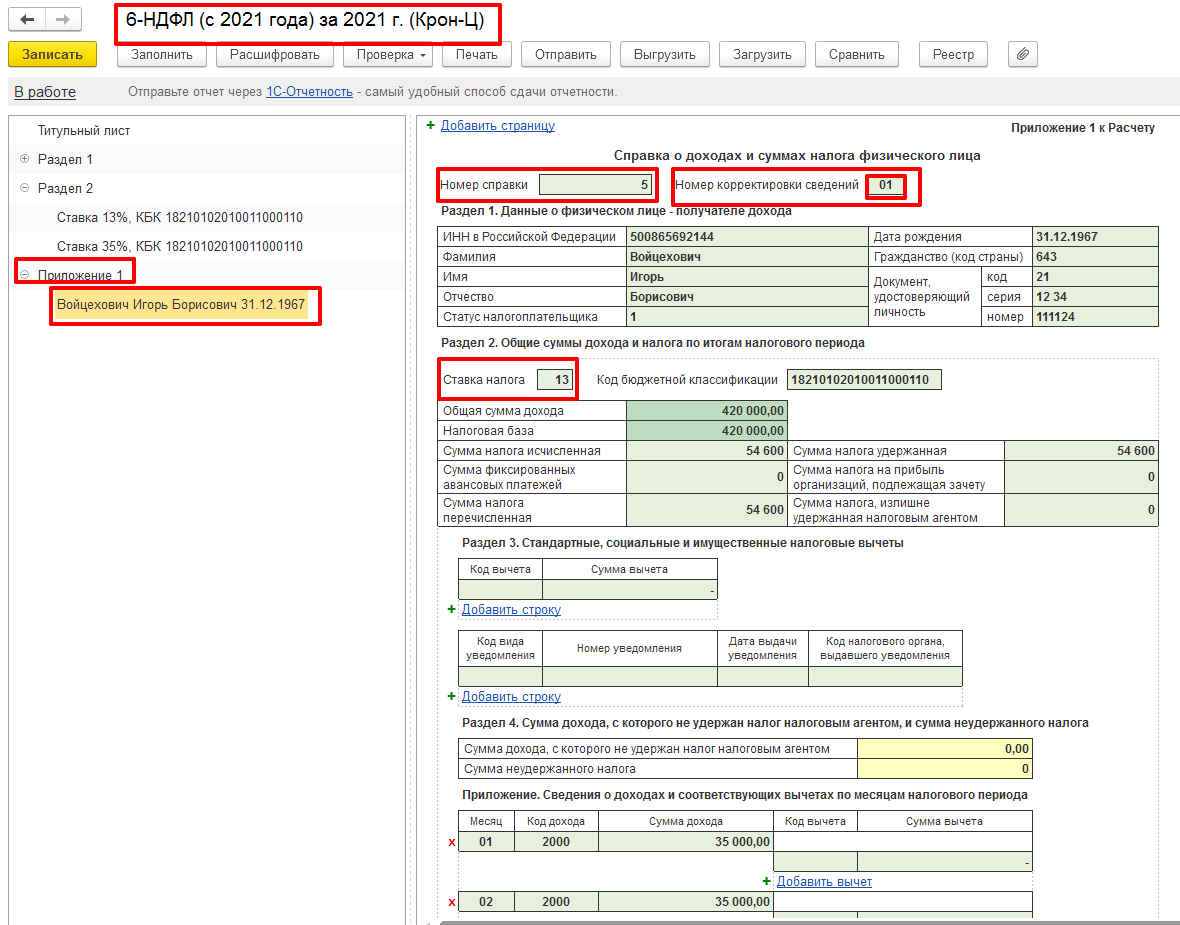

Далее необходимо представить в ИФНС уточненный Расчет по Форме 6-НДФЛ. Перерасчет производим за Ноябрь и Декабрь 2021 г., корректирующий Расчет формируем только за 2021 г. (Раздел – Отчетность, справки – 1С-Отчетность). На титульном листе Расчета указываем номер корректировки «1», если это первая корректировка за 2021 г.

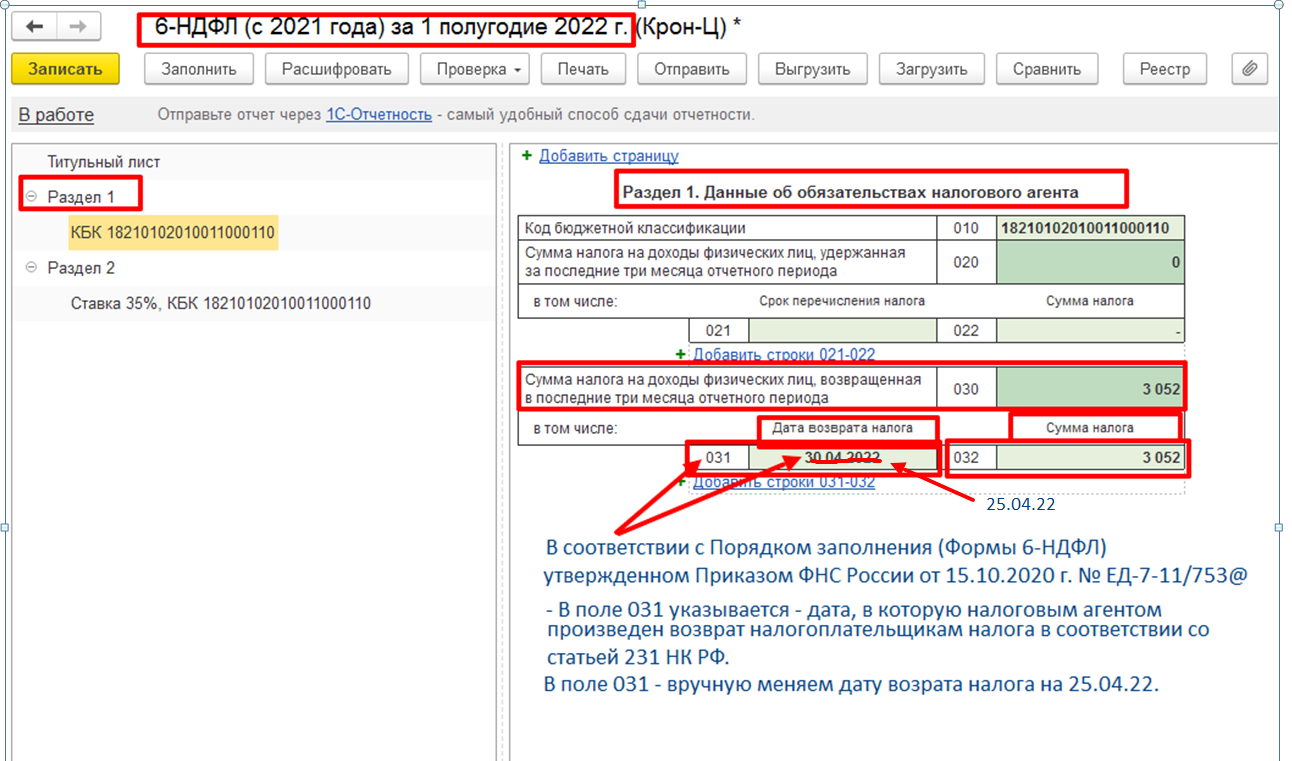

В программе, Движения документа «Перерасчет НДФЛ» учитываются на последний день месяца, в котором произведен Перерасчет налога (поле «Месяц перерасчета»). В нашем примере Перерасчет сделан в Апреле месяце 2022 г., поэтому Дату подписи Расчета на Титульном листе меняем вручную на 30.04.2022 г. Кнопка «Заполнить». Перед отправкой Расчета в ИФНС, в поле Дата подписи укажите необходимую Вам дату и отчет не перезаполняйте.

Корректирующий Расчет 6-НДФЛ за 2021 год будет заполнен следующим образом.

- В Разделе 1 никаких корректировок не производится.

- В Разделе 2 по Ставке 35 % будет заполнена только строка 160 «Сумма налога удержанная» (так как налог действительно был удержан в этом отчетном периоде).

Строка 180 «Сумма налога, излишне удержанная» заполнена не будет, потому что мы вернули излишне удержанный НДФЛ сотруднику (документ «Возврат НДФЛ»). В программе излишне удержанный налог, который отражается в строке 180, определяется на дату подписи отчета (Титульный лист).

- В Справке о доходах и суммах налога физического лица (Приложение 1 к Расчету 6-НДФЛ) доход и налог по Ставке 35 % отражаться не будет, заполняются данные только по Ставке 13%. Уточненный Расчет 6-НДФЛ за 2021 год представляется с корректирующими Справками только в отношении тех физических лиц, данные по которым уточняются. Справка заполняется с присвоенным ранее номером в первичном расчете (в поле «Номер справки»), в поле «Номер корректировки сведений» - указывается «01», если это первая корректировка за 2021 год по данному сотруднику.

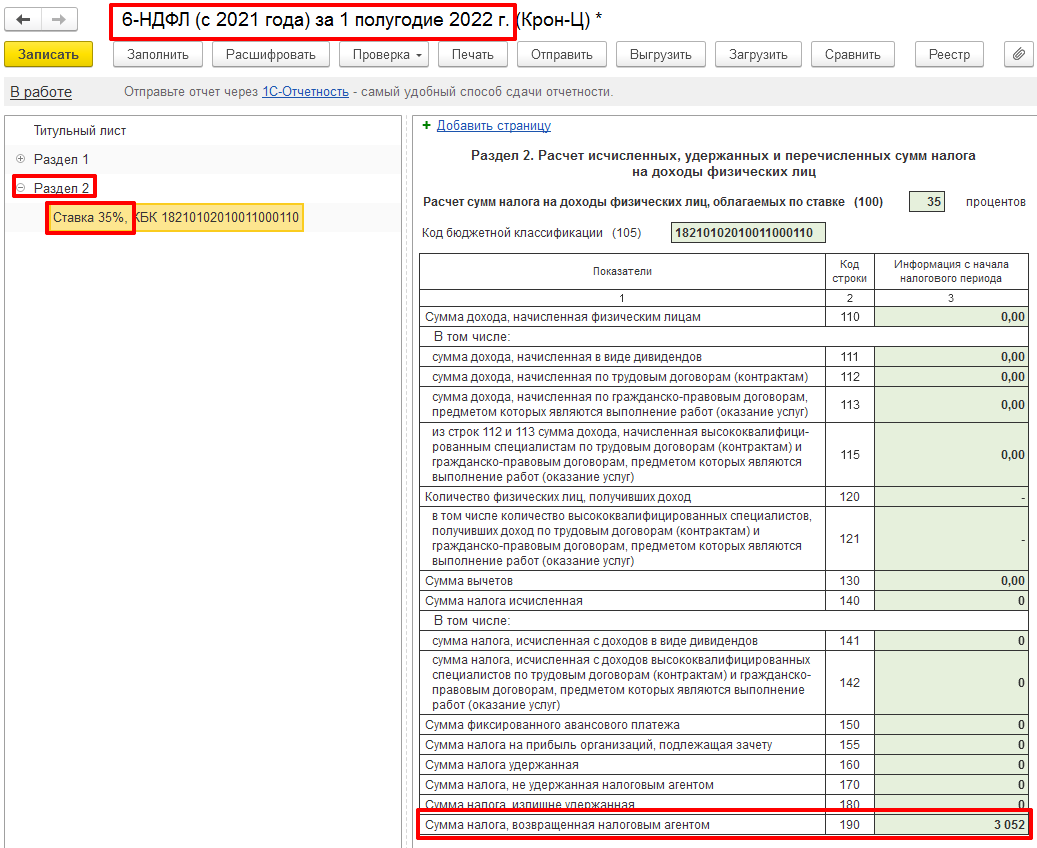

Возврат излишне удержанного НДФЛ будет отражен в Отчетности за тот период, когда его вернули сотруднику. В нашем примере НДФЛ вернули в Апреле 2022 года (в поле Месяц Документа «Возврат налога» указан месяц Апрель). Поэтому, он будет отражен в Разделах 1 и 2 Расчета 6-НДФЛ за полугодие 2022 года – в строке 190 Раздела 2 и в блоке строк 030 - 032 Раздела 1.

Надеемся, эта статья была полезна для Вас! Узнайте больше подробностей о работе в 1С:ЗУП на курсах учебного центра Первый Бит. Расписание курсов здесь.

Курсы учебного центра по другим конфигурациям 1С ищите по ссылке.

Ждём вас у нас на обучении!