Декларацию о корпоративном подоходном налоге должны составлять юридические лица, включая резидентов и нерезидентов, осуществляющие деятельность в Республике Казахстан через постоянное учреждение. Исключением из этого правила являются:

- государственные учреждения;

- государственные учебные заведения среднего образования;

- недропользователи, заполняющие декларации по формам 110.00 или 150.00.

Декларация должна быть представлена в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом. Оплата корпоративного подоходного налога должна быть произведена после завершения отчетного периода и не позднее 10 апреля.

Важно соблюдать сроки подачи и правильно заполнять декларацию, чтобы избежать штрафов и проблем с налоговыми органами.

Часто возникают ошибки в базе 1С? Проблемы с автоматическим формированием годовых и квартальных отчетов?

Настройте расширение по проверке ФНО 100.00. Спрашивайте у менеджеров Первого Бита.

Расширение конфигурации для проверки ФНО 100.00 — это внешнее расширение, которое упрощает процесс подготовки и проверки ФНО 100.00 декларации по КПН. При использовании данного расширения основная конфигурация не изменяется, и база данных остается в типовом виде.

Основные преимущества расширения:

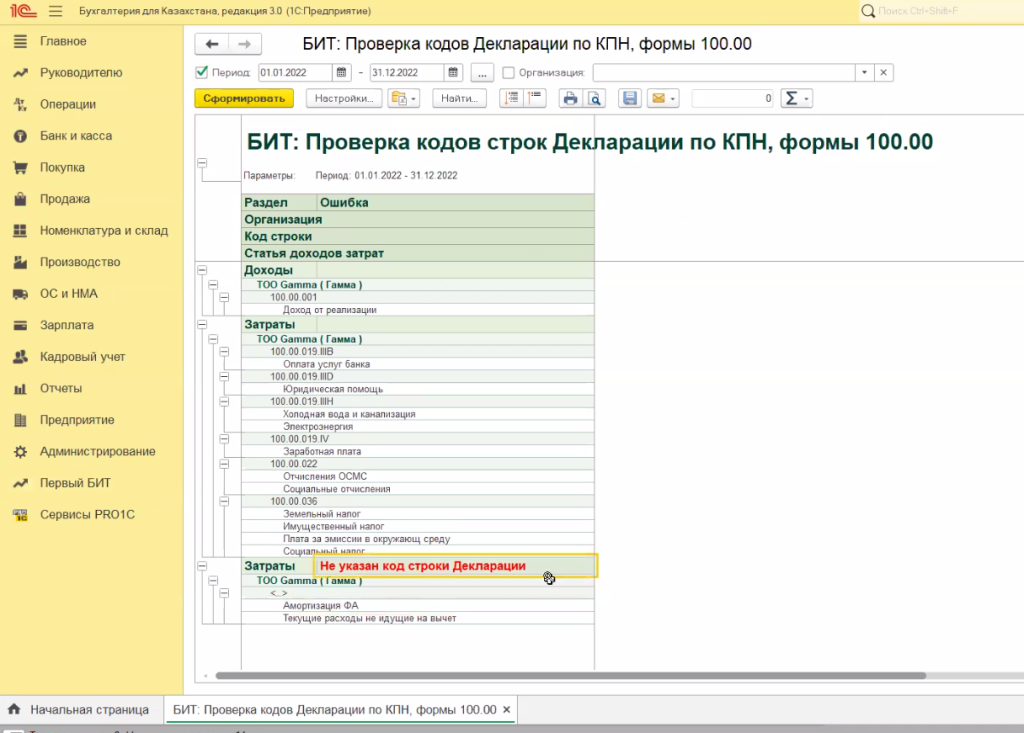

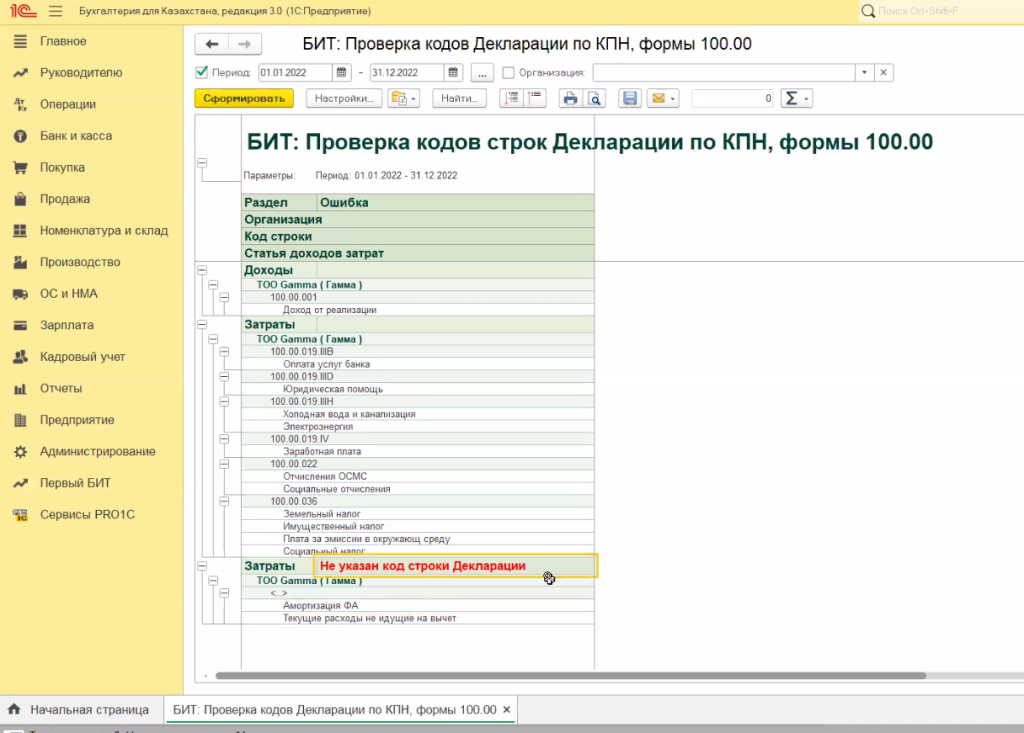

- Проверка заполнения строк Декларации по КНП ФНО 100

- Сверка данных по бухгалтерскому и налоговому учету для Декларации по КПН

- Авансовые отчеты на одном листе

- Обновление отчетности формы 1-ТС

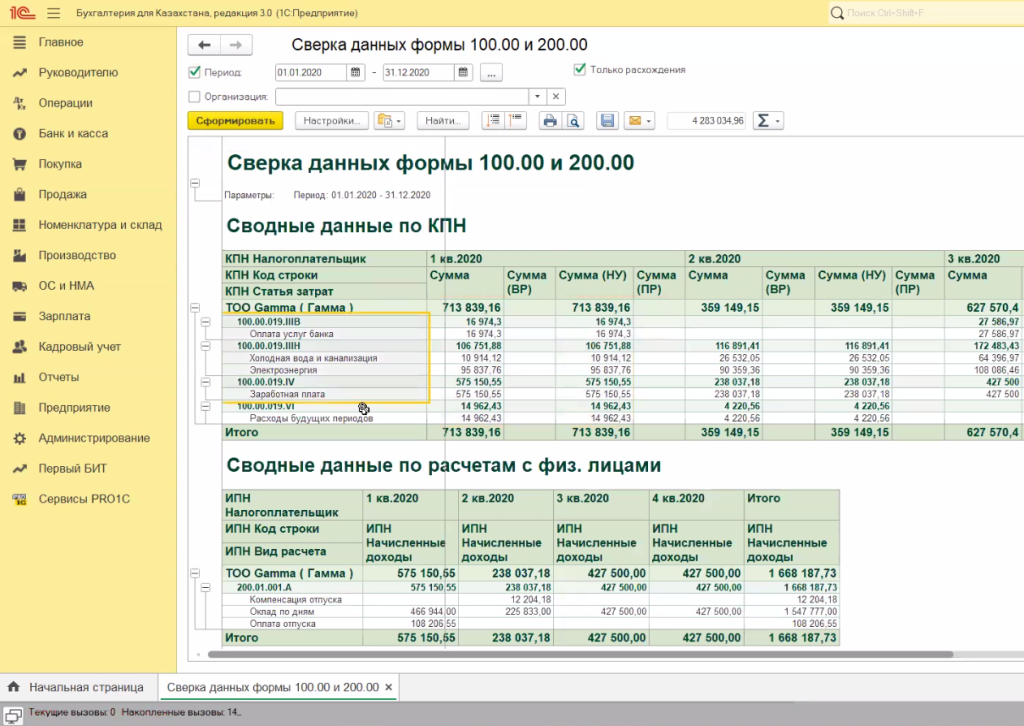

- Сверка ФНО 200 и 100

- Сверка ФНО 300 и 100

- Не затрагивает конфигурацию, база остается типовой

Как проверить корректность ФНО 100.00 в 1С:Бухгалтерия для Казахстана

Далее рассмотрим функционал Расширения конфигурации для проверки ФНО 100.00

Расширение автоматически указывает на ошибки, выделяя неверные/незаполненные поля

Формирует расхождение по БУ и НУ

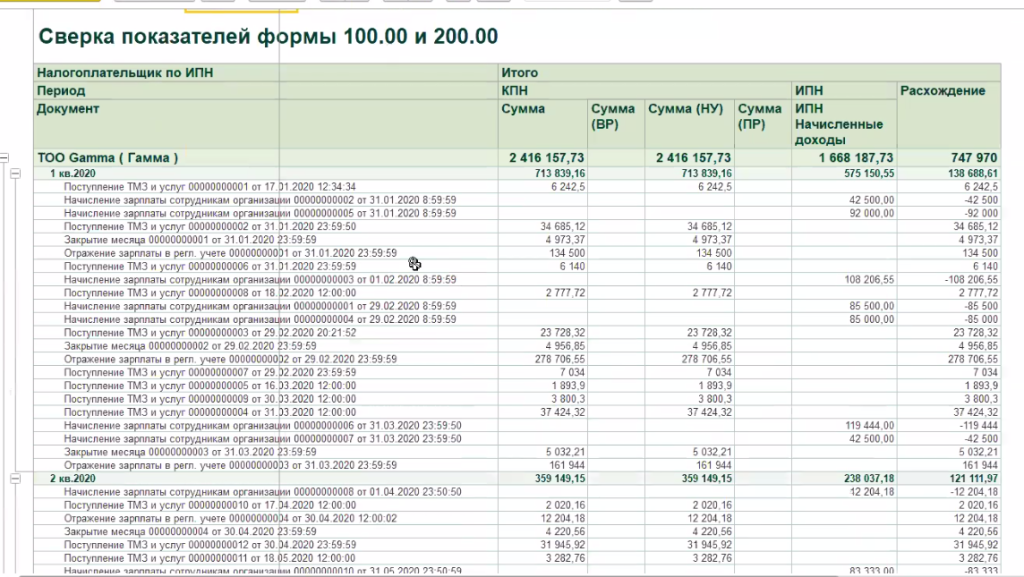

Проводит сверку данных формы 100.00 и 200.00

Детально сверяет показатели формы 100.00 и 200.00

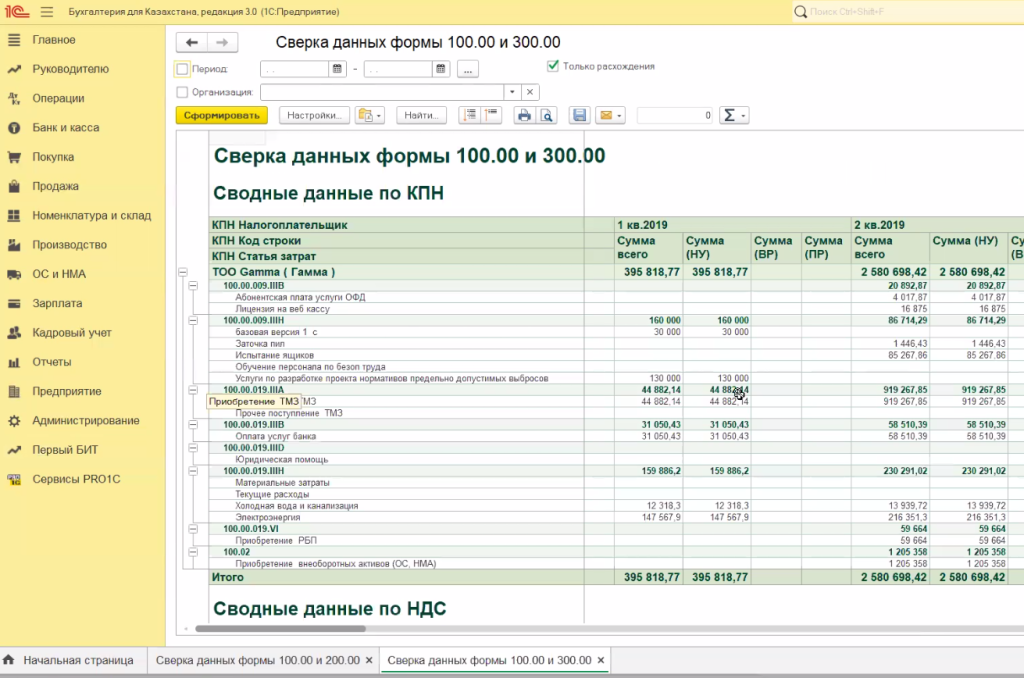

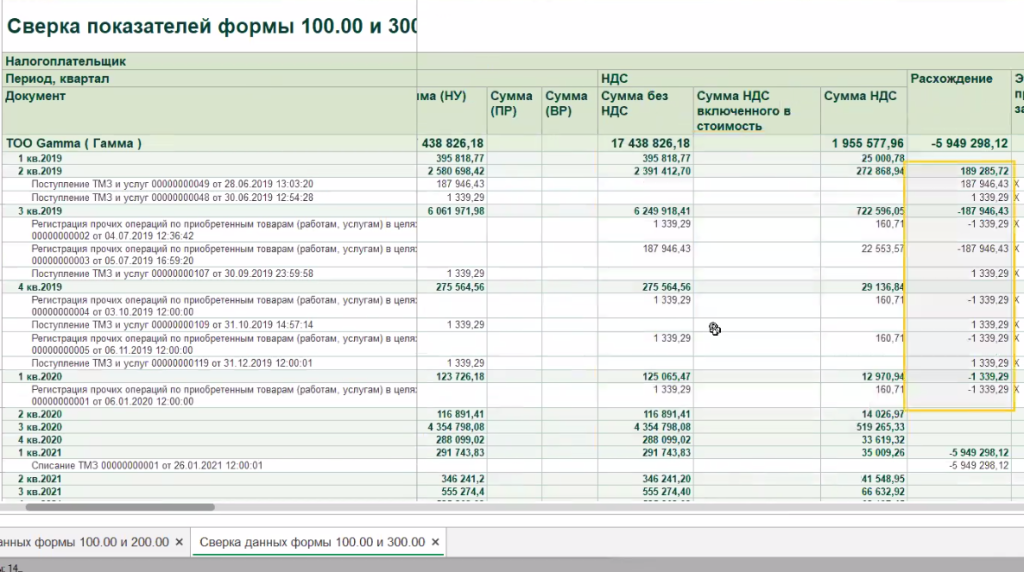

Сверяет данные форм 100.00 и 300.00

Детально сверяет показатели форм 100.00 и 300.00

Как собрать данные для декларации КПН, форма 100.00 в программе “Бухгалтерия для Казахстана. Редакция 3.0”?

Собрать данные для декларации в программе возможно с помощью Отчета «Декларация по корпоративному подоходному налогу, форма 100.00 (XML)», который находится в разделе «Отчеты» – «Регламентированные отчеты» – «Налоговая отчетность». Для того, чтобы все проведенные операции за период, которые подлежат отражению в декларации, попали в Отчет необходимо сделать и проверить определенные настройки в программе.

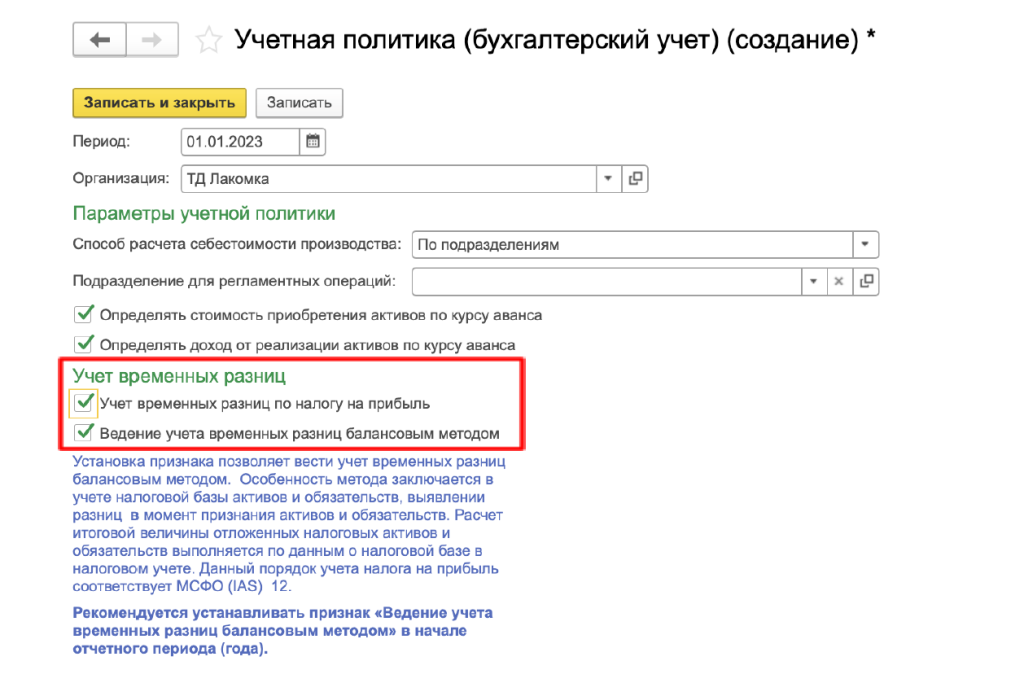

В первую очередь, проверим регистр сведений «Учетная политика (бухгалтерский учет)», который находится в разделе «Предприятие» – «Учетная политика». Обратим внимание на настройку «Учет временных разниц», которая отвечает за детальную информацию о характере образования временной разницы и отражение корреспонденции счетов в налоговом учете.

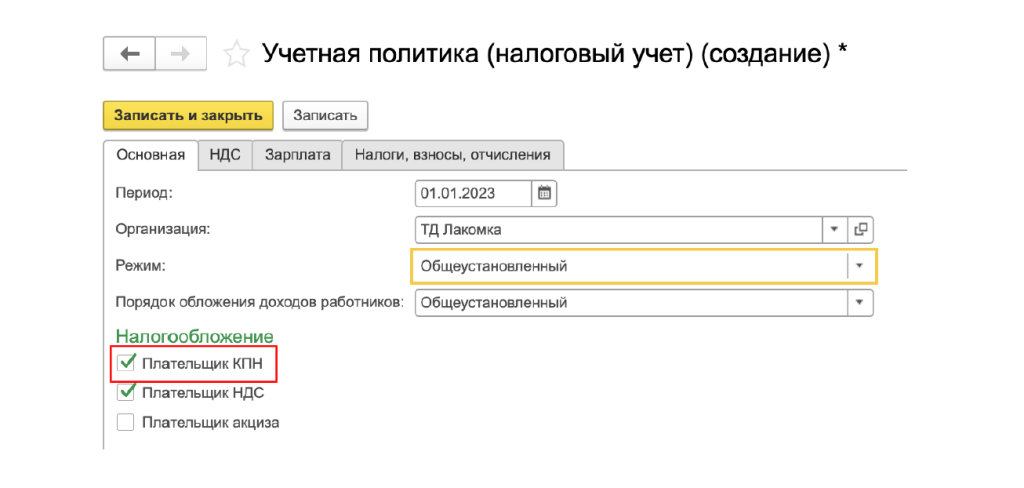

В регистре сведений «Учетная политика (налоговый учет)», который находится в разделе «Предприятие» – «Учетная политика» поставить настройку «Плательщик КПН».

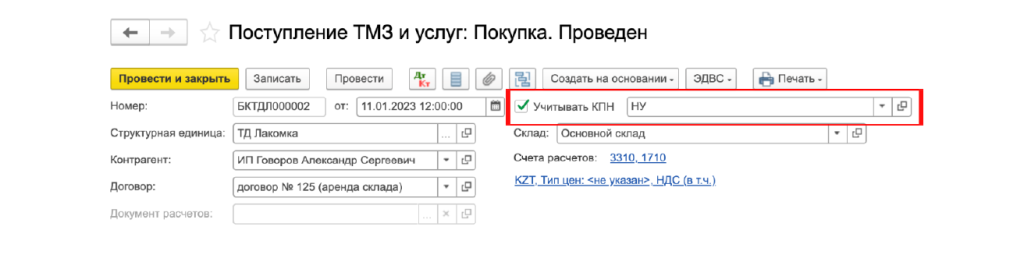

Во всех документах, формирующие доходы и расходы предприятия устанавливается признак «Учитывать КПН», который выбирается из справочника «Виды учета НУ».

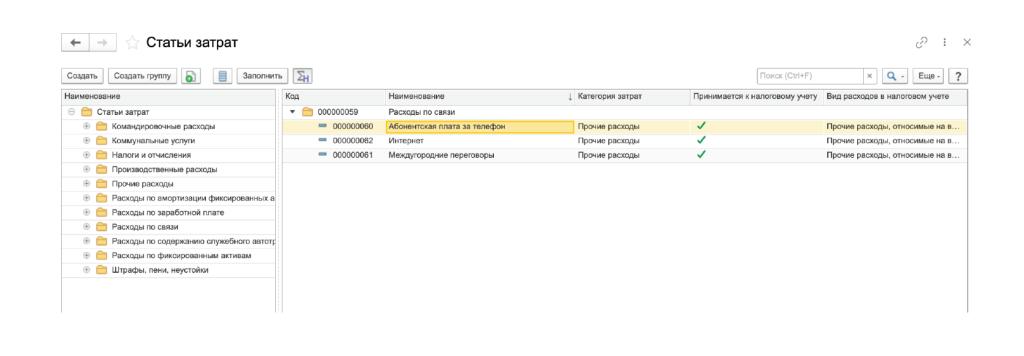

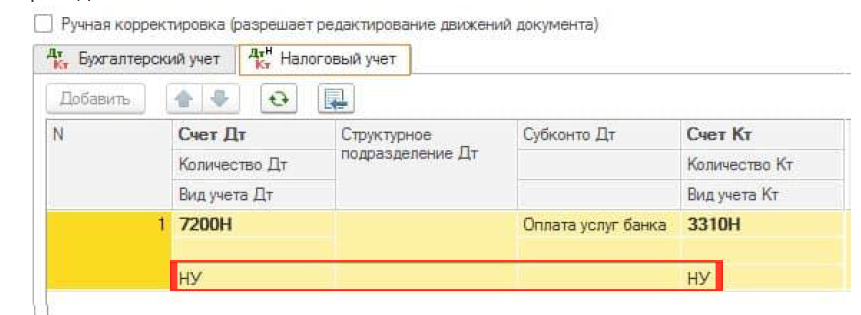

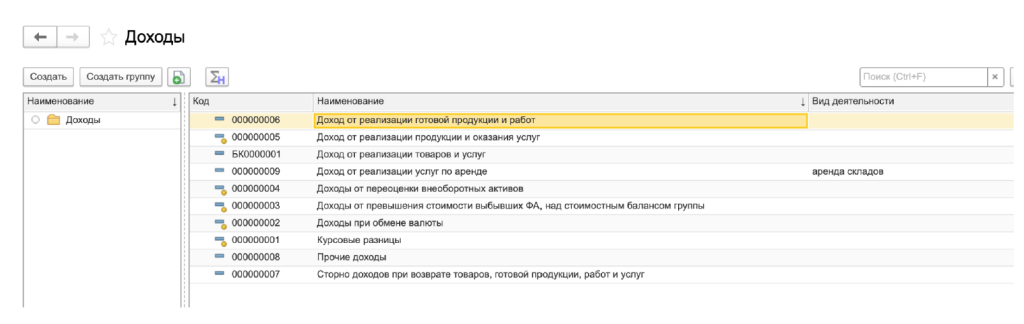

Создавая документы в программе необходимо, внимательно заполнять аналитику, при проведении документа, сразу проверять отражение данных на счетах бухгалтерского и налогового учета. Важно, чтобы справочники доходов и затрат, заводимые в программе, соответствовали наименованиям статей доходов и расходов в Декларации по КПН. Справочники «Доходы» и «Статьи затрат» расположены в разделе «Предприятие» – «Справочники и настройки».

Выбор признака «Учитывать КПН» в документах влияет на формирование данных в налоговом учёте:

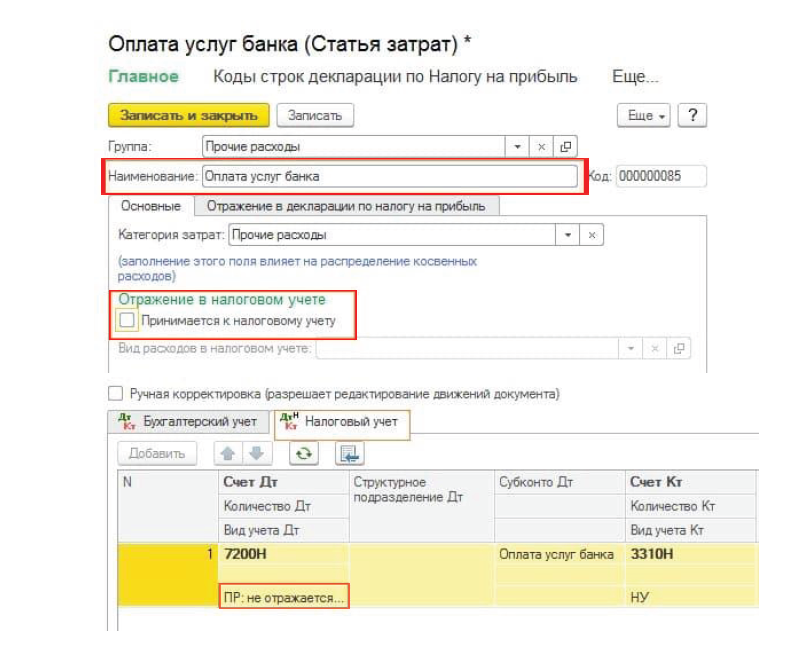

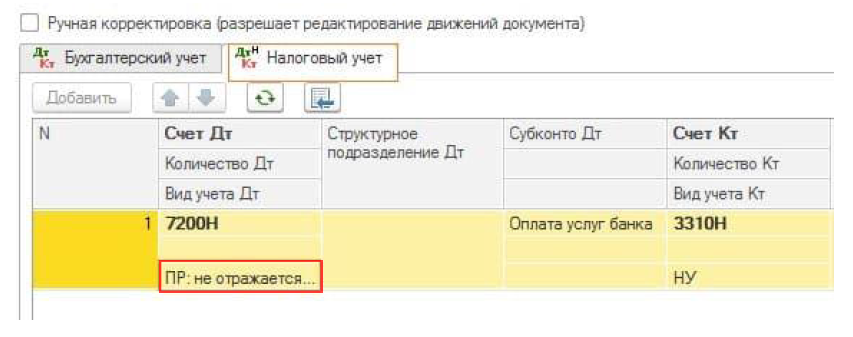

- Если «Вид учета» имеет значение «НУ» и у статьи затрат установлен признак «Принимается к налоговому учету» тогда будут сформированы проводки по «НУ»

-

Если «Вид учета» имеет значение «НУ» и у статьи затрат не установлен признак «Принимается к налоговому учету», то будут сформированы проводки по «ПР»

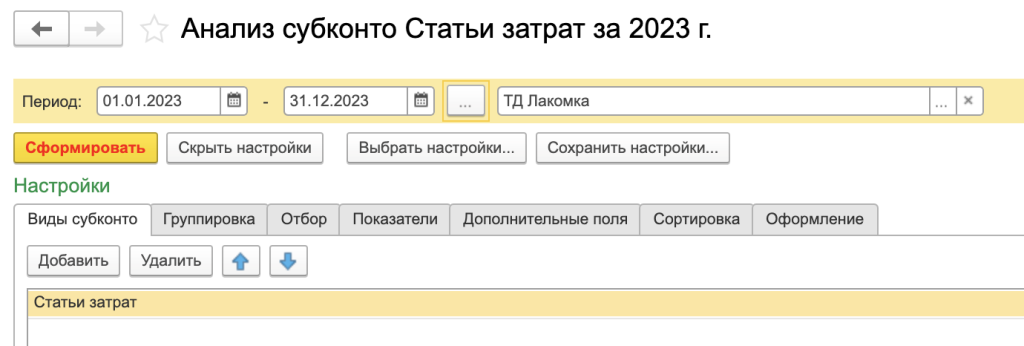

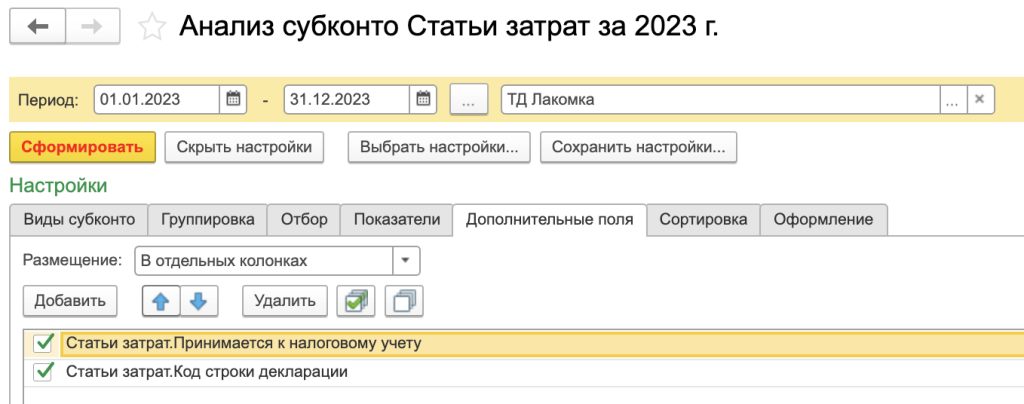

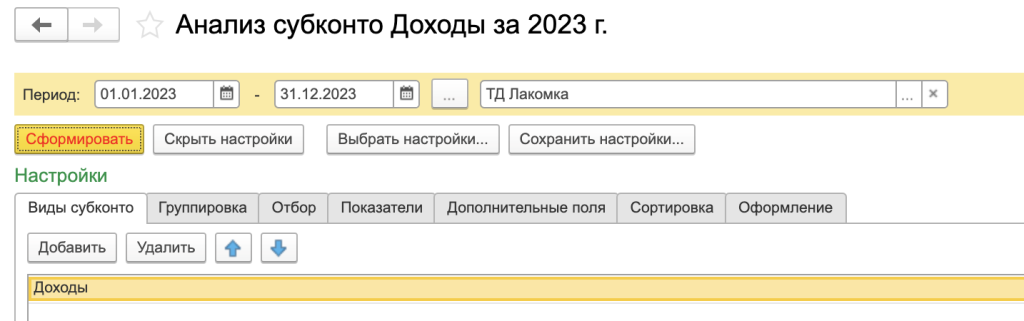

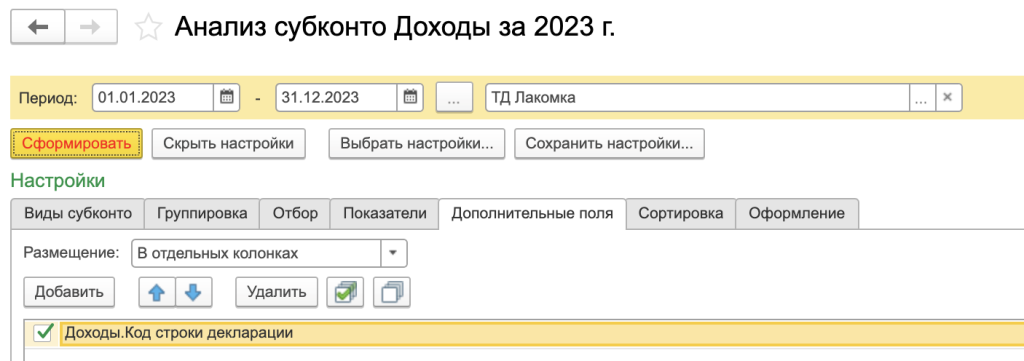

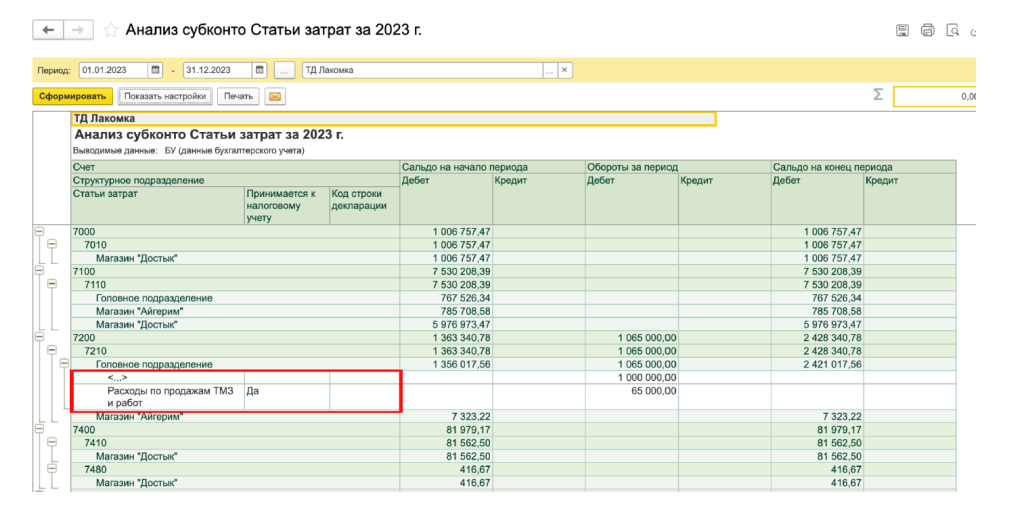

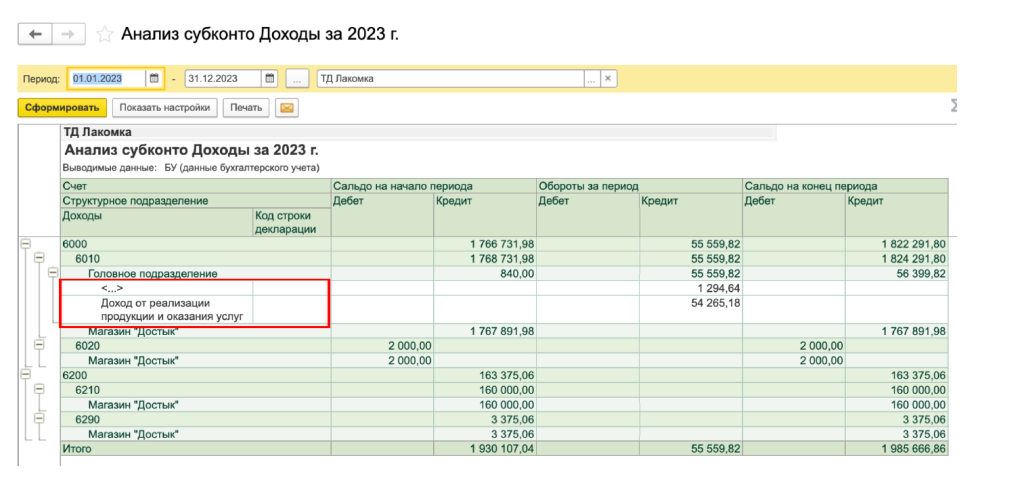

Необходимо для каждой статьи доходов и затрат заполнить сведения по отражению, виду расходов в налоговом учете, а также выбрать код строки декларации. А также в документах проверить заполнение аналитики «Статья затрат» и «Доходы». Лучше это сделать с помощью отчета «Анализ субконто», который находится в разделе «Отчеты».

В настройках укажите следующий вид субконто для статей затрат и доходов, а также дополнительные поля в отдельной колонке:

Таким образом можно проанализировать те статьи затрат и доходы, где есть обороты и не указаны коды строк декларации, а также те документы, где не заполнена аналитика.

Также следует обратить внимание и необходимо проверить перед составлением декларации:

- При проверке счетов 1010 «Денежные средства в кассе», 1030 «Денежные средства на текущих банковских счетах» формируется анализ счетов по дням и проверяется отсутствие минусового сальдо;

- В сформированном анализе счета 1022 «Конвертация валюты» не должно быть начального и конечного сальдо;

- Сумма по счетам 1310 «Сырье и материалы», 1330 «Товары» не должна быть без количества и «красного сальдо»;

- В анализе счетов по доходам 6250 «Доходы от курсовой разницы» и расходам по курсовой разнице 7430 «Расходы по курсовой разнице» не должно быть счетов авансов (1710 «Краткосрочные авансы выданные», 3510 «Краткосрочные авансы полученные»);

После проверки данных в программе переходим к выполнению регламентных операций (Раздел «Операции» – «Регламентные операции» – «Закрытия месяца»). Для корректного заполнения декларации и приложения 100.02 необходимо, чтобы были выполнены операции раздела «Регламентные операции налогового учета».

Часто задаваемые вопросы (FAQ) о заполнении формы 100.00

- Каковы сроки подачи декларации по КПН?

- Какие ошибки чаще всего допускаются при заполнении формы 100.00?

- Как проверить корректность данных в 1С перед подачей декларации?

Декларация должна быть представлена в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом.

Часто встречаются ошибки в указании кодов строк декларации и неправильное отражение доходов и расходов.

Используйте отчет "Анализ субконто" для проверки аналитики по статьям затрат и доходов, а также убедитесь в отсутствии минусового сальдо на счетах.

Сообщаем, что консультации по подготовке и сдаче 100.00 ФНО с 2025 года проводятся на коммерческой основе.