С 2020 года в систему обязательного социального медицинского страхования внесены некоторые важные изменения. Они касаются уплаты взносов.

Теперь работники, индивидуальные предприниматели (в свою пользу), физические лица по договорам гражданско-правового характера и государство уплачивают взносы на ОСМС в свою пользу и за свой счет.

Кто должен платить взносы с 1 января 2020?

- ИП в свою пользу;

- Физические лица по договорам ГПХ;

- Лица, занимающиеся частной практикой (адвокаты, медиаторы, нотариусы и т.д.);

- Работники;

- Государство;

- Граждане РК, выехавшие за пределы РК, за исключением граждан, выехавших на ПМЖ за пределы РК

Кто не уплачивает взносы на ОСМС?

Законодательство освобождает от уплаты взносов на медицинское страхование следующие категории:

- Лица, за которых взносы уплачивает государство (дети, пенсионеры, инвалиды, безработные и др.);

- Военнослужащие;

- Сотрудники специальных государственных органов;

- Сотрудники правоохранительных органов.

Начиная с 2020 года уплата взносов ОСМС осуществляться за всех граждан РК (в том числе иностранных граждан, постоянно прибывающих на территории РК), в следующем порядке:

- работающее население производит уплату с доходов по трудовым договорам (удерживает и перечисляет работодатель);

- индивидуальные предприниматели оплачивают самостоятельно в свою пользу;

- физические лица, получающие доходы по договорам ГПХ (удерживает и перечисляет налоговый агент);

- самозанятые: ЕСП и лица, занимающиеся частной практикой;

- государство производит уплату взносов за социальные слои населения: дети, студенты, пенсионеры, инвалиды, зарегистрированные безработные граждане и т.д.;

- прочие категории: приостановившие деятельность ИП, самостоятельно уплачивающие за себя граждане (незарегистрированные безработные, выехавшие за пределы РК граждане и т.д.).

Чем взносы отличаются от отчислений?

Прежде чем разобраться в нововведениях и работе с ОСМС, давайте разберемся, чем взносы отличаются от отчислений.

Взносы – деньги, уплачиваемые в фонд плательщиками взносов, указанными в пункте 2 статьи 14 Закона, и дающие право потребителям медицинских услуг получать медицинскую помощь в системе обязательного социального медицинского страхования.

Отчисления – деньги, уплачиваемые работодателями за счет собственных средств в фонд социального медицинского страхования, дающие право потребителям медицинских услуг, за которых осуществлялась уплата отчислений, получать медицинскую помощь в системе обязательного социального медицинского страхования.

Ставки взносов на ОСМС

Обратите внимание! 01.01.2020 года установлены следующие ставки по взносам:

- Работники – 1%;

- Физические лица по договорам ГПХ – 1 %;

- Государство – 4 %;

- ИП в свою пользу – 5 %;

- Лица, занимающиеся частной практикой – 5%;

- Граждане РК, выехавшие за пределы РК – 5%.

Пример

В январе 2020 года работнику выплачено:

Оклад – 100 000 тенге

Компенсация при служебных командировках (освобождена от ОСМС) – 25 000 тенге.

Какую сумму работодатель должен удержать у сотрудника в качестве взноса на ОСМС?

Объект исчисления – 100 000 тенге

Сумма взноса на ОСМС составила 1 000 тенге (100 000 * 1%).

Порядок расчета взносов и отчислений на ОСМС

Предельный доход

Ежемесячный доход для исчисления отчислений и взносов не должен превышать 10 МЗП (в 2020 году расчет с дохода не более 425 000 тенге).

До 2019 года максимальный предел составлял 15 МЗП.

Порядок и сроки уплаты

Начисленные отчисления и взносы перечисляются через Государственную корпорацию на счет Фонда путем безналичных платежей.

Индивидуальные предприниматели, налоговые агенты, использующие труд физических лиц по договорам ГПХ, не имеющие счетов в банках и организациях, вносят отчисления и взносы наличными деньгами в банк для их последующего перечисления в фонд.

Перечисление осуществляется электронными платежными поручениями с приложением списка работников, индивидуальных предпринимателей, физических лиц по договорам ГПХ, которые произвели отчисления и взносы.

Такой список должен содержать:

- ИИН;

- фамилию, имя, отчество (при его наличии);

- дату рождения;

- сумму отчисления и взноса;

- период, за который уплачиваются отчисления и взносы.

Отчисления работодателей

Начисленные и удержанные взносы и отчисления перечисляются работодателем не позднее 25 числа месяца, следующего за месяцем выплаты доходов.

Работодатель обязан ежемесячно не позднее 15 числа месяца, следующего за отчетным, представлять работникам, за которых уплачиваются отчисления и взносы, сведения об исчисленных (удержанных) и перечисленных отчислениях и взносах.

Взносы работников

Исчисление (удержание) и перечисление взносов работников в фонд ежемесячно осуществляются работодателями за счет доходов работников.

Взносы ИП в свою пользу

Исчисление и уплата взносов ИП осуществляются самостоятельно путем прямого зачисления средств через Государственную корпорацию на счет фонда не позднее 25 числа месяца, следующего за отчетным.

Взносы физ. лиц, получающих доходы по договорам ГПХ

Исчисление (удержание) и перечисление взносов физических лиц, получающих доходы по договорам ГПХ, в фонд производится ежемесячно налоговыми агентами за счет доходов физических лиц.

Ответственность за несвоевременную уплату ОСМС

Если взносы ОСМС перечислены несвоевременно, с плательщика взыскивается пеня в размере 1,25-кратной официальной ставки рефинансирования, установленной Национальным Банком РК, за каждый день просрочки (включая день оплаты в фонд).

При этом суммы могут взыскиваться с банковских счетов плательщика в размере задолженности. Взыскание производится как со счетов в тенге, так и в иностранной валюте.

В этом случае плательщику направляется уведомление. При вручении уведомления, плательщик обязан предоставить в уполномоченные органы список работников, по которым производятся взносы и отчисления.

Если в течение установленного времени данный список не предоставлен, расходные операции по банковским счетам, а также кассе плательщика, приостанавливаются.

Если на банковском счете налогоплательщика окажется недостаточно средств, чтобы погасить задолженность, то деньги изымут в порядке, установленном Гражданским кодексом РК.

Как отражается в бухгалтерском учете?

Для отражения в бухгалтерском учете взносов на ОСМС, используется счет 3210 «Обязательства по социальному страхованию» Типового плана счетов. Уплата взносов на ОСМС производится ежемесячно до 25 числа, следующего за месяцем выплаты доходов.

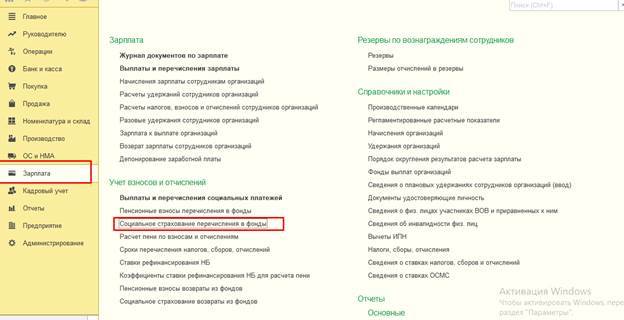

Настройка 1С для расчета ВОСМС за работников

Расчет взносов на ОСМС по работникам реализован в конфигурации «1С:Бухгалтерия 8 для Казахстана», начиная с релиза 3.0.33.2 от 10.01.2020 года.

Перед тем, как произвести расчет взносов по работникам, в программе необходимо выполнить некоторые настройки данных, которые влияют на участие работников в уплате взносов в системе медицинского страхования.

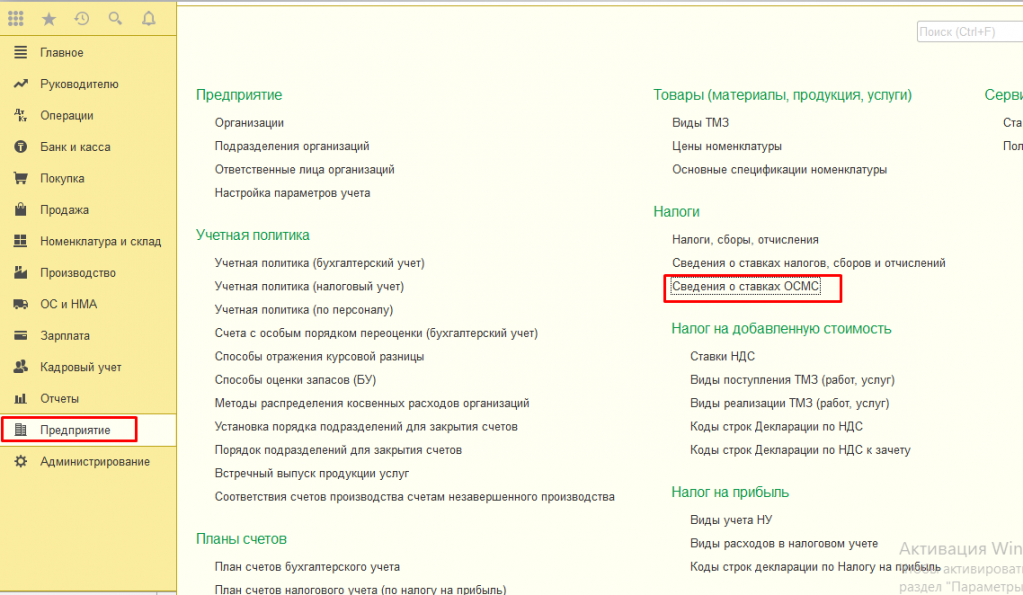

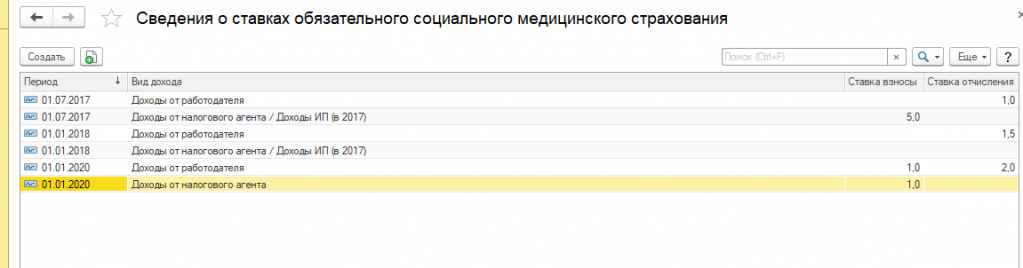

Ставка ВОСМС

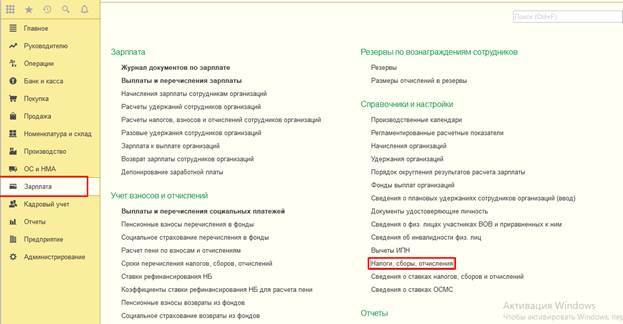

Сведения о ставке взносов за работников устанавливаются в регистре сведений Сведения о ставках обязательного социального медицинского страхования. Регистр сведений расположен в разделе Предприятие – Налоги – Сведения о ставках ОСМС.

Для указания размера ставки взносов по сотрудникам, ставка задается для вида дохода Доходы от работодателя и указывается период действия данной записи.

При обновлении на релиз 3.0.33.2, в регистре автоматически создается новая запись на 01.01.2020 года с установленной ставкой взносов на ОСМС 1%.

С 2020 года также увеличивается ставка отчислений на ОСМС с 1,5% до 2%. Данное изменение также учтено в релизе. При обновлении ставка отчислений с 2020 года устанавливается в размере 2%.

Исключение работника из плательщиков взносов на ОСМС

Некоторые категории работников исключаются из системы социального медицинского страхования с точки зрения необходимости уплаты взносов в свою пользу (также за данные категории работодатель не производит уплату отчислений на ОСМС).

Как мы уже говорили, это работники-инвалиды, работники - получатели пенсионных выплат и другие установленные категории.

Что нужно сделать в программе, чтобы по данным категориям работников не производился расчет взносов (и отчислений) на ОСМС?

Здесь все просто. Если в карточке Физического лица указано, что лицо имеет инвалидность или является получателем пенсионных выплат, то программа автоматически исключает его из расчета взносов (и отчислений) на ОСМС. Никаких дополнительных настроек не требуется.

Если сотрудник, например, обучается по очной форме обучения или относится к категории «многодетные матери» - то есть также не должен производить уплату взносов в свою пользу (а работодатель отчислений по нему), для его исключения из соответствующих расчетов необходимо выполнить дополнительную настройку.

В карточке Физического лица в строке в регистре сведений Гражданство физических лиц, необходимо установить признак Не подлежит социальному медицинскому страхованию.

После чего по сотруднику не будет производиться расчет и удержание взносов на ОСМС, а также расчет отчисления за счет работодателя.

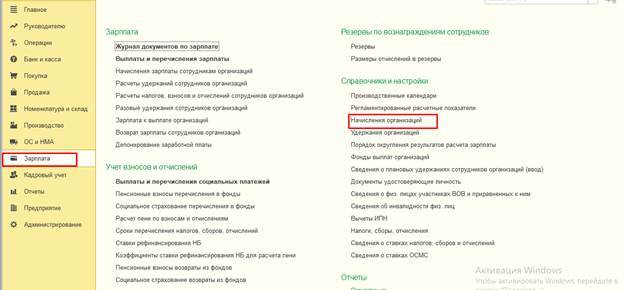

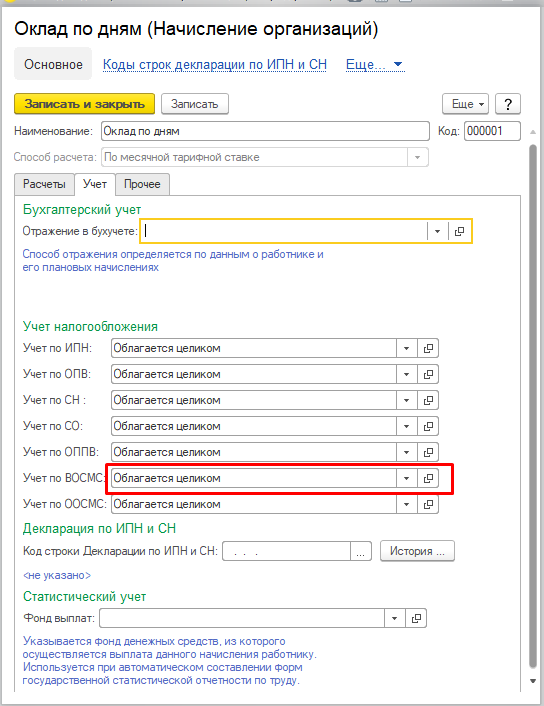

Настройка доходов работников для расчета ВОСМС

Некоторые виды доходов работников освобождены от уплаты взносов и отчислений на ОСМС.

В конфигурации план видов расчета Начисления организации доступен в разделе Зарплата – Справочники и настройки.

В карточке вида Начисления организации порядок учета дохода при расчете взносов (и отчислений) на ОСМС указывается на закладке Учет в области Налогообложение.

Если данный доход участвует в расчете ВОСМС, то нужно указать значение Облагается целиком. Если доход освобожден от ВОСМС, то – Не облагается целиком.

Прочие настройки по ВОСМС

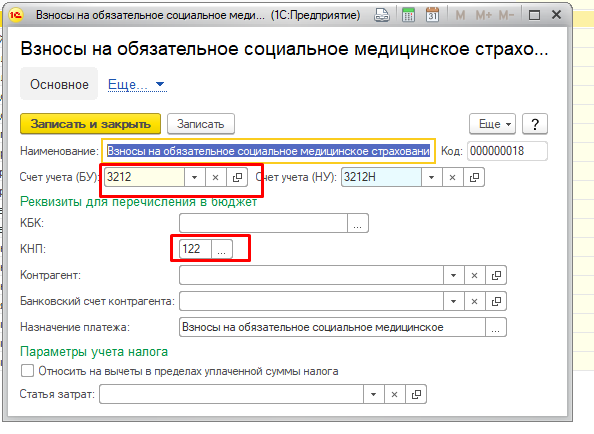

Прочие сведения, необходимые для учета и перечисления ВОСМС, содержатся в карточке Взносов (Зарплата – Справочники и настройки – справочник Налоги, сборы, отчисления).

В карточке Взносы на обязательное социальное медицинское страхование, указан счет учета взносов 3212 «Обязательства по взносам на социальное медицинское страхование».

Также для взносов установлен законодательно определенный КНП 122 «Взносы на обязательное социальное медицинское страхование».

Расчет и перечисление ВОСМС за работников

Начисление доходов для расчета ВОСМС за работников

После всех настроек переходим к расчету взносов на ОСМС.

Для этого потребуется документ Начисление зарплаты сотрудникам организации.

Сотрудники являются участниками системы обязательно социального медицинского страхования – за них производится исчисление и уплата взносов и отчислений на ОСМС.

Для вида начисления Оклад по дням установлена необходимость обложения ВОСМС.

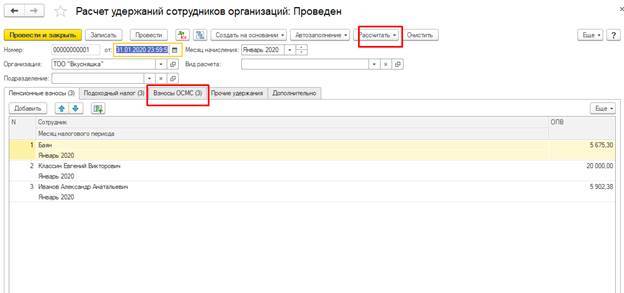

Расчет ВОСМС за работников

Расчет взносов на ОСМС выполняется документом Расчет удержаний сотрудников организаций. Он расположен на специализированной закладке Взносы ОСМС.

Расчет взносов выполнятся по кнопке Рассчитать.

По кнопке Подробно ВОСМС можно получить более подробную информацию о том, по каким данным расчет взносов был произведен системой.

Отражение в учете ВОСМС за работников

Для отражения данных о рассчитанной заработной плате сотрудников, а также налогов, взносов и отчислений с нее, используется документ Отражение зарплаты в регл. учете.

Документ заполняется по кнопке Автозаполнение.

Взносы на ОСМС отражаются на счете 3212 «Обязательства по взносам на социальное медицинское страхование» в карточке Взносов.

Перечисление и уплата ВОСМС за работников

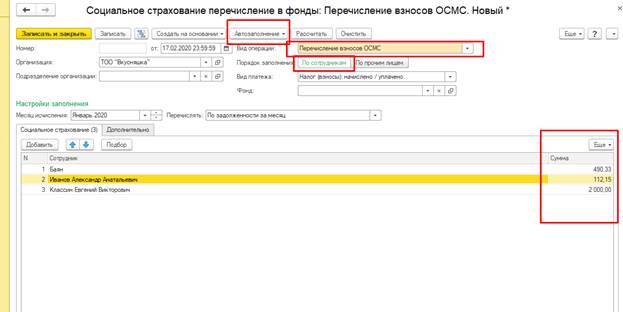

Перечисление взносов на ОСМС оформляется документом Социальное страхование перечисления в фонды. Вид операции указываем – Перечисление взносов ОСМС.

Чтобы перечисления взносов по работникам отразились в системе, в порядке заполнения выбирается вариант По сотрудникам.

Заполнение данных об исчисленных суммах взносов производится стандартным образом по кнопке Автозаполнение.

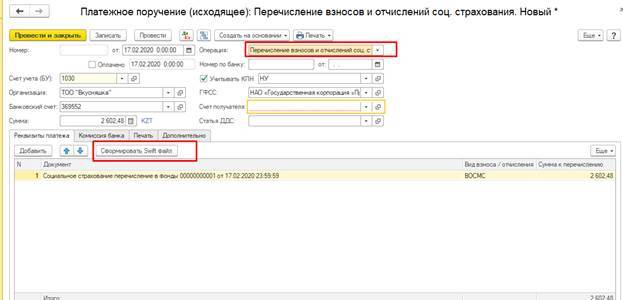

На основании документа вводится Платежное поручение (исходящее) с видом операции Перечисление взносов и отчислений соц. страхования, в котором отражается общая сумма взносов, подлежащая уплате в НАО «Государственная корпорация «Правительство для граждан».

Для документа автоматически определяется и устанавливается значение КНП (для взносов КНП 122). Так как КНП задается в целом для документа, в одном документе могут быть отражены платежи на ОСМС только одного вида (либо взносы, либо отчисления).

На основании документа по кнопке Сформировать Swift файл можно сформировать и выгрузить SWIFT-файла в формате МТ-102.

В конфигурации «1С:Бухгалтерия 8 для Казахстана» в ред. 3.0 реализован полноценный механизм работы со взносами на ОСМС за работников. Вы можете легко выполнить расчет взносов, отразить данные на счетах учета и сделать перечисление в НАО «Государственная корпорация «Правительство для граждан».

Не забывайте про обновление программы 1С. Только в этом случае в расчете будут строго контролироваться и соблюдаться все законодательные требования и особенности учета.

Действующий договор 1С:ИТС позволит использовать актуальные формы и справочники, которые необходимы для работы со взносами ОСМС. Чтобы узнать действие вашего договора, свяжитесь с нашими менеджерами.