По Закону от 26.03.2022 г. № 67-ФЗ, с доходов в виде материальной выгоды, которые получены в 2021-2023 гг., не нужно удерживать НДФЛ. На его основании скорректировали п. 90 ст. 217 НК.

Налоговики в Письме от 28.03.2022 г. № БС-4-11/3695@ указали налоговым агентам на необходимость подачи в ИФНС уточненных расчетов 6-НДФЛ за 1 квартал, полугодие, 9 месяцев и в целом за 2021 год.

Перерасчет НДФЛ с материальной выгоды в 1С:ЗУП 8 ред. 3

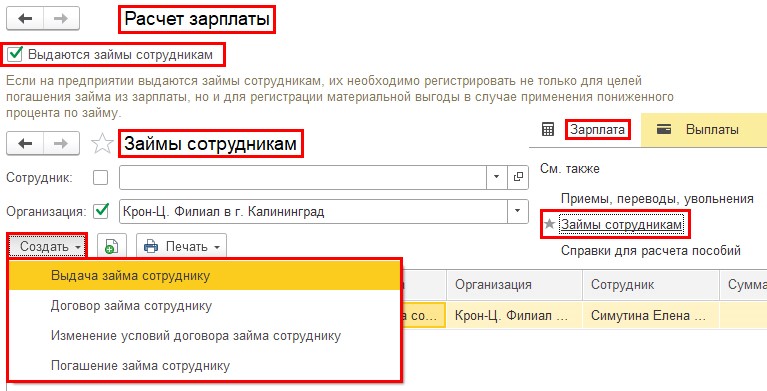

В 1С:ЗУП 8 есть возможность регистрировать выданные работникам займы и указывать материальную выгоду при использовании пониженных процентов по займу. Пользователь заходит в настройки «Расчета зарплаты» и ставит флажок «Выдаются займы сотрудникам». После этого в меню «Зарплата» появится гиперссылка «Займы сотрудникам» с возможностью создавать документов:

- «Выдача займа сотруднику»;

- «Договор займа сотруднику»;

- «Изменение условий договора займа сотруднику»;

- «Погашение займа сотруднику».

В новых релизах 3.1.21.75 и 3.1.18.435 конфигурации 1С:ЗУП ред. 3 материальная выгода, обозначаемая кодами 2610, 2630, 2640, 2641, в автоматическом режиме становится необлагаемой НДФЛ.

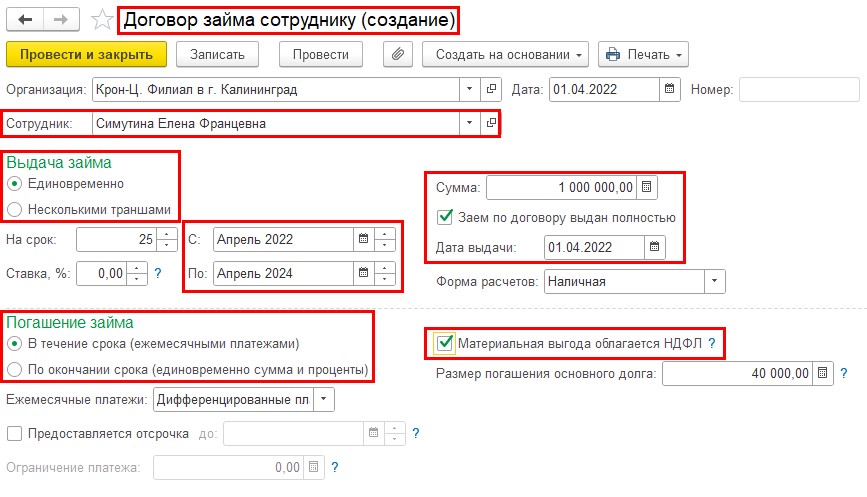

После обновления 1С:ЗУП на указанные релизы при формировании документа «Договор займа сотруднику» на период до декабря 2023 года не требуется убирать флажок «Материальная выгода облагается НДФЛ», который стоит по умолчанию. В программе произойдет автоматические исключение из налогообложения период до 31.12.2023 г. Также не требуется дополнительно формировать документ «Изменение условий договора займа сотруднику» и снимать флажок «Материальная выгода облагается НДФЛ».

Когда срок договора на займ касается и 2024 года, флажок «Материальная выгода облагается НДФЛ» также устанавливается по умолчанию. Налогообложение матвыгоды в автоматическом режиме начнется с 01.01.2024 г.

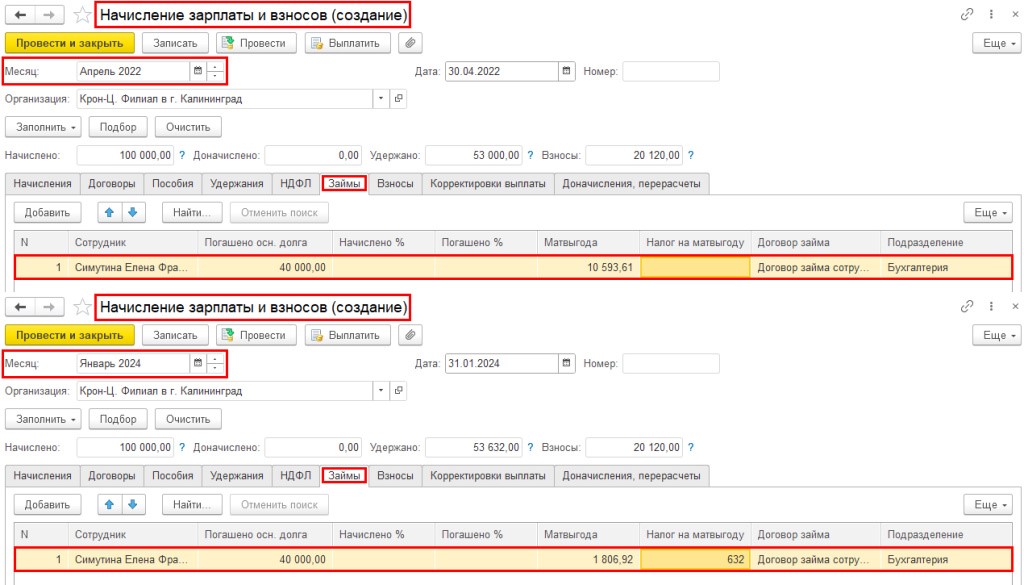

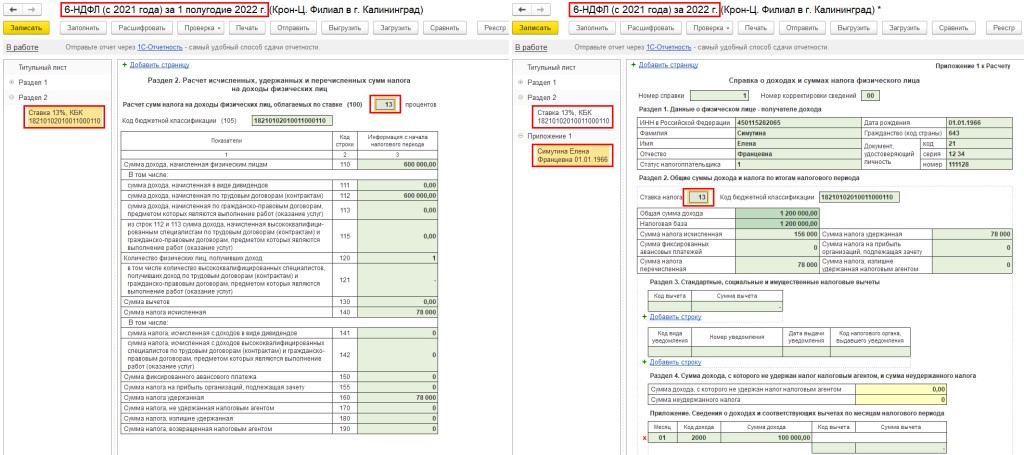

Когда документ «Договор займа сотруднику» проведен, а документ «Начисление зарплаты и взносов» сформирован, в закладке «Займы» не рассчитывается «Налог на матвыгоду». Кроме того, суммы материальной выгоды не указываются в разд. 2 отчета 6-НДФЛ за 1 квартал, полугодие, 9 месяцев и 2022 год и в прил. 1 (справка о доходах и НДФЛ) за 2022 год.

Важно! Размер доходов в виде матвыгоды, как и ранее, указывается в «Отчетах по налогам и взносам» в качестве «Натуральный доход (основная налоговая база)». И для этого используется кодировка 2610.

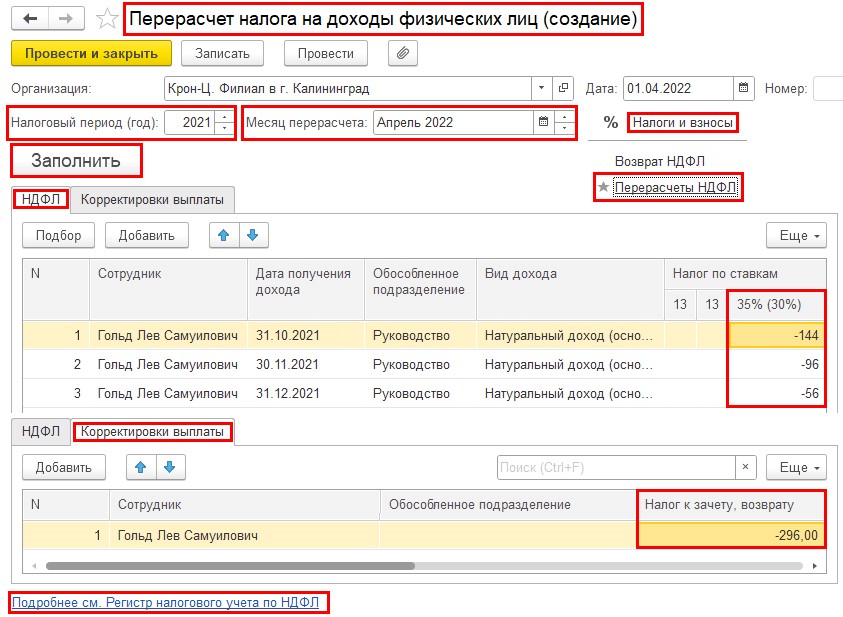

Чтобы пересчитать НДФЛ с ранее полученных доходов в виде матвыгоды в новых релизах 3.1.21.75 и 3.1.18.435 платформы 1:ЗУП ред. 3, создается документ «Пересчет налога на доходы физлиц» за 2021 год через гиперссылку «Перерасчеты НДФЛ». При этом в обновленных версиях программы не требуется формировать документы по гиперссылке «Операции учета НДФЛ». Алгоритм обновлен, а потому через кнопку «Заполнить» в документ в автоматическом режиме включаются работники и размеры «Налог по ставкам 35% (30%)» в закладке «НДФЛ», а также размеры «Налог к зачету, возврату» в закладке «Корректировки выплаты» со знаком (-).

Важно! Размеры налога указываются в «Регистр налогового учета по НДФЛ» со знаком (-).

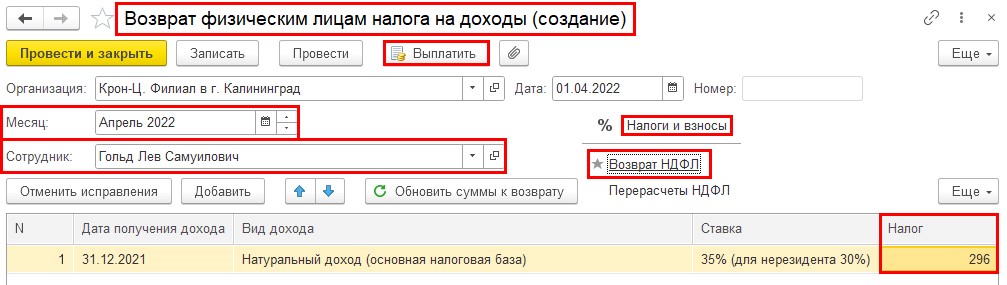

Когда документ «Перерасчет налога на доходы физлиц» будет проведен, требуется взять с работников заявление о возврате налога и по каждому работнику сформировать документ «Возврат физлицам налога на доходы» по гиперссылке «Возврат НДФЛ». При выборе работника таблица документа заполняется в автоматическом режиме.

Выплата по документу производится:

- «С авансом»;

- «В межрасчетный период»;

- «С зарплатой».

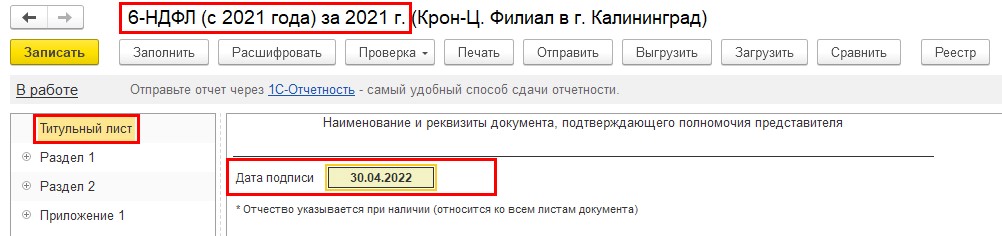

Важно! На основании документов «Перерасчеты НДФЛ» и «Возврат НДФЛ» фиксируются размеры налога последним днем месяца (в рассматриваемом примере — 30.04.2022 г.). Чтобы верно заполнить исправительный расчет 6-НДФЛ за 2021 год, нужно указать дату подписи на титульнике — 30.04.2022 г. или позже.

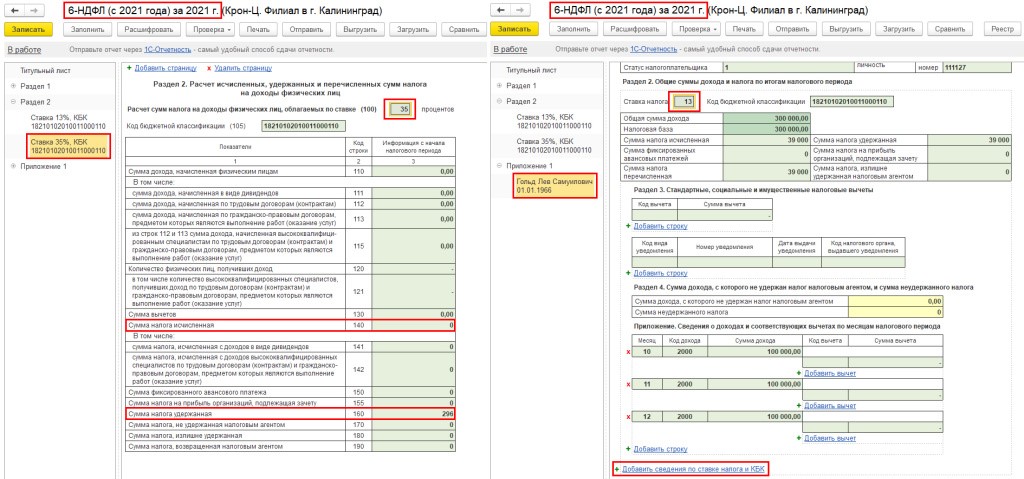

Когда документы «Перерасчеты НДФЛ» и «Возврат НДФЛ» проведены, в исправительном расчете 6-НДФЛ за 2021 год в разд. 2 по ставке 35% отразится размер налога удержанного по коду стр. 160. По стр. 140 по размеру налога исчисленного графа должна быть пустой. Если в ней указана какая-то сумма, надо проверить и поменять дату подписи на титульнике исправительного 6-НДФЛ. В справке о доходах и налогах в прил. 1 размеры доходов и налогов по тарифу 35% указываться не будут.

Когда на дату формирования корректирующего расчета 6-НДФЛ с работников нельзя взять заявление о возврате налога и сформировать документы «Возврат НДФЛ», в разд. 2 по ставке 35% по работникам заполняется стр. 180 по суммам излишне удержанного НДФЛ. В справке о доходах и налогах в прил. 1 по работникам нужно добавить и заполнить вручную информацию по ставке налога, КБК и строчки с суммами удержанного и излишне удержанного НДФЛ.

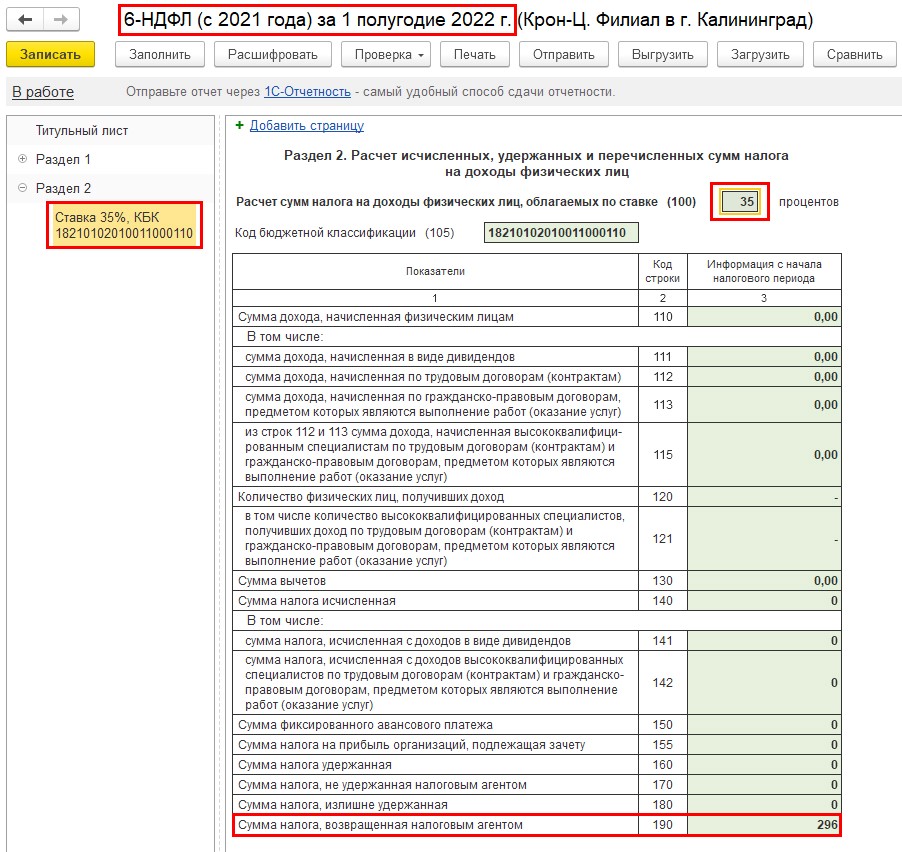

Величина НДФЛ, которая возвращена работодателем, указывается по стр. 190 в разд. 2 расчета 6-НДФЛ за полугодие 2022 года после того, как будут проведены документы «Возврат НДФЛ».

Чтобы освободить от НДФЛ доходы в виде матвыгоды в ранних версиях 1С:ЗУП ред. 3, не обновляя программу и не совершая указанные выше действия, требуется:

- сформировать документы «Изменение условий договора займа» и убрать флажок «Материальная выгода облагается НДФЛ». По строчке «Комментарий» рекомендуется указать запись о необходимости создать в 2024 году второй документ-изменение, но в нем уже нужно будет поставить флажок для обложения НДФЛ по умолчанию, если срок выдачи займа выходит за рамки законодательного установленного периода освобождения от НДФЛ. При этом нельзя менять или корректировать первичные документы;

- сторнировать размеры дохода в документе «Операция учета НДФЛ» по гиперссылке «Операции учета НДФЛ» по каждому работнику;

- сформировать документ «Перерасчет налога на доходы физлиц» по гиперссылке «Перерасчеты НДФЛ» за выбранный налоговый период;

- заполнить документы «Возврат физлицам налога на доходы» по гиперссылке «Возврат НДФЛ» по каждому работнику, если работодатель получил соответствующее заявление от работника о возврате НДФЛ.