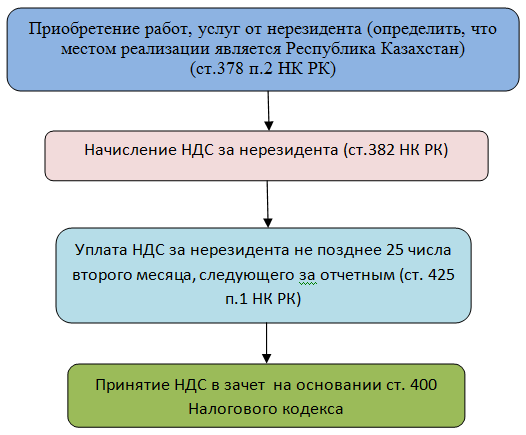

Если компания пользуется работами или услугами от нерезидента на территории Республики Казахстан, то выступает в качестве налогового агента по уплате НДС за нерезидента. При этом сумма уплаченного НДС, в соответствии со статьей 400 НК РК может быть отнесена в зачет.

Схематично учет НДС за нерезидента выглядит так:

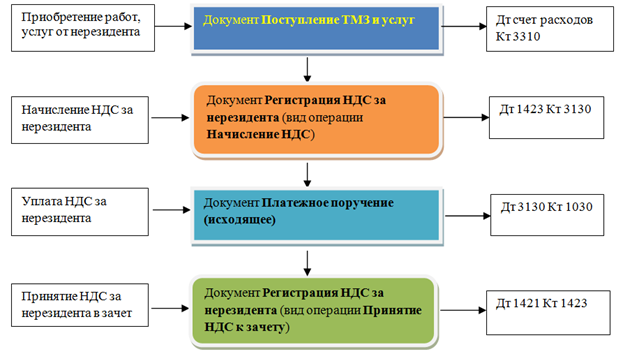

Давайте рассмотрим, как отразить НДС за нерезидента в программе «1С:Бухгалтерия 8 для Казахстана», ред.3.0 по бухгалтерскому и налоговому учету.

Отметим, что в третьей редакции выполнить эту операцию гораздо удобнее, так как весь процесс автоматизирован. Если вы еще не перешли на редакцию 3.0, советуем сделать это сейчас. Вам не придется тратить время на ручной ввод информации, и вы будете использовать в работе только актуальные документы и справочники.

Бухгалтерский учет НДС за нерезидента

Налоговый учет НДС за нерезидента

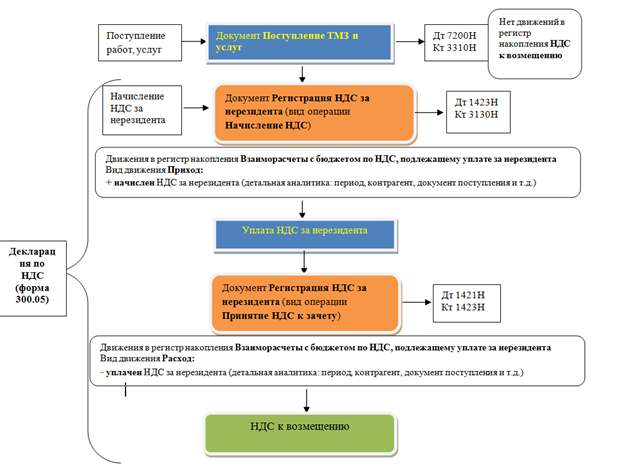

Рассмотрим порядок учета операций поступления работ, услуг от нерезидента и отражение в Декларации по НДС (приложение 300.05).

Приобретение работ, услуг от нерезидента

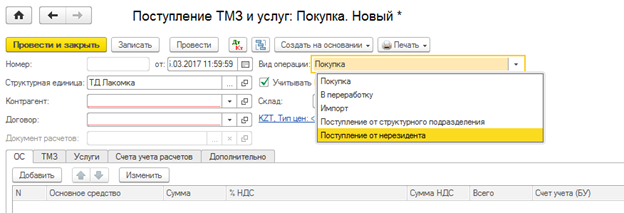

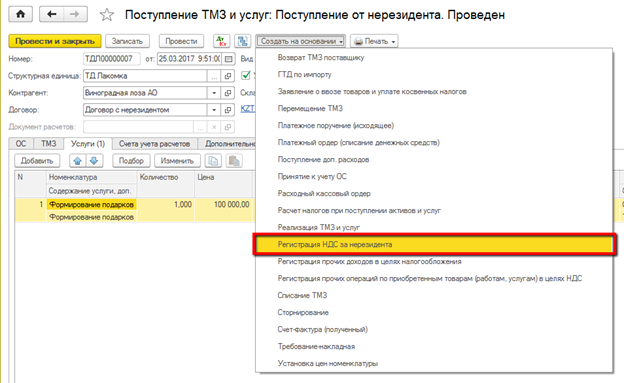

При поступлении работ, услуг от нерезидента оформляется документ Поступление ТМЗ и услуг, который доступен в разделе Покупка и продажа – Покупка.

В поле Вид операции выбирается значение Поступление от нерезидента.

В поле Контрагент выбирается организация – нерезидент, у которой были приобретены работы, услуги.

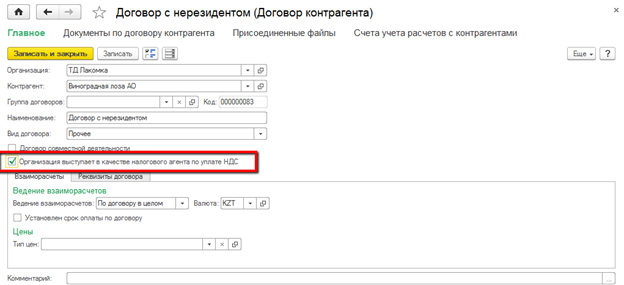

В случае поступления работ, услуг от нерезидента выбирается договор, в установленным признаком Организация выступает в качестве налогового агента по уплате НДС.

Важно! В документе приобретения, с видом операции Поступление от нерезидента, можно выбрать только договора с установленным признаком.

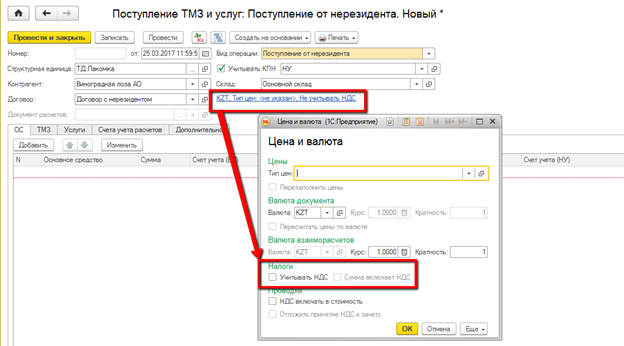

В соответствии с налоговым законодательством, по операциям поступления от нерезидента, организация не имеет права отнести НДС в зачет до его уплаты. Поэтому в документе поступления, после выбора операции Поступление от нерезидента, в форме Цена и валюта автоматически снимается признак Учитывать НДС.

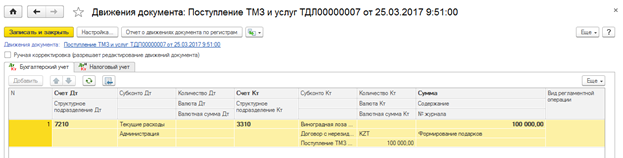

На закладке Услуги заполняются сведения о приобретенных работах или услугах, их стоимости и счета учета расходов.

При проведении документа будут сформированы движения по бухгалтерскому и налоговому учету по отнесению расходов на указанные счета учета. Движения в регистр накопления НДС к возмещению сформированы не будут.

Начисление НДС за нерезидента

В программе 1С:Бухгалтерия 8 для Казахстана для отражения начисленного НДС за нерезидента предусмотрен счет учета 1423 «НДС, уплачиваемый налоговым агентом».

Важно! Счет учета 1423 является новым счетом, добавленным в типовой план счетов по бухгалтерскому учету. Ему соответствует счет 1423Н «НДС, уплачиваемый налоговым агентом» налогового плана счетов.

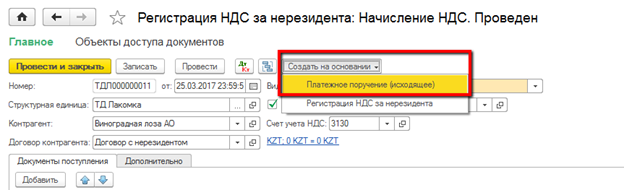

После оформления документа поступления необходимо выполнить начисление НДС за нерезидента. Для этого создается документ Регистрация НДС за нерезидента, с видом операции Начисление НДС, который можно ввести на основании документа поступления (команда Создать на основании - Регистрация НДС налогового агента).

Документ может быть создан и самостоятельно в разделе Покупка и продажа – Отражение НДС от нерезидента.

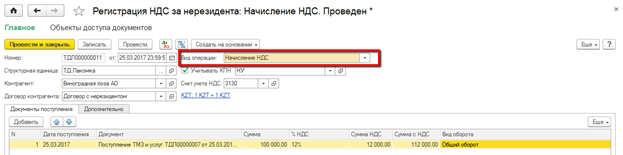

При создании на основании документа поступления, в документе автоматически устанавливается вид операции Начисление НДС.

В верхней части документа указывается информация о контрагенте и договоре, дата документа устанавливается равной дате документа поступления.

Важно! Начисление НДС за нерезидента выполняется по дате совершения оборота. Дата совершения оборота определяется в соответствии со статьей 379 Налогового кодекса РК.

Если дата совершения оборота позже даты приобретения, необходимо скорректировать дату документа Регистрация НДС за нерезидента.

Для данного вида операции программой устанавливается счет учета 3130 «Налог на добавленную стоимость» и валюта регламентированного учета (тенге).

В случае приобретения работ, услуг в иностранной валюте, пересчет суммы операции для определения облагаемого оборота по НДС, в соответствии со статьей 382 НК РК, выполняется по курсу на дату совершения оборота по реализации. Дата совершения оборота определяется статьей 379 НК РК.

В табличной части Документы поступления указываются документ и дата поступления (равная дате документа покупки), сумма, процент налога и сумма НДС, а также указывается вид оборота: общий, облагаемый или освобожденный.

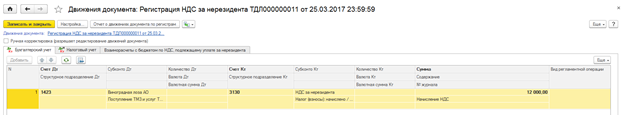

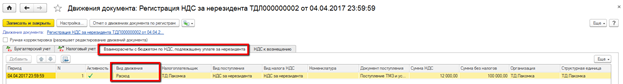

После проведения документа формируются проводки по начислению НДС: Дт счета 1423 «НДС, уплачиваемый налоговым агентом» и Кт счета 3130 «Налог на добавленную стоимость».

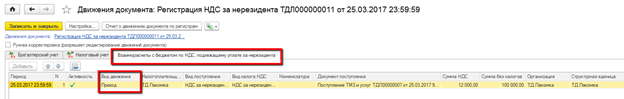

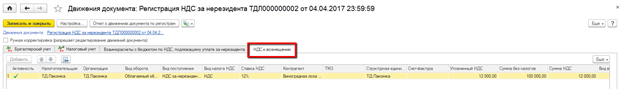

По регистру накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента будут сформированы движения с видом Приход.

На основании сведений регистра накопления выполняется заполнение данных приложения 300.05 (Декларации по НДС).

Данный регистр накоплений позволяет получить детальную информацию о сумме оборота, периоде поступления, контрагенте и сумме начисленного НДС с помощью Универсального отчета (раздел Отчеты – Стандартные отчеты - Универсальный отчет).

Уплата НДС за нерезидента

Для уплаты налога необходимо сформировать платежное поручение, которое может быть создано на основании документа Регистрация НДС за нерезидента.

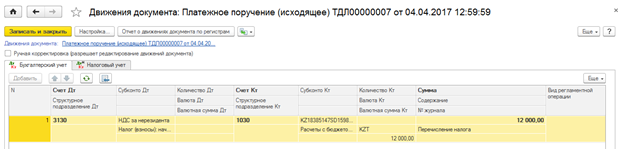

В документе Платежное поручение (исходящее) устанавливается вид операции Перечисление налога. Дата платежного поручения будет устанавливаться автоматически равной текущей дате.

Например, услуги от нерезидента были приобретены 25 марта 2017 года, дата документа поступления и начисления НДС зарегистрированы 25 марта, но уплата была выполнена 4 апреля. Соответственно, дата платежного поручения будет 4 апреля 2017 года.

В платежном документе автоматически заполняются сведения об организации – плательщике налога, виде налога, коде бюджетной классификации и другие реквизиты платежа.

Принятие НДС в зачет

После уплаты НДС за нерезидента, задолженность перед бюджетом является погашенной, и уплаченная сумма НДС может быть отнесена в зачет.

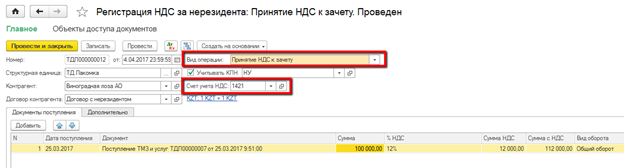

Для отнесения уплаченной суммы налога в зачет (в пределах начисленного НДС за нерезидента), необходимо сформировать документ Регистрация НДС за нерезидента, с видом операции Принятие НДС к зачету.

Документ может быть введен на основании документов Поступление ТМЗ и услуг или Регистрация НДС за нерезидента, которым был начислен налог.

При создании документа дата автоматически устанавливается текущей датой. Пользователь может установить дату, равную дате оплаты НДС за нерезидента.

В поле Счет учета НДС автоматически устанавливается счет 1421 «Налог на добавленную стоимость к возмещению».

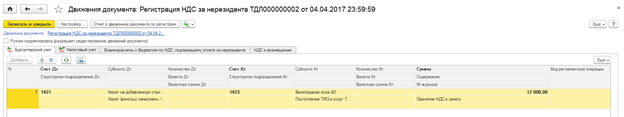

После проведения документа будут сформированы проводки по Дт счета 1421 «Налог на добавленную стоимость к возмещению» и Кт счета 1423 «НДС, уплачиваемый налоговым агентом».

Таким образом, сумма НДС за нерезидента, которая ранее не могла быть принята к возмещению и числилась на счете 1423, перенесена на счет 1421.

При неполной уплате НДС за нерезидента, в зачет может быть отнесена только фактически уплаченная сумма, в пределах начисленной суммы.

По регистру накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента будут сформированы движения с видом Расход.

Также будут сформированы проводки по регистру накопления НДС к возмещению.

Заполнение Декларации по налогу на добавленную стоимость (форма 300.05)

Приложение 300.05 «Работы, услуги, приобретенные от нерезидента» заполняется автоматически по данным регистра накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента.

В первом разделе отражаются сведения о сумме налогооблагаемого оборота, начисленной и уплаченной сумме налога в отчетном периоде.

Второй раздел заполняется сведениями о сумме оборота, уплаченной в отчетном периоде по суммам, начисленным в предыдущих налоговых периодах.

Обратите внимание, что возможность автоматизированного учета НДС за нерезидента, а также автоматизированное заполнение приложения 300.05 доступно в новом релизе программы «1С: Бухгалтерия 8 для Казахстана» 3.0.13.18. Кроме того, работу с модулем Виртуальный склад, выписку СНТ или использование сервиса 1С:ДиректБанк можно выполнить только в редакции 3.0. Как перейти на новую версию программы, узнайте у наших специалистов по телефону.