Начисление дивидендов в 1С:Бухгалтерия — актуальный вопрос после окончания налогового периода, потому что собственники получают прибыль от деятельности своей компании, как правило, именно в это время. При этом нужно учитывать новые положения в части расчета НДФЛ в 2023 году.

Начисление дивидендов физлицам

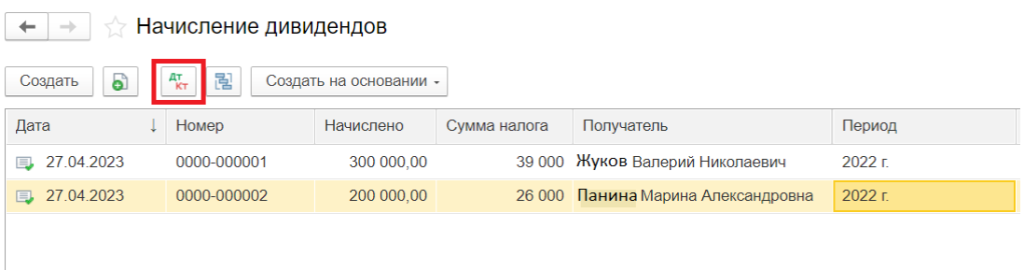

Допустим, по результатам 2022 года компания получила прибыль. Участники решили выплатить дивиденды — 500 тыс. руб. В организации два участника:

- Жуков В.Н. — гендиректор, доля участия 60%;

- Панина М.А. — не сотрудник компании, доля участия 40%.

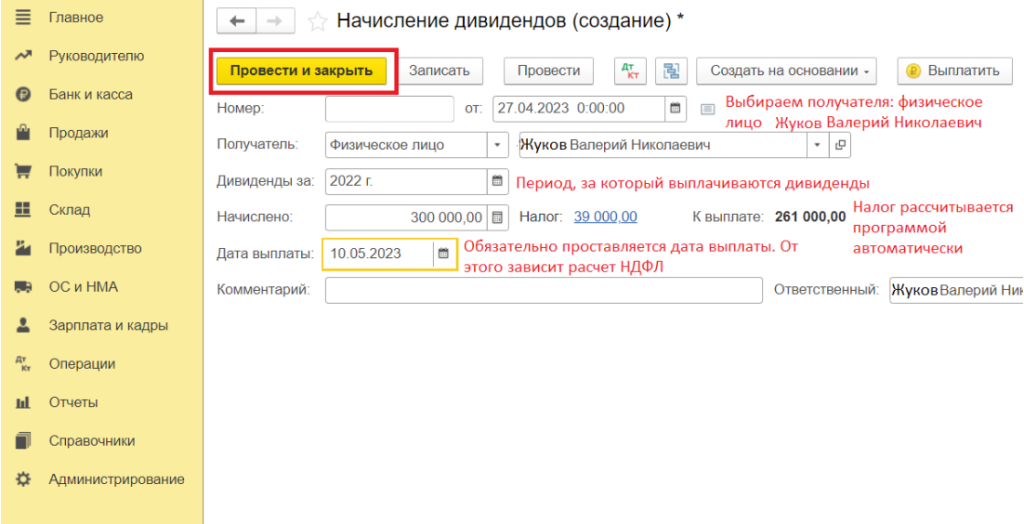

Жукову положено дивидендов 300 тыс. руб., Паниной — 200 тыс. руб. НДФЛ с дивидендов надо удержать при их выплате. Его размер составит:

- 300 тыс. руб. * 13% = 39 тыс. руб. (Жуков);

- 200 тыс .руб. * 13% = 26 тыс. руб. (Панина).

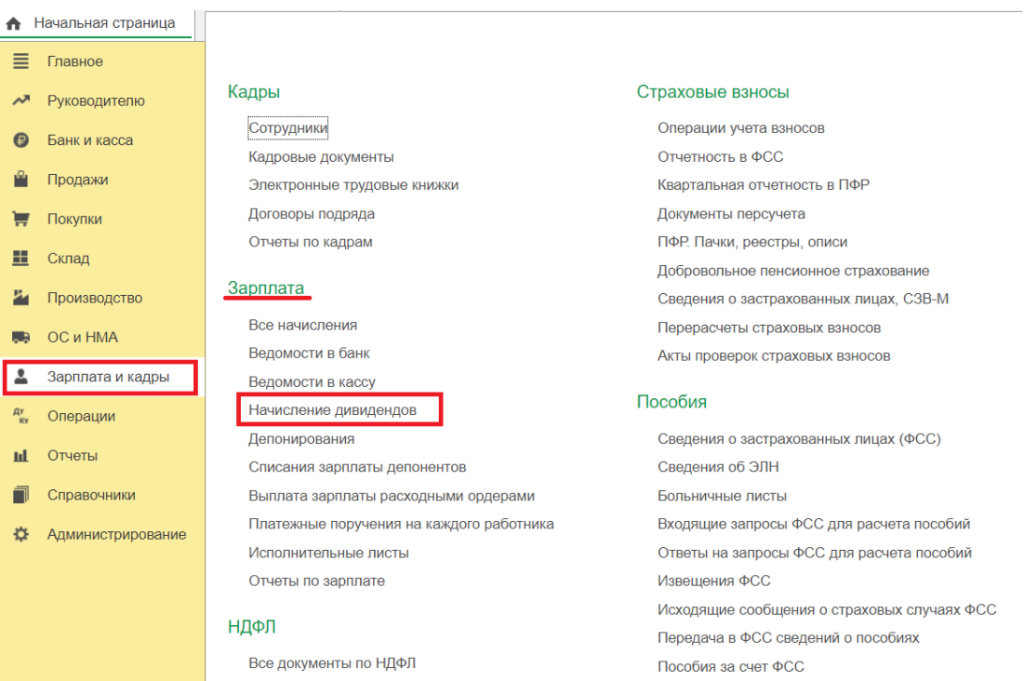

Чтобы начислить дивиденды, нужно зайти в меню «Зарплата и кадры», перейти в раздел «Зарплата» и выбрать «Начисление дивидендов».

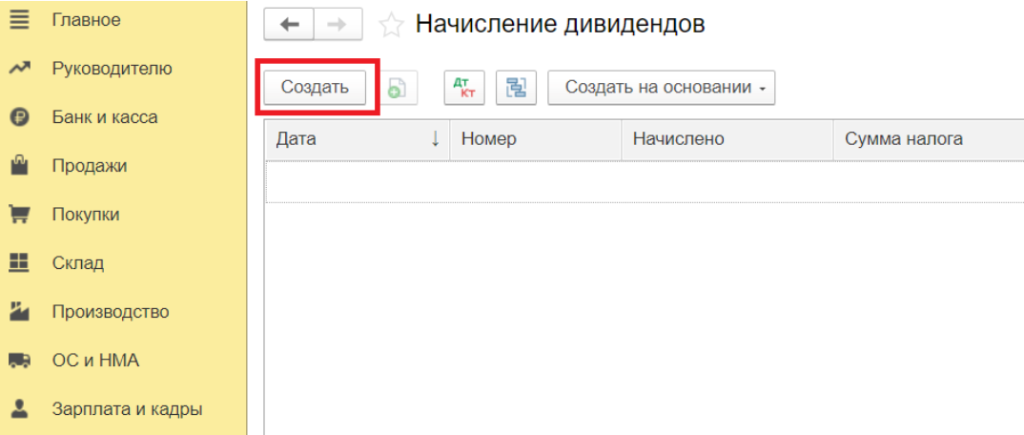

Далее нажать кнопку «Создать».

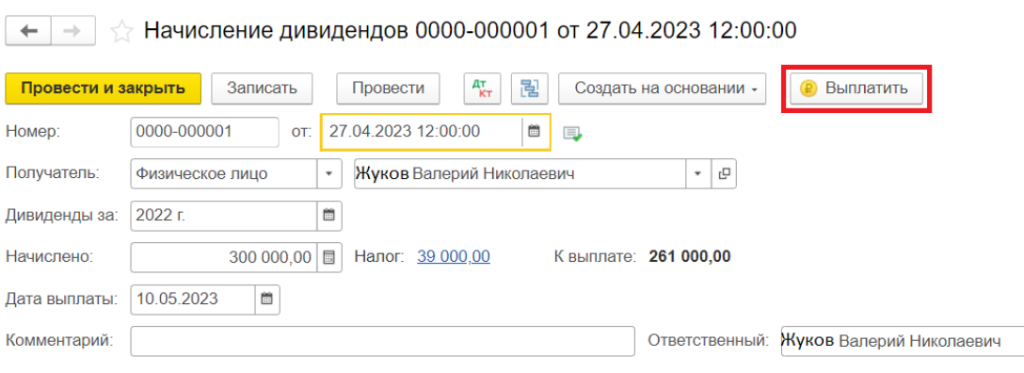

Затем заполнить открывшуюся форму. Заполняется столько форм, скольким физлицам начисляются дивиденды в программе. Для фиксации нужно нажать кнопку «Провести и закрыть».

Таким же образом начисляются в программе дивиденды Паниной. Соответственно, в примере оформлено два документа по начислению дивидендов. Для проверки корректности начисления проводок нужно нажать кнопку «Дт/Кт».

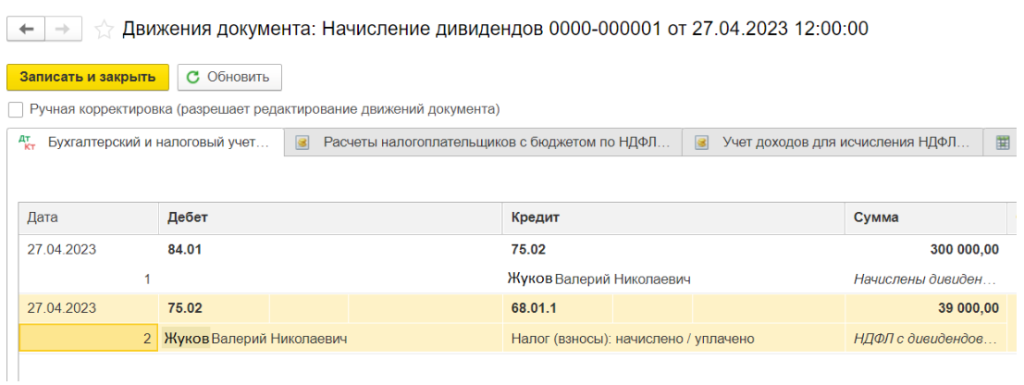

Для начисления дивидендов в программе создается корреспонденция — Дт 84 Кт 75.

Для отражения НДФЛ с дивидендов создается корреспонденция — Дт 75 Кт 68.

Когда учредитель — сотрудник компании, можно оформить проводки с использованием счета 70 вместо счета 75.

Выплата дивидендов физлицам

Для выплаты дивидендов физлицам после их начисления в 1С:Бухгалтерия 8.3 нужно зайти в документ начисления и нажать «Выплатить».

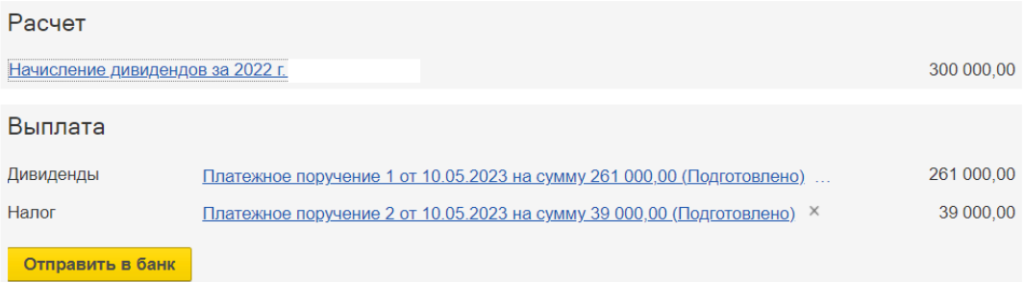

Будет сформировано две платежки:

- первая — на выплату дивидендов физлицу;

- вторая — на уплату НДФЛ с дивидендов.

Таким же образом надо поступить с выплатой дивидендов второму участнику.

При этом нужно учесть следующее:

- Надо проверить правильность заполнения даты выплаты дивидендов в 1С:Проводки. Расчет НДФЛ делается корректно, когда даты выплат дивидендов одинаковые и в документе начисления дивидендов, и в выписке из расчетного счета на выплату дивидендов. Этот момент важен с 2023 года, поскольку изменили порядок расчета НДФЛ.

- Желательно не платить НДФЛ разными платежками сразу после выплаты дивидендов. Лучше заплатить налог через единый налоговый платеж (ЕНП) в сроки, установленные законодательством, — до 28-го числа текущего месяца по НДФЛ, удержанному с 23-го числа прошлого месяца по 22-ое число текущего месяца.

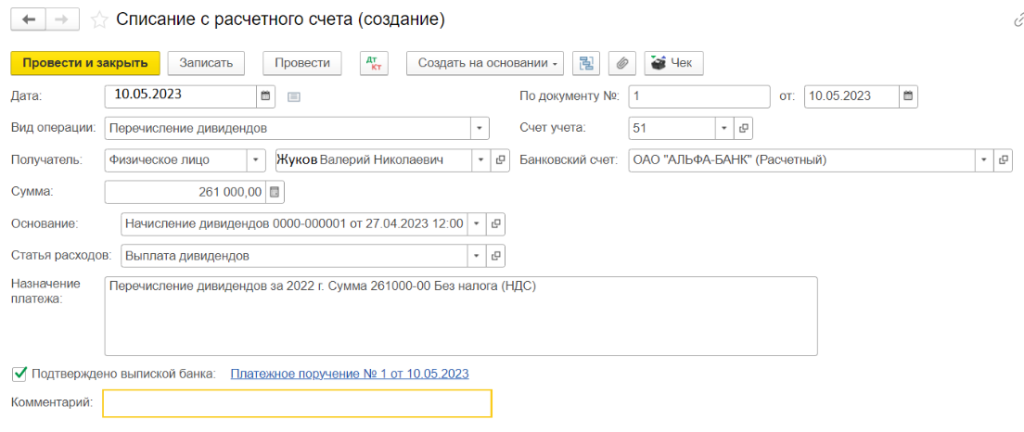

На основании сформированной платежки создается списание с расчетного счета суммы дивидендов.

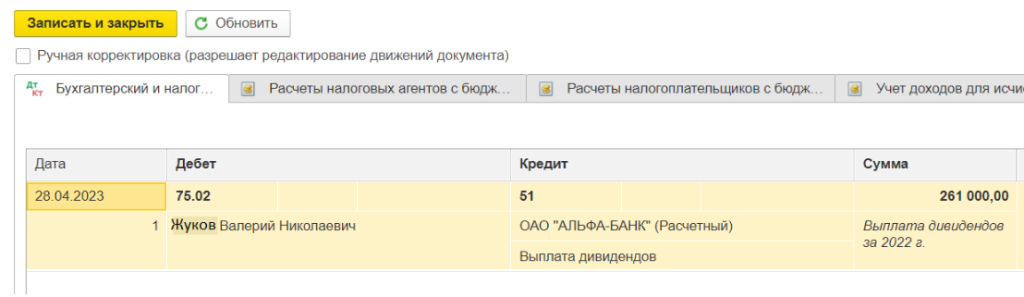

В этом случае будут сформированы соответствующие проводки.

Подобным же образом нужно сделать выплату и по второму участнику.

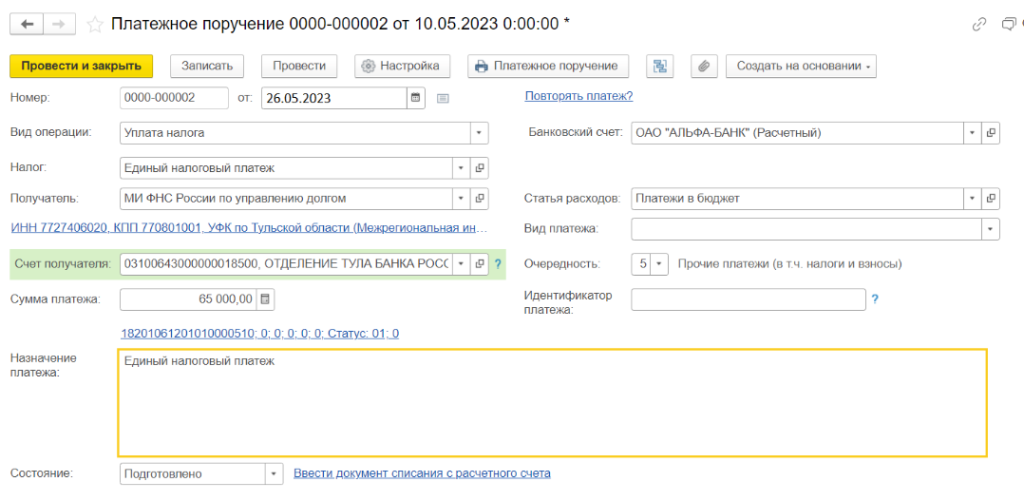

Перечисление НДФЛ с дивидендов

Для уплаты НДФЛ через единый налоговый платеж (ЕНП) формируется платежное поручение (можно одно по двум участникам). В рассматриваемом примере платежку лучше передать в банк с 23 по 28 мая, поскольку выплата дивидендов была 10 мая.

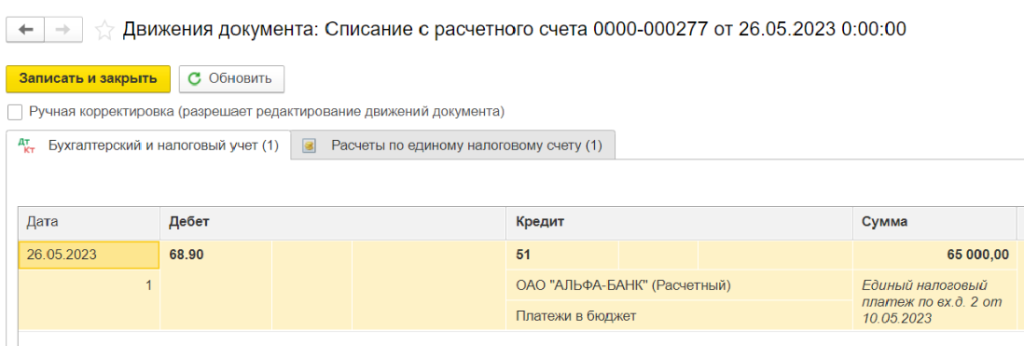

Программа через платежное поручение сформирует необходимые проводки.

Чтобы сумма НДФЛ с дивидендов перешла с единого налогового счета (счет 68.90) на счет НДФЛ (счет 68.01), создается уведомление о рассчитанных налогах. Нужно его сформировать и передать в ИФНС до 25 мая. Лучше это сделать с 23 по 25 мая, чтобы сумма налога за отчетный период, который установлен с 23 апреля по 22 мая, сформировалась в полном объеме.

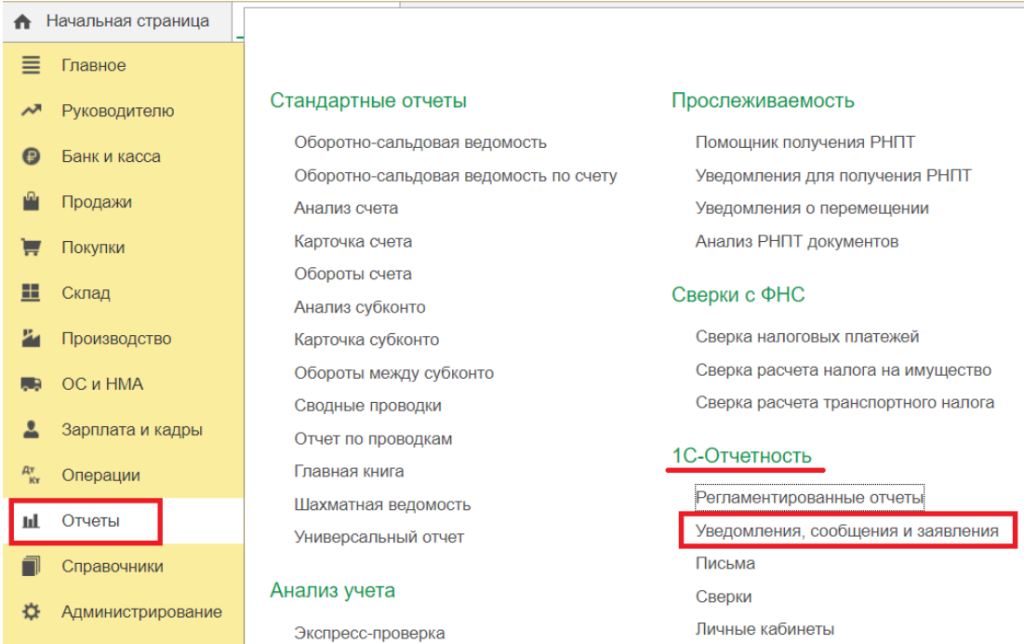

Чтобы сформировать уведомление, нужно зайти в меню «Отчеты», перейти в раздел «1С:Отчетность» и выбрать «Уведомления, сообщения и заявления».

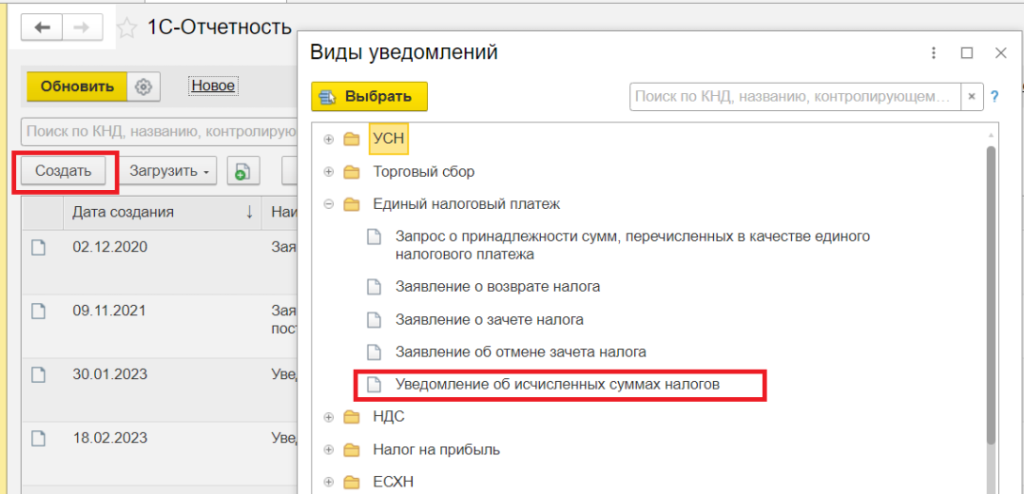

Через кнопку «Создать» формируется уведомление о рассчитанных налогах.

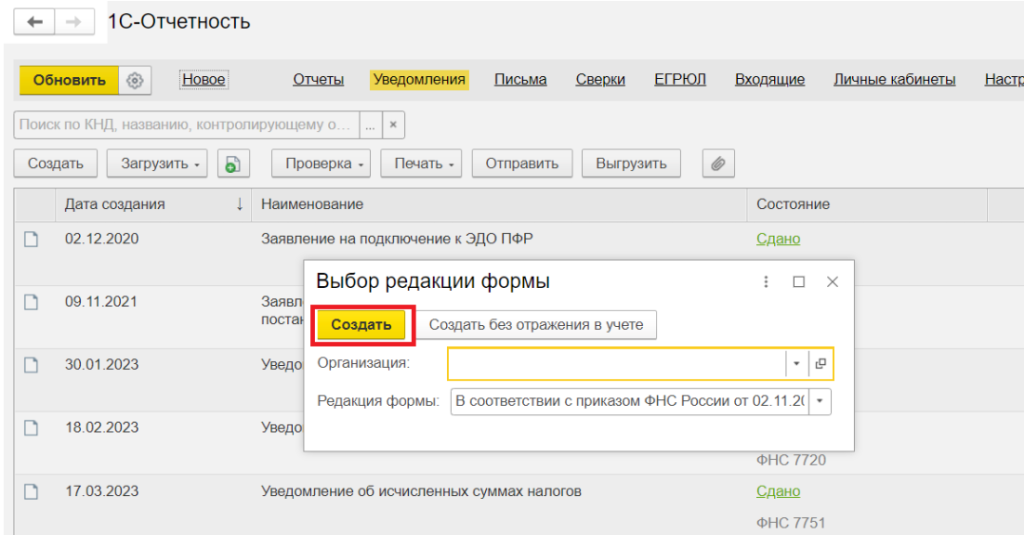

Далее для формирования проводок нажимается кнопка «Создать».

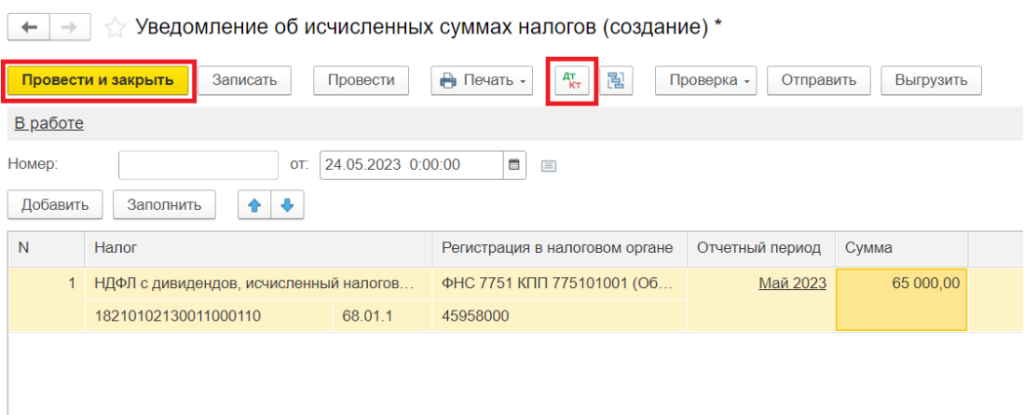

Далее открывшаяся форма заполняется необходимыми сведениями — в поле «Налог» выбирается «Налог с дивидендов, исчисленных налоговым агентом», а 1С заполняет поля в автоматическом режиме. Далее нажимается кнопка «Провести и закрыть». Для проверки проводок используется кнопка «Дт/Кт».

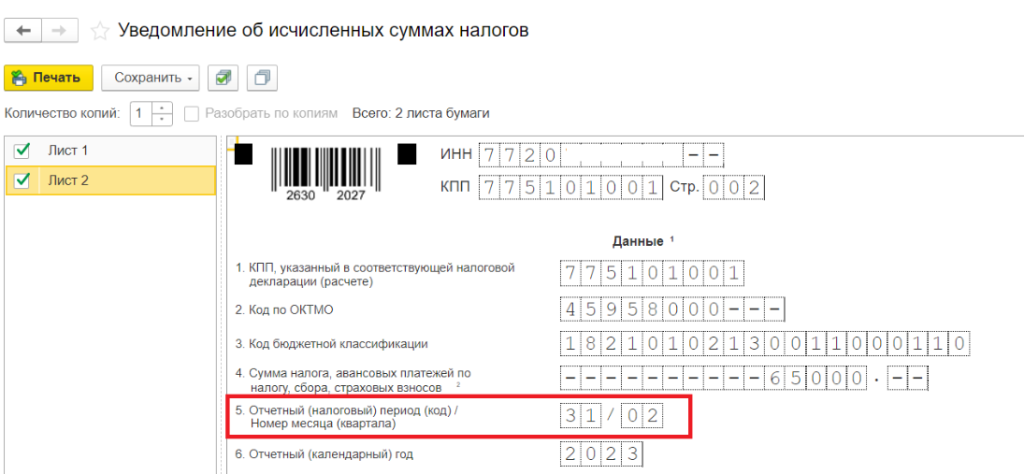

В печатной форме нужно проверить корректность оформления периода. В рассматриваемом примере период 31/02: соответственно 31 — полугодие, 02 — второй отчетный месяц во втором квартале с 23 апреля по 22 мая.

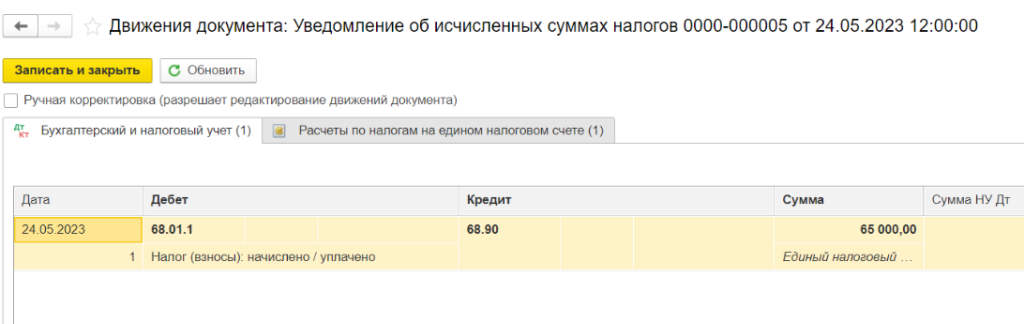

1С переносит сумму дивидендов с единого налогового счета (счет 68.90) на счет НДФЛ (счет 68.01.1).

Уведомление можно передать в ИФНС напрямую из 1С через сервис 1С:Отчетность. Также документ можно распечатать и передать в бумажном виде лично или по почте, когда можно подавать бумажную отчетность. Кроме того, можно выгрузить электронный документ, чтобы отправить через другое программное обеспечение.