С 1 января 2025 года в Республике Казахстан вступает в силу новое положение Социального кодекса (СК РК), которое обязывает физические лица, работающие по гражданско-правовым договорам (ГПХ), участвовать в обязательной системе социального страхования. Это предусмотрено пунктом 4 статьи 243 СК РК. Теперь социальные отчисления (СО) должны уплачиваться по ГПХ-договорам, целью которых является выполнение работ или оказание услуг. Примеры таких договоров – договор подряда или договор возмездного оказания услуг.

Для ведения учета по договорам ГПХ в 1С, обращайтесь к менеджерам Первого Бита.

Согласно Гражданскому кодексу РК (ГК РК), договор, направленный на выполнение работ, классифицируется как договор подряда (ст. 616 ГК РК), включая такие виды, как строительный подряд, бытовой подряд и другие. Договор на оказание услуг регулируется статьей 683 ГК РК и включает, например, услуги связи, медицинские, ветеринарные, консультационные и другие услуги.

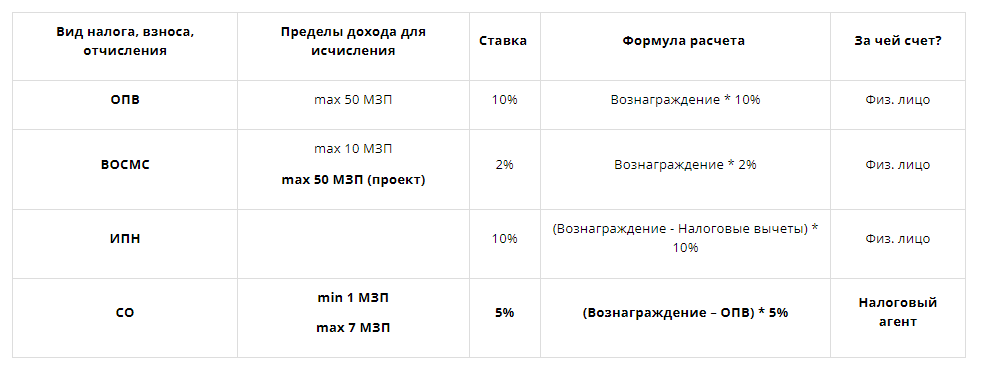

Ставка социальных отчислений с 1 января 2025 года увеличивается до 5% от объекта исчисления, что закреплено пунктом 1 статьи 244 СК РК. Объектом исчисления являются доходы, полученные по договорам ГПХ, при этом размер дохода не должен превышать 7 минимальных заработных плат (МЗП) и быть не меньше 1 МЗП. Социальные отчисления рассчитываются с учетом вычета обязательных пенсионных взносов (ОПВ).

Социальные отчисления направляются в Государственный фонд социального страхования и используются для выплат в случае наступления социальных рисков. Плательщиками СО являются работодатели, индивидуальные предприниматели (ИП), лица, занимающиеся частной практикой, а также налоговые агенты, выплачивающие доходы по договорам ГПХ. Налоговые агенты обязаны производить расчет и уплату социальных отчислений за физические лица за счет своих средств.

От уплаты СО освобождены лица, достигшие пенсионного возраста. Однако пенсионеры по выслуге лет и лица с инвалидностью продолжают уплачивать СО на общих основаниях. Обязательному социальному страхованию подлежат также кандасы, лица без гражданства и иностранцы с видом на жительство в Казахстане, получающие доходы на территории страны.

Если договор ГПХ заключен с иностранцем, не имеющим вида на жительство, социальные отчисления по такому договору не исчисляются. СО должны быть уплачены не позднее 25 числа месяца, следующего за месяцем получения дохода.

Таким образом, с 2025 года физические лица, получающие доходы по договорам ГПХ, будут обязаны уплачивать следующие платежи: индивидуальный подоходный налог (ИПН), обязательные пенсионные взносы (ОПВ), взносы на обязательное медицинское страхование (ВОСМС) и социальные отчисления (СО).

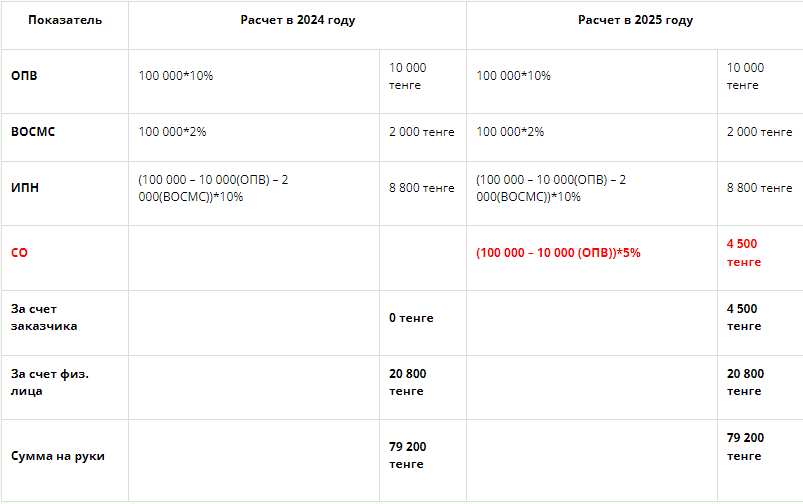

Расчет по договору ГПХ в 2025 году

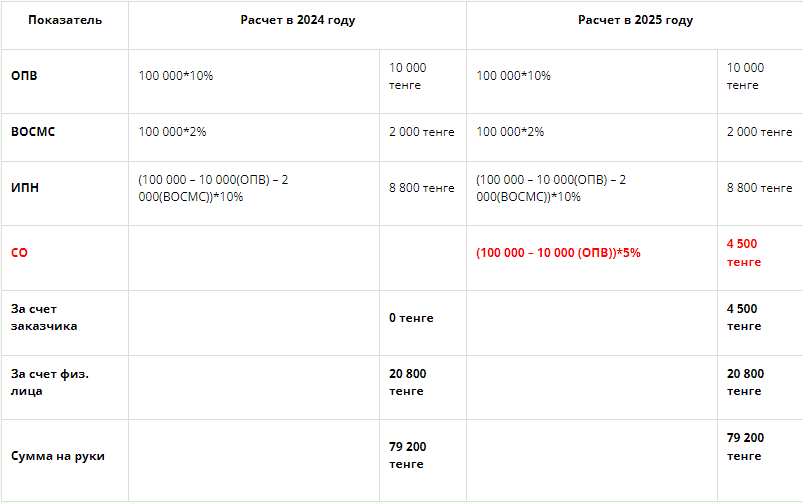

Рассчитаем налоги, взносы и отчисления по договору гражданско-правового характера (ГПХ) в 2025 году, с акцентом на итоговую сумму, которую заказчик выплатит физическому лицу ("на руки"), а также на суммы налогов, взносов и отчислений, оплачиваемых налоговым агентом (заказчиком). Для наглядности сравним расчеты с 2024 годом.

Пример расчета:

Организация заключила договор ГПХ с физическим лицом на сумму 100 000 тенге. Лицо имеет право на вычет по обязательным пенсионным взносам (ОПВ) и взносам на обязательное социальное медицинское страхование (ВОСМС). Все налоги и взносы уплачиваются в "общем порядке".

1. Обязательные пенсионные взносы (ОПВ):

100 000 * 10% = 10 000 тенге (удерживается с дохода физического лица, сумма учитывается при вычете ИПН).

2. Взносы на обязательное социальное медицинское страхование (ВОСМС):

100 000 * 2% = 2 000 тенге (также удерживаются с дохода и относятся на вычет по ИПН).

3. Индивидуальный подоходный налог (ИПН):

100 000 – 10 000 (ОПВ) – 2 000 (ВОСМС) = 88 000 тенге.

88 000 * 10% = 8 800 тенге (ИПН).

4. Социальные отчисления (СО):

Минимальный предел для расчета – 1 минимальная заработная плата (МЗП), максимальный – 7 МЗП.

100 000 – 10 000 (ОПВ) = 90 000 тенге (база для СО).

90 000 * 5% = 4 500 тенге (СО).

Теперь рассчитаем итоговую сумму, выплачиваемую физическому лицу, и сумму обязательств налогового агента (заказчика):

- За счет физического лица удерживаются:

- ОПВ: 10 000 тенге

- ВОСМС: 2 000 тенге

- ИПН: 8 800 тенге

- Всего удержано: 20 800 тенге.

- Сумма вознаграждения "на руки":

100 000 – 20 800 = 79 200 тенге.

- За счет заказчика (налоговый агент уплачивает):

Социальные отчисления (СО): 4 500 тенге.

Таким образом, итоговая сумма, выплачиваемая физическому лицу по договору ГПХ в 2025 году, составит 79 200 тенге, а налоговый агент уплачивает 4 500 тенге в виде социальных отчислений.

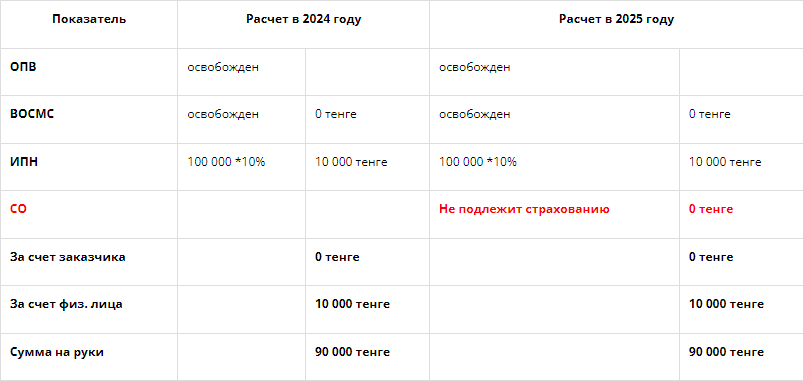

Пример расчета по договору ГПХ для пенсионера

Организация заключила договор гражданско-правового характера (ГПХ) с физическим лицом на сумму 100 000 тенге. Лицо является пенсионером по возрасту, поэтому для него действуют определенные льготы.

1. Обязательные пенсионные взносы (ОПВ):

Пенсионер освобожден от уплаты ОПВ.

2. Взносы на обязательное социальное медицинское страхование (ВОСМС):

Пенсионер освобожден от уплаты ВОСМС.

3. Индивидуальный подоходный налог (ИПН):

100 000 * 10% = 10 000 тенге.

4. Социальные отчисления (СО):

Пенсионер не подлежит обязательному социальному страхованию, поэтому социальные отчисления не начисляются.

Теперь рассчитаем итоговую сумму, которая будет выплачена физическому лицу:

- За счет физического лица удерживается:

- ИПН: 10 000 тенге.

- Сумма вознаграждения "на руки":

100 000 – 10 000 = 90 000 тенге.

- За счет заказчика:

Налоговый агент не уплачивает никаких дополнительных отчислений.

Таким образом, итоговая сумма, которую пенсионер получит "на руки", составит 90 000 тенге, и никаких налогов или взносов со стороны заказчика не требуется.

Пример расчета по договору ГПХ для иностранца с видом на жительство (ВНЖ)

Если у вас возникают сложности в расчете заработной платы в 1С, заключайте договор 1С ИТС в Первом Бите и получайте консультации сертифицированных специалистов 1С.

Спрашивайте у менеджеров Первого Бита.

Организация заключила договор гражданско-правового характера (ГПХ) с иностранным гражданином, обладающим видом на жительство, на сумму 100 000 тенге.

1. Обязательные пенсионные взносы (ОПВ):

100 000 * 10% = 10 000 тенге

(удерживается с дохода физического лица и относится на вычет по ИПН).

2. Взносы на обязательное социальное медицинское страхование (ВОСМС):

100 000 * 2% = 2 000 тенге

(удерживается с дохода физического лица и относится на вычет по ИПН).

3. Индивидуальный подоходный налог (ИПН):

Доход, облагаемый налогом:

100 000 – 10 000 (ОПВ) – 2 000 (ВОСМС) = 88 000 тенге.

ИПН: 88 000 * 10% = 8 800 тенге.

4. Социальные отчисления (СО):

(Минимальный предел — 1 МЗП, максимальный предел — 7 МЗП)

100 000 – 10 000 (ОПВ) = 90 000 тенге.

СО: 90 000 * 5% = 4 500 тенге.

Теперь рассчитаем итоговую сумму, которую получит физическое лицо:

- За счет физического лица удерживается:

- ОПВ: 10 000 тенге

- ВОСМС: 2 000 тенге

- ИПН: 8 800 тенге

Итого: 20 800 тенге.

- Сумма вознаграждения "на руки":

100 000 – 20 800 = 79 200 тенге.

- За счет заказчика:

Налоговый агент уплачивает социальные отчисления (СО) в размере 4 500 тенге.

Итак, физическое лицо получит на руки 79 200 тенге, а налоговый агент обязан уплатить 4 500 тенге социальных отчислений за счет собственных средств.

В 2025 году сумма выплаты физическому лицу по договору ГПХ "на руки" останется без изменений. Однако налоговая нагрузка на заказчика (налогового агента) возрастет за счет социальных отчислений (СО), которые с 2025 года будут уплачиваться налоговым агентом в пользу лица, с которым заключен договор ГПХ.